Jak si trh vyhodnotil varování bankovní rady, že by sazby mohly zůstat delší dobu na sedmi procentech? Nebo jak zohlednil riziko, že by se sazby mohly dokonce zvýšit? Aktuálně očekává, že na podzim se repo sazba sníží pod 7 % a v prvním čtvrtletí roku 2024 vyklesá na 6 %. A že dlouhodobě bude nominální repo sazba směřovat k cca 3,5 %.

Trh tak více inklinuje k základnímu scénáři ČNB, který pokles sazeb předpokládá. V základní scénáři sazba dokonce klesá pod 6 % už v letošním roce. A to tento scénář předpokládá oslabení koruny zpět k 24,00 za euro a oslabení nad tuto hranici v roce 2024. Silnější koruna by implikovala rychlejší snižování sazeb.

To, že základní scénář ukazuje potřebu snížit sazby, je logické. Vždyť na začátku příštího roku spadne podle ČNB inflace jak podťatá ke 2 %. V tomto ohledu je prognóza konzistentní.

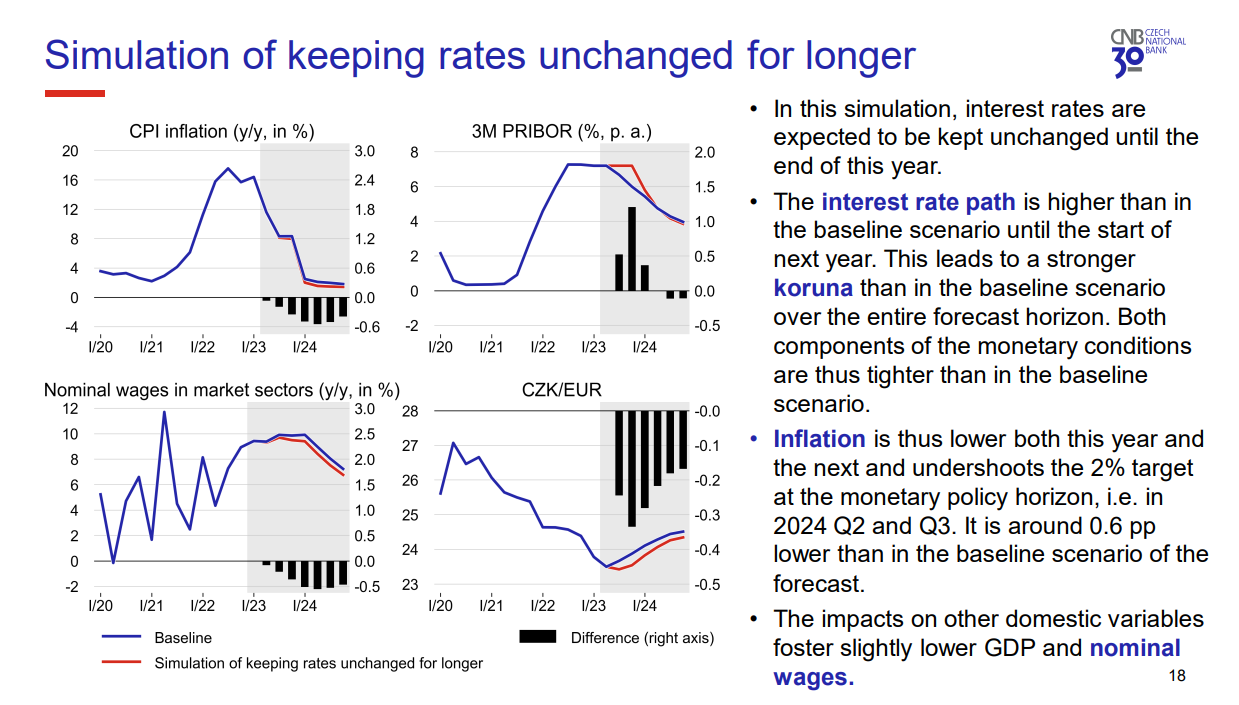

Simulace, která bere v potaz slova bankovní rady, tedy, že sazby zůstanou delší dobu na sedmi procentech, musela dopadnout v tomto vidění vesmíru také logicky. Stabilní sazby do konce tohoto roku přinesou o cca 20-30 haléřů silnější korunu (tedy cca 23,7 za euro tento rok), nižší inflaci o 0,5 procentního bodu. To znamená inflaci pod 2 %. Z logiky modelu taková akce nedává smysl.

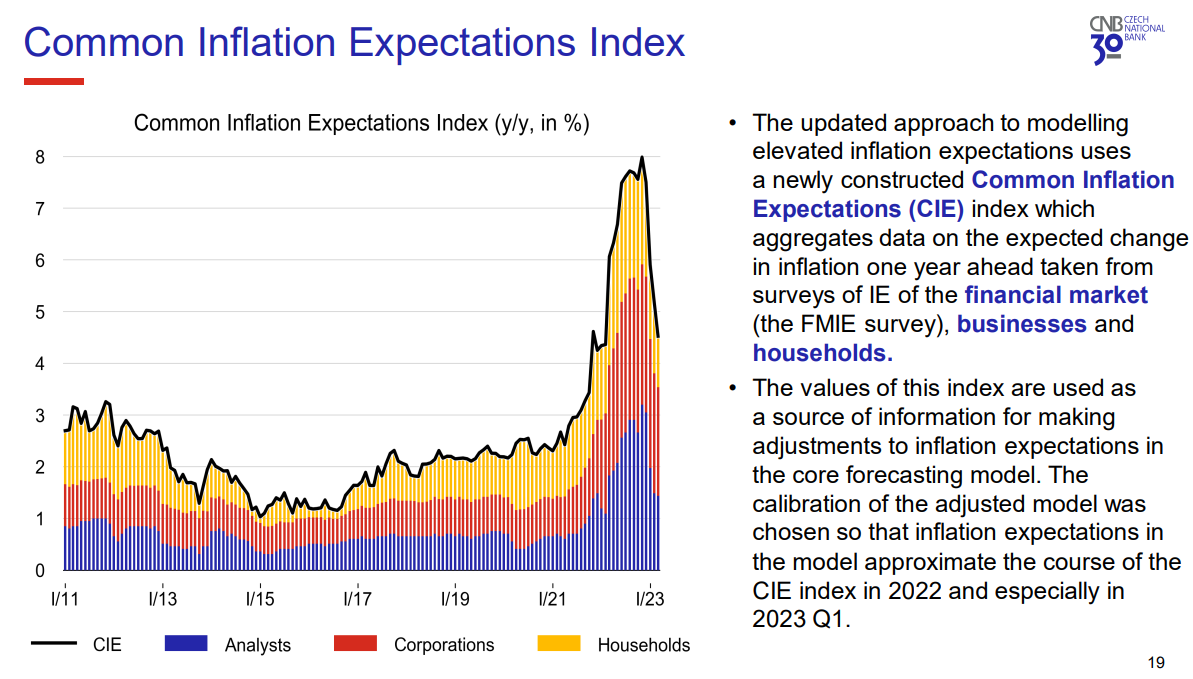

Zajímavější pohled mohla přinést druhá simulace, která předpokládá zvýšená inflační očekávání. V této simulaci repo zůstane na 7 %, inflace je ale vyšší až o 0,8 procentního bodu ve srovnání se základním scénářem. Ano, neukotvená inflační očekávání jsou největší rizikem zkrocení inflace. Už od začátku nárůstu inflace. ČNB si nyní sestavila vlastní index inflačních očekávání, který dává dohromady očekávání finančního trhu, podniků a domácností. Tento index poklesl na 4-5 % = jde o optimistický předpoklad, když inflace je stále na 15 %.

Takže model ukazuje, že inflace míří rychle k cíli. A proto by se měla bankovní rada připravit na snižování sazeb. Zvýšená inflační očekávání tento návrat mohou zbrzdit.

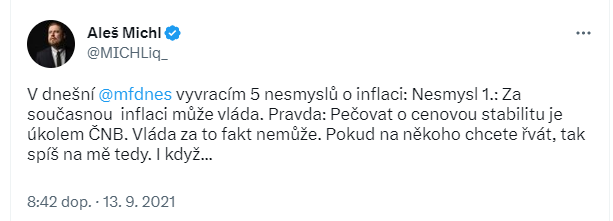

Lamentování nad fiskálem je zbytečné. Ano, inflační cíl by se dařilo rychleji plnit, pokud by fiskální politika byla v restrikci. Ale protože víme, že vláda se tak chovat nemusí, máme nezávislou centrální banku s jediným cílem. Za druhé, Aleš Michl v roce 2021 přesně tento názor hlásil.

Navíc, prognóza ČNB počítala s vysokým schodkem státního rozpočtu už v loňském roce. Takže vymlouvat se na vyšší než očekávánou inflaci, protože deficit, je nesmysl. Mimochodem, základní scénář nepřepokládá žádné konsolidační opatření, které připravuje vláda. Pokud nějaké bude, tak bude vláda působit více protiinflačně, než co maluje ČNB.

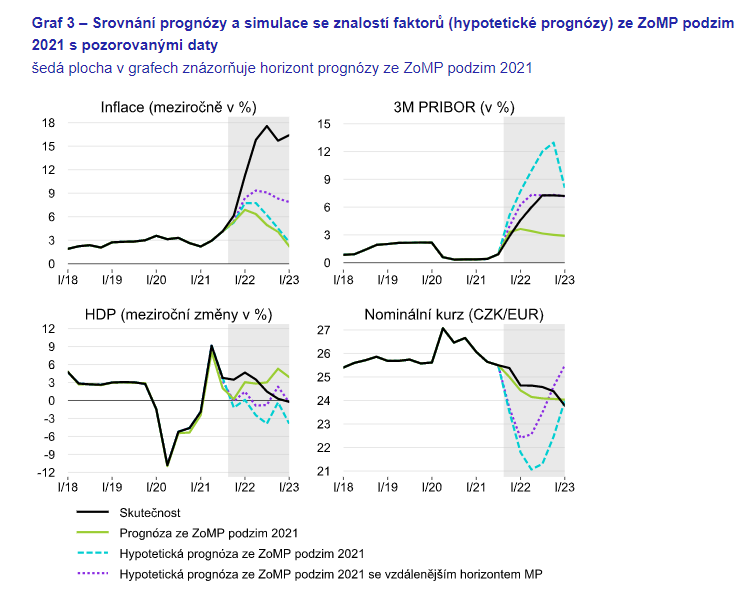

Z tohoto pohledu je zajímavé vyhodnocení prognózy ČNB z roku 2021. Když by centrální banka předpokládala, že by znala všechny exogenní proměnné a nečarovala by s horizontem měnové politiky, měla by tak zvýšit sazby až nad 10 %, což by doručilo výrazně silnější korunu a výrazně nižší inflaci.

Z trajektorie inflace je však vidět, že ani plná znalost exogenních faktorů by nezachytila plně inflační nárůst. Jinými slovy, model takový nárůst inflace neumí „vyrobit“, protože si takovou inflaci nepamatuje. Což je samozřejmě riziko pro budoucí vývoj = podcenění strnulosti inflace.

Z tohoto pohledu je dobré zopakovat lekce, které nám dává historie:

Jak se v minulosti dařilo snižovat inflaci? A s jakými náklady?

Historická analýza (16 desinflací, 4 vyspělé ekonomiky, od roku 1950) nám dává několik důležitých lekcí ohledně procesu desinflace.

1) Všechny velké desinflace byly spojeny s recesí. Pokud by se současná desinflace obešla bez recese, tak by to bylo bezprecedentní. Na finančních trzích se tvrdí, že „tentokrát je to jinak“ jsou 4 nejvíce nebezpečná slova v investování. Proto centrální banky (Fed a ECB), když viděly, jak odolné jsou ekonomiky, a že v letošním roce by se mohly vyhnout recesi, daly jasně najevo, že vrchol sazeb bude výš.

2) Čím nižší počáteční úroveň inflace, tím vyšší náklady na snížení inflace o jeden procentní bod.

3) Rychlejší desinflace s sebou nese menší náklady. To je důležitá lekce. Prodlužování horizontu měnové politiky (ČNB), vymlouvání se na dočasnost apod. nebo nedávné doporučení bývalého hlavního ekonoma Bank of England Haldaneho o dočasném pozastavení inflačního cíle jde proti této lekci.

4) Příliš brzké nebo příliš velké uvolnění politiky před dokončením desinflace zvyšuje kumulativní náklady desinflace. Tohle naopak mluví proti naší prognóze, že ČNB bude snižovat sazby, už když se inflace dostane pod deset procent, tedy ve třetím čtvrtletí tohoto roku. Respektive, ČNB to udělat může, ale historie říká, že by měla se snížením sazeb počkat, až bude inflace skutečně zkrocená.

5) Odhady využívající data od 60. let 20. století vykazují větší perzistenci inflačních šoků než modely, které berou v potaz jen období nízké inflace (1985-2019). A modely s daty od 60. let lépe vysvětlují růst inflace v posledních letech. Jinými slovy, naše modely si nepamatují období s vyšší inflací, proto nám říkají, že inflace nemůže zůstat vysoká delší dobu. Říkají nám naopak, že inflace bude rychle vyklesávat a s ní budou rychle klesat i úrokové sazby. Klíčovou otázkou tedy je, zda se změnily parametry v ekonomice (chování lidí a firem), nebo ne. Například, zda ČNB dělá dobře, když předpokládá ve svém základním scénáři prognózy, že inflační očekávání jsou ukotvená.

6) Proces inflačních očekávání před rokem 1985 má mnohem větší zpětně orientovanou složku, což odpovídá nedostatečné důvěryhodnosti měnové politiky. Pošramocená kredibilita (co mi to jen…) náklady na desinflaci zvýší.

Jaké jsou implikace pro současnou měnovou politiku?

1) Autoři ukazují, že k tomu, aby Fed dosáhl svého 2% inflačního cíle do roku 2025, bude zapotřebí dalšího zpřísnění měnové politiky. A většího nárůstu nezaměstnanosti. A recesi.

2) Měnová politika by měla být preemptivní a méně gradualistická, aby došlo ke snížení nákladů desinflace = zvýšit sazby, a to tak, že rychle a raději víc. Vyplatí se to. Takže klobouk dolů před minulou bankovní radou, která se odhodlala úrokové sazby razantně zvýšit.

3) Desinflace si bohužel vyžádá oběti = recesi, vyšší nezaměstnanost. Tyto náklady jsou ale nižší než náklady spojené s inflací, pomalejší desinflací.

4) Nestahovat kalhoty, když brod je ještě daleko = nesnižovat sazby příliš brzo, ještě před ukončením procesu desinflace.

Zdroj: ČS Research, Refinitiv, ČNB