Na konci loňského roku došlo k poklesu reálných úrokových sazeb do záporných hodnot. To je prostředí, které podporuje cenu zlata. Zlato bylo v minulosti vyhlašováno jako „bezpečný přístavu“ a „zajištění“ proti inflaci. Vlastnictví společností těžících zlato poskytuje expozici vůči rostoucí ceně zlata, ale také nabízí potenciál zhodnocení kapitálu a dividend. Jak je na tom zlato nyní, když se situace obrátila?

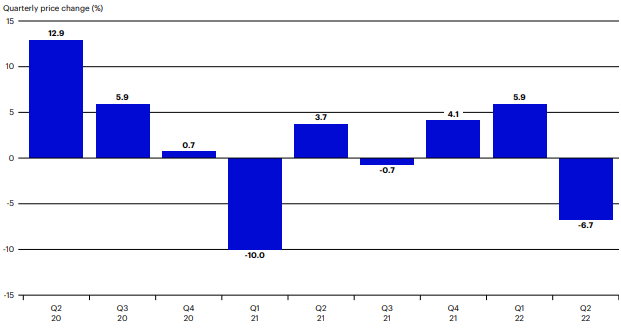

Cena zlata klesla ve druhém čtvrtletí 2022 o 6,7 % na 1 807 dolarů, a skončila tak na nejnižším bodě za poslední tři měsíce. Od začátku 2. čtvrtletí cena kovu vzrostla o 41 dolarů, přičemž dosáhla maxima 1 979 dolarů 18. dubna. Tyto počáteční zisky ale byly ztraceny, protože obavy z války na Ukrajině vyprchaly a trhy se zaměřily na očekávání vývoje zvyšování úrokových sazeb ze strany Fedu.

Čtvrtletní cenové výnosy

Zlato zaznamenalo první záporné čtvrtletí od loňského roku. Ještě horší výkonnost byla přitom ve 2. čtvrtletí roku 2013, kdy kleslo o 22,7 %. Připomeňme, že to bylo v době, kdy reálné výnosy rostly a trhy měly silné obavy z ukončení kvantitativního uvolňování. Dnes máme také rostoucí reálné výnosy, ale současně jsme vstoupili do období kvantitativního zpřísňování bez výrazného narušení.

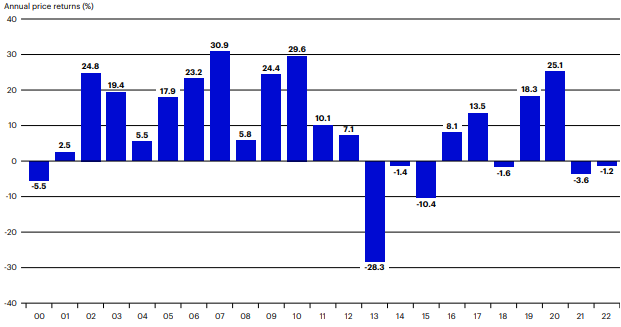

Roční cenové výnosy

Od počátku roku do současnosti zlato vyneslo -1,2 %, protože kladný výkon v prvním čtvrtletí byl překonán zápornými výnosy ve druhém čtvrtletí. Druhé pololetí bude pravděpodobně určováno stejnými faktory, které byly hnacím motorem prvního pololetí: vývoj amerických úrokových sazeb motivovaný výhledem inflace; případně šokem způsobujícím zvýšenou nejistotu.

Toto čtvrtletí bylo pro finanční trhy volatilní, všechny hlavní třídy aktiv zaznamenaly záporné výnosy a zejména index S&P zaznamenal nejhorší první pololetí za posledních 50 let. Ačkoli akcie byly zasaženy nejhůře, rozvíjejícím se trhům se dařilo lépe než rozvinutým trhům, z velké části díky oživení čínských akcií. Výnosy od počátku roku jsou pozoruhodné také tím, že mají záporné výnosy z pevného příjmu – je to vzácný jev, aby měly tak špatnou výkonnost jak akcie, tak pevný příjem současně. V poslední době se spready nástrojů s vysokým výnosem znovu sjednotily s výnosy akcií, protože se spready rozšířily. Za 12 měsíců do konce června 2022 profil zlata těžil z nejistoty v prvním čtvrtletí. Na dvanáctiměsíční bázi pouze komodity, konkrétně komodity související s energiemi, dokázaly přinést kladný absolutní výnos. Vysoká inflace a její škodlivý dopad na ekonomickou aktivitu se ukázaly být pro tradiční třídy aktiv obtížnou kombinací, proti které se nedá nic dělat.

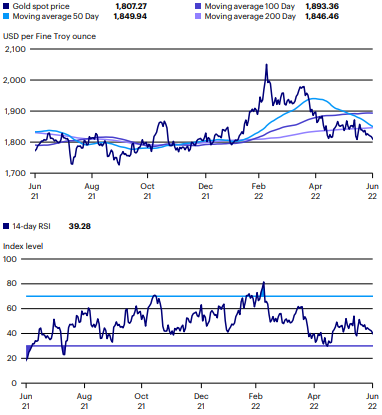

Relativní síla ceny zlata

Padesátidenní klouzavý průměr zlata v průběhu čtvrtletí klesal, protože jsme se vzdálili od krátkodobého maxima dosaženého v 1. čtvrtletí 2022. Kov se jen těsně vyhnul technickému signálu k prodeji s tím, jak kratší klouzavý průměr konverguje v 200denní řadě. Indikátor relativní síly neposkytl prodejní signál navzdory rychlosti změny ceny během první poloviny čtvrtletí.

Návratnost ceny zlata, nominální a očištěná o inflaci

Záporný výnos zlata na nominální úrovni se vzhledem k pokračující vyšší míře inflace ještě na reálné úrovni prohloubil. Na reálné bázi zlato v tomto čtvrtletí vynášelo -8,2 %. Inflace se v posledních 12 měsících pohybovala meziročně nad 5,0 % a za toto období zlato nedokázalo držet krok s vyšší úrovní indexu spotřebitelských cen; na nominální bázi zlato vykázalo výnos 2,1 %, na bázi očištěné o inflaci -5,1 %.

Měny G10: Ve 2. čtvrtletí 2022 byl pro dolar nejsilnějším čtvrtletím od roku 2016 a během tří měsíců překonaly nejen zlato, ale všechny hlavní měny. Síla dolaru byla jedním z hlavních letošních makrotémat, podpořená vyššími break eveny, vyššími spready reálných výnosů a také působením dolaru jako „bezpečného přístavu“ před obavami z globální recese. Slábnoucí výhledy hospodářského růstu zatěžují centrální banky při hodnocení vhodnosti zvyšování sazeb. Dolar těží z toho, že USA mají relativně silnou pozici a že Fed upřesnil, že se zaměřuje na řízení inflace.

Zdroj: Invesco

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.