Trhy vyděsila vyšší inflace podporující narativ, že nám zvýšené úrokové sazby vydrží delší dobu. Zdá se, že inflace navzdory uklidňování problémů s dodavatelskými řetězci dál poroste a příčinou budou hlavně ceny služeb tlačené vzhůru vysokými mzdami. Obavy z dalšího inflačního impulsu přiživuje nejen opětovné otevření Číny a akcelerační narativ, ale i strukturální potíže spojené s deglobalizací a energetickou krizí.

Loni bylo všeobecně očekáváno, že v roce 2023 klesne inflace směrem k cíli, a umožní tak centrálním bankám zpomalit tempo zpřísňování. My ale patřili do tábora těch, kteří počítali s „vyšší inflací na delší dobu“ už tehdy, když se o inflaci tvrdilo, že bude jen „přechodná“. Teď se trhy dočkaly nepříjemného probuzení a inflační očekávání rostou. Poslední data o inflaci ve Spojených státech a v eurozóně podpořila názor, že se centrální banky budou muset víc snažit, aby dostaly ceny pod kontrolu. Také mzdy zůstávají vysoké, protože na trhu práce zatím nebyla nastolena rovnováha mezi nabídkou a poptávkou, což dál zvyšuje obavy z inflace.

Obavy z americké inflace rostou

Oblíbený inflační ukazatel Fedu, deflátor PCE, byl v lednu vyšší, než se očekávalo. Zvýšení ukazatelů oproti předcházejícímu měsíci navíc vyslalo trhům silný jestřábí signál, který dál podpořil poselství Fedu, že se máme připravit na vyšší inflaci po delší dobu. Jádrový PCE vzrostl meziročně o 4,7 %, přičemž to původně mělo být jen 4,3 %, a ani po úpravách se neočekávalo víc než 4,6 %. Cílem Fedu jsou přitom 2 %. Meziměsíčně vzrostl o 0,6 %, i když se původně očekával růst o 0,4 %. Když k tomu připočteme vysoké lednové indexy CPI a PPI, jsou jasně patrné neustávající inflační tlaky, které přinutí Fed pokračovat v navyšování sazeb.

Problémy dodavatelských řetězců ustupují, ale rizika nezmizí

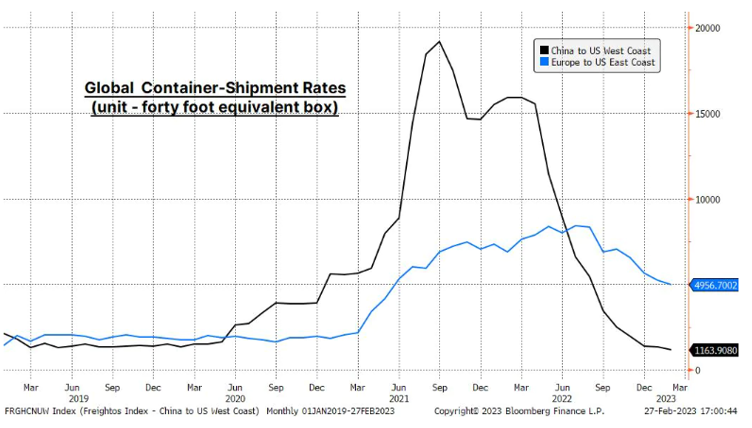

Náklady na dopravní kontejnery už nedosahují závratné výše covidové éry. Spotové sazby za dopravu z Asie na západní pobřeží USA, které během pandemie vzrostly více než 15násobně, se již stihly vrátit na úroveň před pandemií. Obecně však ceny zůstávají výrazně vyšší než před pandemií a například krátkodobé ceny kontejnerů z Evropy na východní pobřeží USA jsou oproti konci roku 2019 ještě více než dvojnásobné.

Ještě důležitější však je, že se svět deglobalizuje a stále v něm panují zvýšená rizika. Geopolitické napětí, které s sebou loni přinesla ruská invaze na Ukrajinu, nikdy úplně nezmizelo a v posledních týdnech se naopak s blížícím se výročím zahájení války znovu výrazně zvýšilo. Zároveň se upírá čím dál větší pozornost na rostoucí napětí kolem Tchaj-wanu a americko-čínských vztahů. A i když spotové ceny v přepravě klesají, v letech 2021 a 2022 byly uzavřeny kontrakty za výrazně vyšší ceny a vzhledem k současnému rizikovému prostředí se do zlevňování zatím nikdo nehrne. To je také jedním z hlavních důvodů, proč se dezinflační trend cen zboží, který na únorové schůzce FOMC zdůrazňoval předseda Powell, rychle obrátil a dál zůstává přinejlepším nevypočitatelný. Inflační trendy v oblasti zboží jsou znepokojující a v oblasti služeb rostou ceny ještě rychleji.

Klíčové jsou mzdové tlaky

Lednový nárůst počtu pracovních míst o 517 tisíc navzdory široce rozšířeným zprávám o propouštění v technologických firmách trhy překvapil. Poskytovatelé služeb rozšiřují své aktivity, a míra nezaměstnanosti tak dosáhla 53letého minima. Podobně i průzkumy nezaměstnanosti a údaje o nových žadatelích o podporu ukazují, že bude počet nově přijímaných pracovníků dál stoupat, stejně jako jejich mzdy.

Nerovnováha poptávky a nabídky na trhu práce trvá, a firmy tak cítí, jak jim mzdové tlaky ukrajují z marží. A protože se americký spotřebitel navzdory vysoké inflaci a úrokovým sazbám stále drží, firmy, které mají tu možnost, přesouvají břemeno vyšších mezd na spotřebitele. Tím vytvářejí další tlaky, které ženou inflaci výš, a mohou způsobit vznik spirály cen a mezd.

Další zrychlení cyklického růstu

Postupný přechod od recesního narativu k narativu rozumné úrovně či měkkého přistání až k současnému narativu akcelerace, kdy se žádné přistání konat nebude, není pro trhy jen přínosem. Podle atlantského modelu Fedu GDPNow činí teď odhad růstu reálného HDP za 1. čtvrtletí 2,3 %, zatímco dřív to bylo 0,7 %. To rozhodně není známka recese ani stagnace.

Celkově ekonomické údaje z poslední doby napovídají, že se americká ekonomika znovu rozehřívá a trh to začíná v cenách zohledňovat. Zvyšuje prognózu konečné sazby, a pokles sazeb, který se měl projevit už na letošních cenách, se tak odkládá až na rok 2024. Spolu s tím se vrací i riziko vyšší inflace. Také opětovné otevření čínské ekonomiky s sebou nese obavy z dalšího inflačního impulsu kvůli zvýšení cen surovin a komodit.

Ekonomové Randal Verbrugge a Saeed Zaman z clevelandského Fedu prohlašují, že dostat americkou inflaci zpátky ke 2 %, aniž bychom vyvolali hlubokou recesi, nejspíš potrvá mnohem déle, než centrální bankéři a finanční trhy očekávají.

Očekávání od Fedu se mění

Kromě cyklických rizik čelíme dál také hrozbě růstu inflace kvůli strukturálním faktorům, ať už se jedná o nedostatek pracovních sil, deglobalizaci nebo energetickou krizi. V souvislosti s tím se dramaticky změnila tržní očekávání ohledně dalšího chování Fedu. Zatímco dřív se čekalo pozastavení či dokonce obrat současné politiky, dnes se počítá s konečnou sazbou 5,5 %. Přitom ještě před měsícem to bylo necelých 5 %. Ozvalo se i volání po konečné sazbě 6-7 %. Ale Fed už zvyšuje sazby jen po 25 bazických bodech, a kdyby se měl vrátit zpět ke zvyšování po 50 bazických bodech, mohlo by to poškodit jeho důvěryhodnost. Takže se jako nejpravděpodobnější jeví delší cyklus zpřísňování.

Zdroj: Saxo Bank, Bloomberg

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.