Přetahovaná mezi trhy a centrální bankami pokračuje. Zatímco měnové autority sice přiznávají o něco delší trvání proinflačních tlaků, argumentaci vlivem přechodných faktorů neopouštějí. Trhy na tuto rétoriku ale neslyší a zaceňují poměrně agresivní utahování světové měnové politiky během příštího roku.

Minulý týden byl zajímavý s ohledem na tržní výhledy sazeb. U Fedu je plně zaceněno trojí zvýšení úroků o 25 bazických bodů během příštího roku. U ECB se predikce posunuly na sazby vyšší o 20 bodů v říjnu 2022, přičemž hike o 10 bodů je plně zaceněn už v červenci 2022. V případě Bank of England trh počítá se zvýšením úroků už v aktuálním týdnu. A u australské centrální banky vidíme sazby vyšší o 90 bodů v příštím roce s možností ukončení programu nákupů aktiv na úterním zasedání. Tomu nahrává i fakt, že australská měnová autorita nechala výnos bondu se splatností v dubnu 2024, který cílí, překonat cíl na 0,1 %, a to o víc jak 60 bodů.

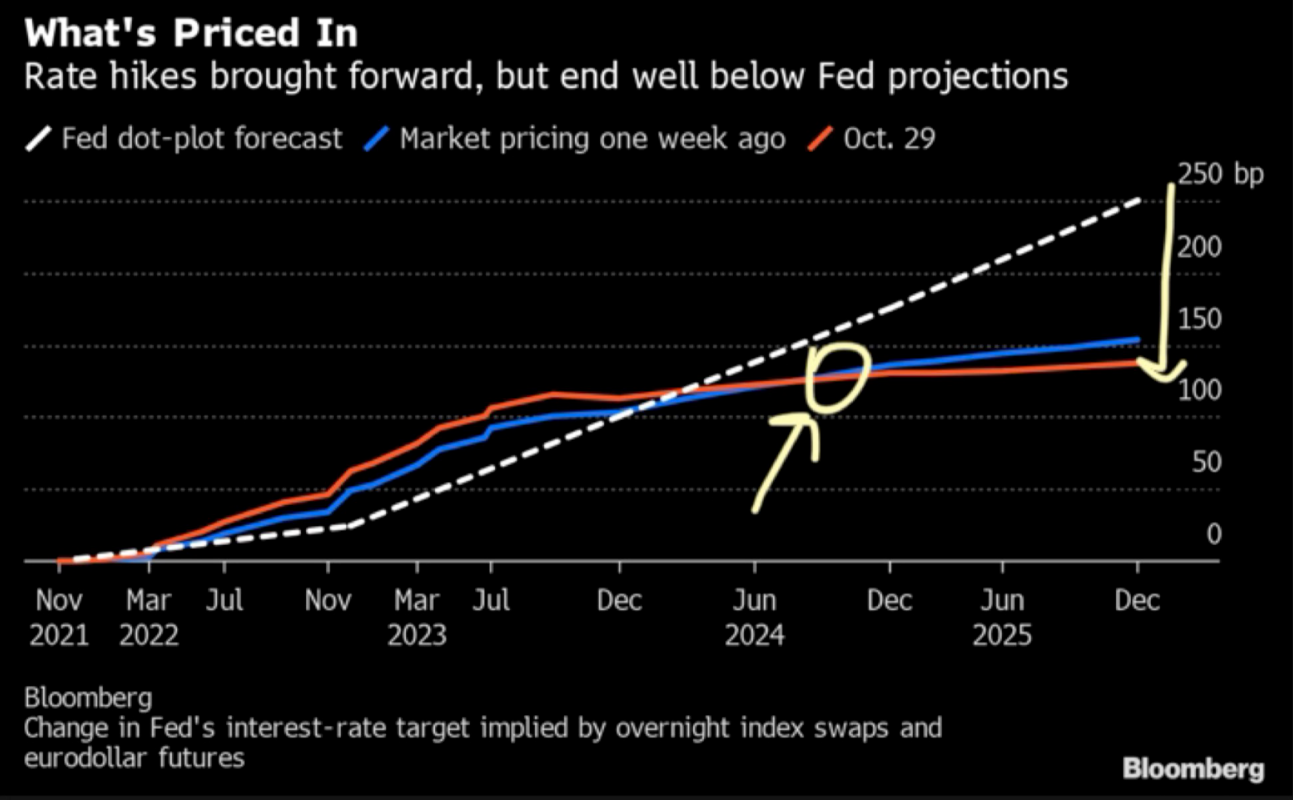

Nutno dodat, a to se týká především Fedu a Bank of England, narativ měnověpolitické chyby, o kterém jsme psali již dříve (např. zde), nezmizel. Výhled trhu tak sice pracuje s velmi rychlým a intenzivním zvyšováním sazeb, to však bude nakonec relativně brzy vystřídáno jejich opětovným snížením, u BoE dokonce už v roce 2023. Fed by přitom neměl dosáhnout ani odhadované úrovně neutrální sazby na 2,5 %.

Když se zaměříme na ECB, čtvrteční zasedání trhy o přestřelení očekávání nepřesvědčilo. Naopak, v pátek zveřejněná čísla o evropské inflaci je ještě víc podpořila díky překonání 4% meziročního růstu a u jádrové inflace toho 2%. Zde je však potřeba upozornit, že reakční funkce centrální banky se nemění, navíc, když se klíčová dlouhodobá inflační očekávání pohybují pod nastaveným cílem. To potvrdil i poslední průzkum ECB v rámci odhadů tržních expertů, u něhož na horizontu měnové politiky jádrová inflace nepřekročila hranici 2 %.

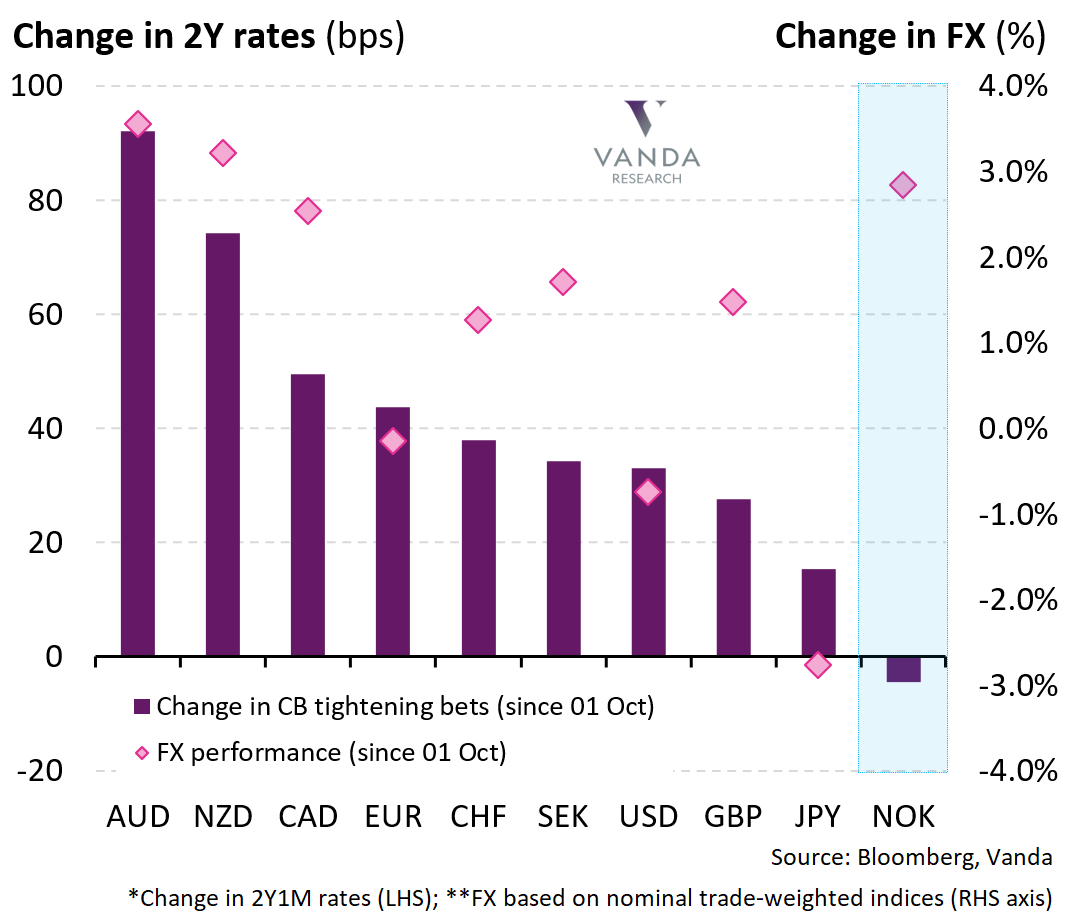

Pokud by nešlo o situaci, kdy se tržní očekávání utrhla ze řetězu, čekali bychom, stejně jako makro stratég z Vanda Research Viraj Patel, od kterého jsme si vypůjčili graf níže, vedle posunu sazeb i reakci kurzu. Je ale vidět, že v případě eura i dolaru byla reakce FX světa na změnu sazeb citelně slabší než třeba u novozélandského nebo kanadského dolaru či britské libry.

U amerických sazeb jsou vidět rostoucí výnosy středních i delších splatností, jsou to ale právě tenory od 2 do 5 let, u nichž je růst nejsilnější. To samo o sobě něco vypovídá, zejména uvědomíme-li si, jak se vyvíjejí reálné tržní sazby měřené proti inflaci ochráněnými dluhopisy, tzv. TIPSy. Tento pohyb nelze považovat za „zdravý“ ve smyslu nad očekávání lepší ekonomické obnovy, která by s sebou přinesla rostoucí tržní odhady reálné Federal Fund Rate. Je zde patrný jistý punc nejistoty, spojený například s onou měnověpolitickou chybou, přibližující se více k risk-off náladě, což je podle nás vykřičníkem směrem k potenciálně silnějšímu dolaru.

Další otázkou je měnověpolitická normalizace při srovnání nákupů aktiv a změny sazeb. Nejde přitom pouze o americkou centrální banku, která jasně uvedla, že tapering nelze brát jako formu utažení měnové politiky, které by doručilo zvýšení sazeb. Oba nástroje se liší, což se týká především kritérií jejich použití/ukončení. V současném prostředí nebude chtít žádná centrální banka ukončit nákupy v jednom měsíci, aby v tom dalším hned zvýšila sazby. To se podle nás týká i ECB, která by k takovému kroku potřebovala vidět mnohem víc než teď, včetně sekundárních inflačních efektů. Jenže ty nevidí, minimálně zatím.

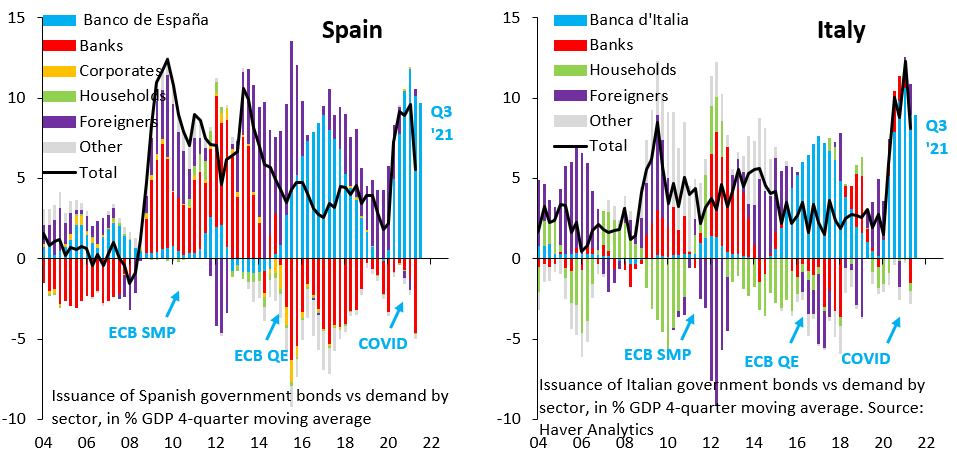

I proto bude prosincové zasedání ECB v podstatě nejdůležitější v celém roce. Bude se totiž rozhodovat o pandemických nákupech aktiv a stylu jejich ukončení, a dále o možnostech „klasického“ QE s velkým otazníkem nad jeho úpravami, které, ať se nám to líbí nebo ne, mají punc politiky evropského „střetu“ severu proti jihu.

Tomu nahrává i fakt, který nedávno zveřejnil Institut pro mezinárodní finance. Podle jejich dat nebyla během druhého čtvrtletí v podstatě žádná soukromá poptávka po nově emitovaných italských a španělských dluhopisech. Jediným čistým nákupčím byla totiž ECB, která tak nejenže přispěla ke snížení spreadů, ale zároveň tím „vytlačila“ kapitál směrem k rizikovějším aktivům.

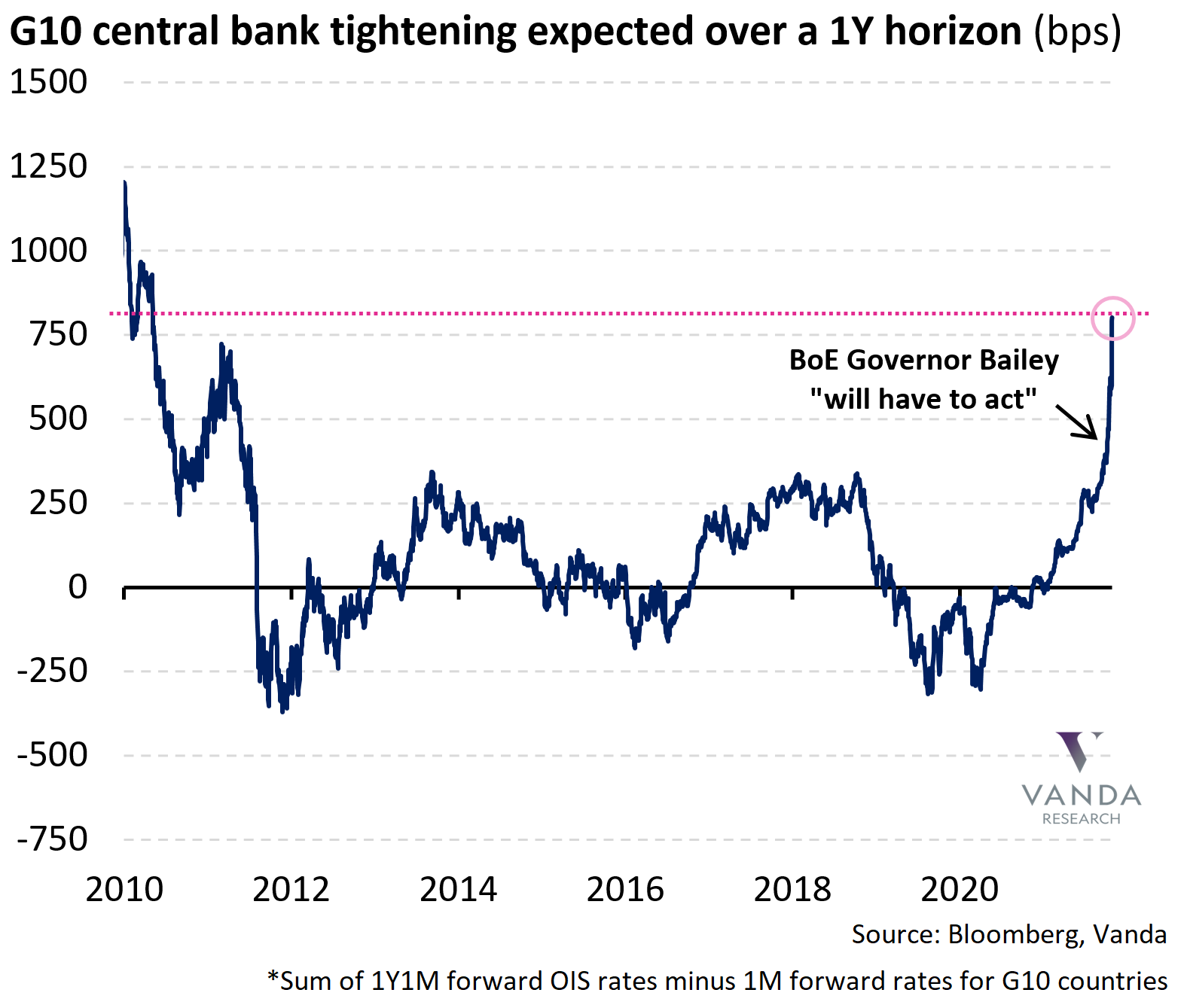

Tento týden je na programu hned několik zasedání centrálních bank, od australské až po americkou, britskou a českou. V rámci zemí G10 je očekávání trhů vůbec nejvíce jestřábí od roku 2010, přičemž nejsilnější vlnu zaceňování jsme pozorovali v minulém týdnu. Takto agresivní predikce je podle nás spjata s rizikem holubičího překvapení, což se bude týkat zejména Bank of England, u které trh plně zaceňuje zvýšení sazeb o 15 bazických bodů.

Ve výsledku by z výčtu mohl jako největší holubice vyjít amerických Fed. V jeho případě je jisté, že na středečním zasedání bude oznámen začátek snižování tempa nákupů aktiv. Nejtěžší část ale bude, podobně jako u ECB, ta rétorická.

Guvernér Powell se bude muset striktně držet nastavené forward guidance s důrazem na rozlišení taperingu a zvýšení sazeb. Ze současného tržního narativu se ale obáváme, že výhledové ukončení nákupů si trhy vyloží jako signál k okamžitému začátku procesu zvyšování sazeb. Pokud by se tak stalo, rizika spatřujeme na straně mírně vyšších středních tržních sazeb a naopak nižších delších, a dále silnějšího dolaru, který by se mohl dostat hlouběji pod hranici 1,1600 EURUSD. Takový scénář by se zřejmě podepsal i na rizikových aktivech, včetně koruny, a to směrem k možnému, minimálně krátkodobému, oslabení.

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx obchoduje za středový kurz 1,1556 EURUSD, dolarový index se pak nachází na hodnotě 94,23 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,1528 do 1,1621 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 25,65 EURCZK, vůči dolaru za středový kurz 22,19 USDCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 25,61 až 25,74 EURCZK, ve dvojici s dolarem od 21,98 až 22,26 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.