První fází transmise měnové politiky v rámci úrokového transmisního kanálu je přenos změn měnověpolitických úrokových sazeb do klientských sazeb z úvěrů a vkladů.[1] Tento blogový příspěvek na změnách distribucí klientských sazeb ukazuje, jak se měnily úvěrové a depozitní podmínky pro české firmy a domácnosti od konce roku 2020, kdy se 2T repo sazba ČNB nacházela na úrovni 0,25 %. Od té doby postupně došlo ke zvýšení měnověpolitických úrokových sazeb až na současnou hladinu 7 %.[2]

Pokud ČNB zvýší 2T repo sazbu, komerční banky si za tuto vyšší sazbu ukládají u ČNB volnou likviditu. Nárůst měnověpolitických sazeb přímo nebo přes očekávání o jejich budoucím nastavení zvyšuje i úrokové sazby finančního trhu. Banky tyto změny ceny peněz promítají do svých produktů, a rostou tak klientské sazby z úvěrů i vkladů. Poptávka po úvěrech ceteris paribus klesá, domácnosti i firmy méně utrácejí a více spoří a ekonomika je ochlazována, což přispívá ke snížení inflačních tlaků.

Podniky

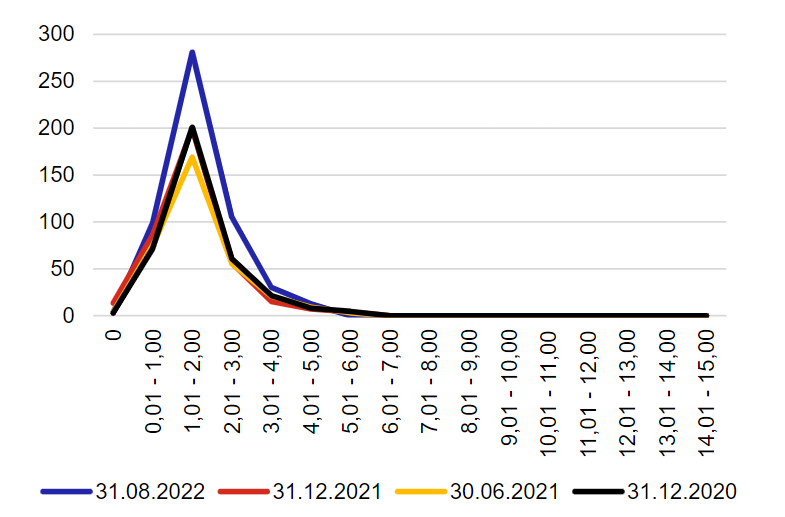

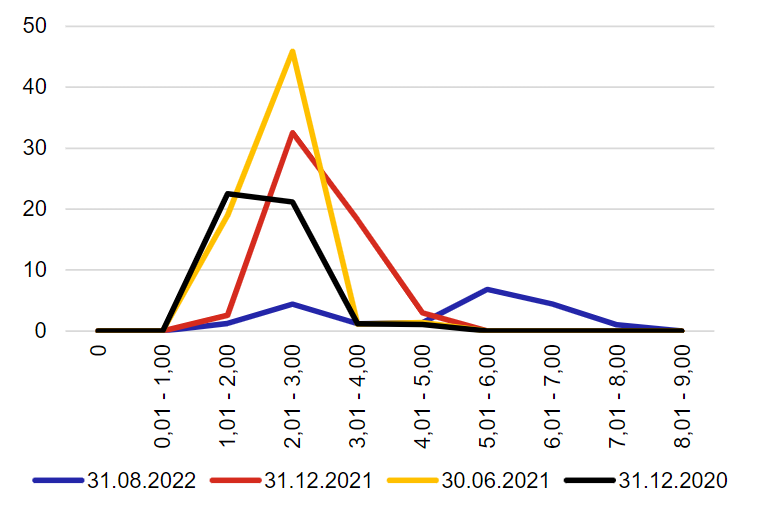

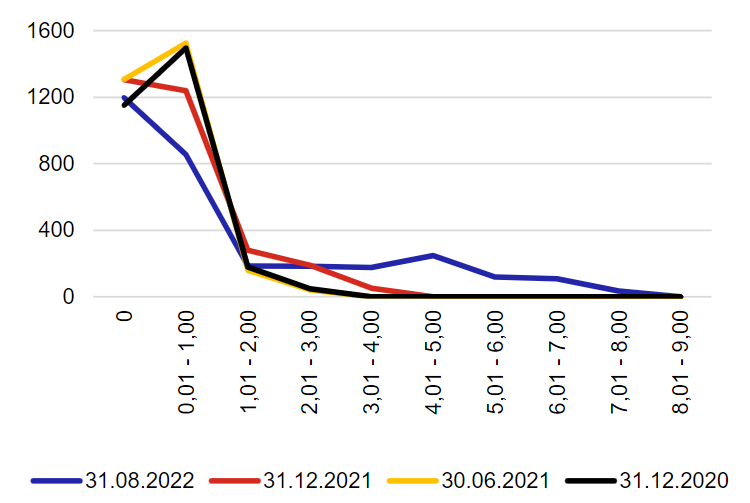

Nejrychleji se změny v 2T repo sazbě projevily v klientských úrokových sazbách z korunových úvěrů nefinančním podnikům. Distribuce klientských úrokových sazeb z korunových úvěrů podnikům v čase jsou zobrazeny v Grafu 1[3] . S postupem času a s rostoucí úrovní 2T repo sazby došlo k dynamickému posunu k vyšším sazbám, což odráží skutečnost, že u velkého objemu firemních úvěrů je sjednána pohyblivá nebo krátkodobá sazba odvíjející se od sazeb peněžního trhu.

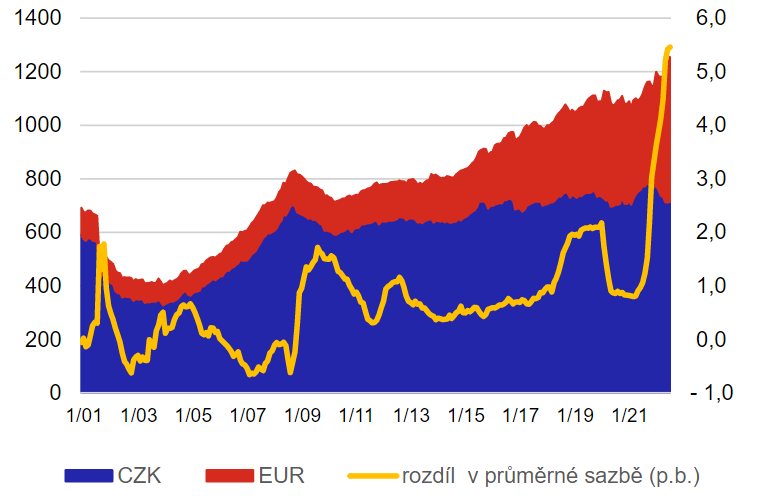

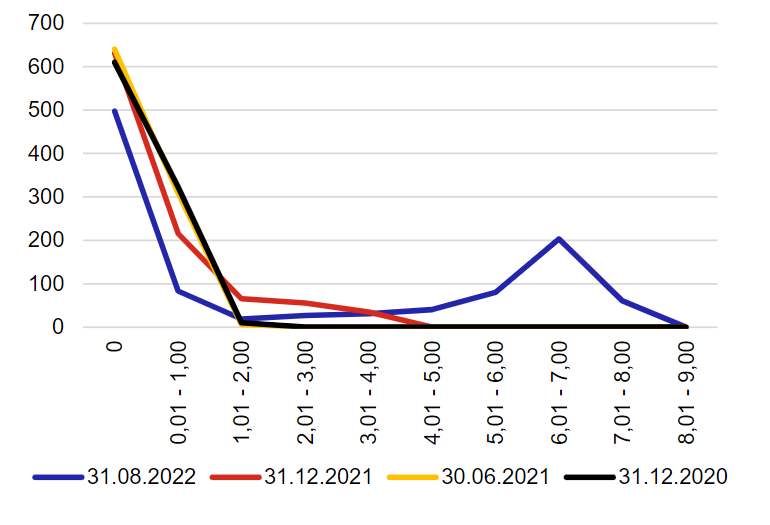

U eurových firemních úvěrů k posunům v distribuci sazeb nedocházelo (Graf 2), protože sazby z těchto úvěrů jsou navázané na úrokové sazby v eurozóně, které se směrem vzhůru vydaly teprve nedávno. Atraktivita eurového financování tak vzrostla a byla významně ovlivněna zvýšenou potřebou financování provozního kapitálu podniků. To dokládá i Graf 3, který ukazuje vývoj úvěrů podnikům v CZK a EUR v delším časovém horizontu společně s rozdílem v průměrných klientských sazbách sjednaných úvěrů v CZK a EUR. Z grafu je mimo jiné patrný dlouhodobý postupný nárůst podílu úvěrů v EUR. U vkladů nefinančních podniků (Graf 4) lze pozorovat přesun významné části depozit do pásem s úrokovou sazbou blízko repo sazby. Ke konci srpna letošního roku bylo v pásmu 6-7 % úročených víc než 200 mld. Kč, tj. zhruba 20 % celkových vkladů podniků. Klientskou sazbou vyšší než 5 % byla ve stejném období úročena třetina celkových vkladů podniků.

Graf 1 – Korunové úvěry nefinančním podnikům a jejich úrokové sazby

(svislá osa: objemy v mld. Kč, stavy úvěrů, vodorovná osa: pásma úrokové sazby v %)

Graf 2 – Eurové úvěry nefinančním podnikům a jejich úrokové sazby

(svislá osa: objemy v mld. Kč, stavy úvěrů, vodorovná osa: pásma úrokové sazby v %)

Graf 3 – Korunové a eurové úvěry nefinančním podnikům

(v mld. Kč, stavy)

Graf 4 – Vklady nefinančních podniků a jejich úrokové sazby

(svislá osa: objemy v mld. Kč, stavy vkladů, vodorovná osa: pásma úrokové sazby v %)

Domácnosti

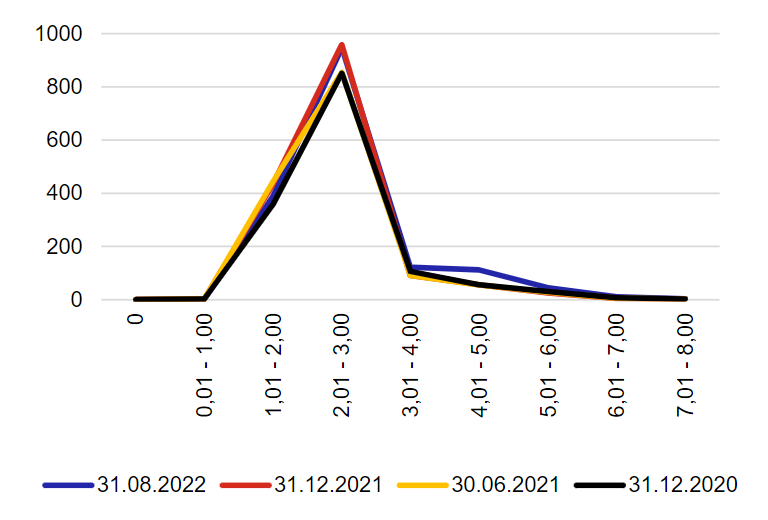

Téměř 80 % úvěrů domácností tvoří úvěry na bydlení. V celkových stavech úvěrů na bydlení se distribuce úrokových sazeb měnila zatím jen nepatrně (Graf 5), když se navýšení objemů úvěrů projevilo v pásmu 4-5 %. To je přirozeně dáno zejména dlouhou splatností těchto úvěrů, a tedy nízkým podílem nových a refinancovaných úvěrů na celkovém objemu úvěrů na bydlení. Pohled na distribuci sazeb u nově poskytnutých úvěrů (Graf 6) ukazuje, že nárůst měnověpolitických sazeb se prostřednictvím vyšších dlouhodobých sazeb finančního trhu odrážel ve změně sazeb, za které bylo možno tyto úvěry čerpat. Oproti předchozímu období jsou u nových obchodů sjednávány podstatně vyšší úrokové sazby, nejčastěji se sazbou v pásmu 5-6 %. S tím souvisejí i oproti předchozímu období nižší objemy nově čerpaných úvěrů na bydlení.

Graf 5 – Úvěry na bydlení a jejich úrokové sazby

(svislá osa: objemy v mld. Kč, stavy úvěrů, vodorovná osa: pásma úrokové sazby v %)

Graf 6 – Nové úvěry na bydlení a jejich úrokové sazby

(svislá osa: objemy v mld. Kč, nové úvěry, vodorovná osa: pásma úrokové sazby v %)

U vkladů domácností (Graf 7) je přesun do depozit s vyšším úročením patrný taktéž, ale je méně výrazný než u podniků, protože pouze část domácností přesunuje vklady do produktů s vyšším úrokem (např. spořicí účty nebo termínované vklady). Ovšem znatelný přesun části vkladů domácností do pásem s vyšším úročením v dosavadním průběhu letošního roku ukazuje, že si aktivní domácnosti na trhu bankovních depozit dokáží najít atraktivní úročení.

Graf 7 – Vklady domácností a jejich úrokové sazby

(svislá osa: objemy v mld. Kč, stavy vkladů, vodorovná osa: pásma úrokové sazby v %)

Z pozorovaných změn vyplývá, že u podnikových úvěrů došlo ke značnému nárůstu úrokových sazeb u korunových půjček, což se následně projevilo poklesem poptávky. Také nové úvěry domácnostem na bydlení jsou nyní sjednávány za podstatně vyšší úrokové sazby, než tomu bylo v předchozím období vrcholícího přehřívání trhu nemovitostí, které doprovázelo výrazné zdražování bytů a domů. S tím souvisí i pokles objemu nově poskytnutých hypoték. Vzhledem k významnému podílu úvěrů s dlouhodobou fixací sazby se to však v úrokových nákladech spojených s celkovým stavem úvěrů na bydlení projevuje doposud pouze v omezené míře.

Firmy také aktivně přesouvaly své zůstatky k depozitním produktům s vyšším úročením. Naopak přesuny vkladů domácností k vyšším hodnotám úrokových sazeb byly méně výrazné než v případě podniků.

[1] Transmisi měnové politiky v české ekonomice popisuje box 4 z podzimní Zprávy o měnové politice 2021 „Transmise měnové politiky v české ekonomice“.

[2] K 30. 6. 2021, 31. 12. 2021 a k 31. 8. 2022, tj. k datům, ke kterým jsou v následujících grafech zobrazeny distribuce klientských úrokových sazeb, byla 2T repo sazba na úrovních 0,5 %, 3,75 % a 7 %.

[3] Pro zachování důvěrnosti jsou v Grafech 1 a 7 hodnoty nižší než 10 mld. Kč nahrazeny 0, v Grafu 2 hodnoty nižší než 2 mld. Kč nahrazeny 0, v Grafu 4 hodnoty nižší než 1 mld. Kč nahrazeny 0 a v Grafu 6 hodnoty nižší než 0,5 mld. Kč nahrazeny 0.