Synchronní pohyb středoevropských měn nesouvisí pouze s ekonomickými vazbami či společným historickým vývojem jejich ekonomik. Často je odrazem změn v náladách globálních investorů či důvěryhodnosti regionu, zejména pak v době nejistoty na finančních trzích a útěku do bezpečných aktiv. Proto jedním ze způsobů, jak analyzovat vliv vnějších faktorů ovlivňujících krátkodobou dynamiku měn, je skrze jejich společný pohyb.

V tomto článku se pokusíme načrtnout metodu, jak extrahovat společný pohyb měn v určitém regionu a koncentrovat jej do podoby jednoduchého indikátoru. S jeho pomocí lze oživit diskuzi nad faktory ovlivňujícími vývoj měnových kurzů – jimiž nejsou jen makroekonomické fundamenty, ale také sentiment na finančních trzích, odrážející náladu investorů a důvěru v daný region. Na příkladu středoevropských měn ukážeme, že v minulém roce je směrem k oslabení tlačily nejen geopolitické nejistoty v Evropě, ale také nebývale vysoký zájem investorů o americký dolar, který těžil z razance Fedu v boji proti inflaci. Naopak na euro negativně dopadaly obavy z horšího ekonomického vývoje a méně razantní, a dle některých názorů opožděné, kroky ECB.

Regionální sentiment – vymezení pojmu

Pojmy jako regionální či globální sentiment se pravidelně objevují ve slovníku analytiků i odborné veřejnosti. Pod toto slovní spojení se skryje celá řada efektů, u kterých často v médiích či krátkých vyjádřeních na nejrůznějších platformách není prostor k podrobnějšímu vysvětlení a vzájemnému odlišení. V této části se pokusíme načrtnout metodu, jak lze s regionálním sentimentem pracovat, co ho v tomto pojetí ovlivňuje a jak se vztahuje ke změnám nálad globálních investorů.

Regionální sentiment lze, mimo jiné, chápat jako společný pohyb měn v určitém regionu. Pokud synchronně všechny měny např. oslabí vůči euru, jsou zasaženy negativním regionálním sentimentem.[1] Pokud oslabí jen jedna měna v regionu, na což reagují ostatní měny v regionu podobně, pak i měřítko společného pohybu se posune ke slabším hodnotám a opět zde máme situaci negativního regionálního sentimentu. Oslabení jedné měny bez vlivu na ostatní by nemělo mít vliv na společný pohyb a tedy ani naznačovat změnu sentimentu. V případě středoevropských měn pak referenční měnou bude euro, jelikož většina finančních i obchodních transakcí se ve středoevropském regionu odehrává ve vztahu k jednotné evropské měně.

Náš pohled je tedy zaměřen primárně na krátkodobou dynamiku kurzů. Dlouhodobé trendy z dat nejdříve z velké části odstraníme[2] a následně extrahujeme společný pohyb měn. Poté se podíváme na vliv dvou faktorů. První z nich jsou vlivy domácí či technické, např. dopady jednorázového většího přílivu přímých zahraničních investic či naopak odlivu dividend. Mohou sem patřit i jednorázové konverze do středoevropských měn. Druhým faktorem je regionální sentiment, s jehož pomocí se snažíme identifikovat tlaky, které působí na měnu určité země z vnějšku. Mohou pocházet přímo z regionu, skrze přelivy z ostatních zemí v regionu. Důvodem jsou jednak geopolitické faktory, které jsou v těchto regionech podobné, a jednak očekávání investorů, že se potíže z jedné země regionu mohou snadno přenést do okolních států. Zdrojem výkyvů v regionálním sentimentu jsou ale primárně změny v rizikové averzi na globálních finančních trzích. Z řady analýz (např. ČNB, 2022) plyne, že citlivost cen aktiv na devizovém trhu na globální zprávy je pro středoevropské země velmi podobná a v čase stabilní.

Vnější faktory a změny v sentimentu mohou přetlačit očekávané fungování kurzů podle ekonomické teorie. Například teorie nepokryté úrokové parity (Uncovered Interest Rate Parity, UIP) se snaží vysvětlit, jakým způsobem se pohybuje měnový kurz mezi dvěma zeměmi v závislosti na úrokových sazbách těchto zemí. Podle UIP by měl být výnos z investic v cizí měně (změřený jako rozdíl v úrokových sazbách mezi domácí a cizí měnou) kompenzován očekávanou změnou měnového kurzu. Ale změny v regionálním sentimentu mohou fungování UIP přetlačit. Příklad takové situace jsme mohli pozorovat v průběhu druhé poloviny loňského roku, kdy zvětšení úrokového diferenciálu mezi sazbami středoevropských ekonomik a sazbou v eurozóně nebylo doprovázeno očekávaným posílením jejich měn vůči euru. Podle tržních komentářů za tím stál velký zájem investorů o investice do amerického dolaru, což odpovídá působení sentimentu. Investorům se sice nabízel vysoký výnos na středoevropských měnách, ale oni této šance nevyužili, americký dolar byl z jejich pohledu lákavější. Investoři totiž kromě výnosu portfolia zvažují také jeho bezpečnost. Námi uvažovaná metoda sice může poskytnout náhled na význam dolaru v této epizodě, ale nelinearity v působení úrokového diferenciálu a interakce s regionálními faktory jdou již nad rámec zde představené metody.

Společný pohyb středoevropských měn

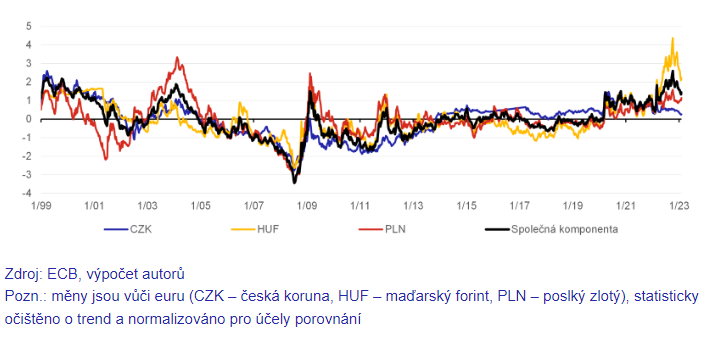

Historicky vykazovaly středoevropské měny tendenci k podobným kurzovým pohybům, avšak s rozdílnou razancí. Již od začátku tisíciletí lze na měnách středoevropského regionu pozorovat, že mají tendenci se vůči euru vyvíjet podobně (Graf 1). Síla odezvy se měnila podle období, i když celkově byly pohyby koruny ve srovnání s ostatními měnami regionu mírnější. Vývoj kurzů středoevropských měn také ovlivňovala aktivita místních tamních centrálních bank. Například v době kurzového závazku ČNB (11/2013 až 4/2017) byla česká koruna vůči euru otevřená jen pro pohyb na hodnoty slabší než 27 CZK/EUR a její vývoj se tak odpoutal od vývoje měn v regionu. Pokud však měly v minulosti měny možnost se pohybovat bez zásahů centrálních bank, synchronizace jejich vývoje byla často viditelná.

Graf 1 – Společná komponenta pohybu středoevropských měn

(hodnoty, týdenní údaje)

Společný pohyb měn lze popsat více způsoby, my však využijeme pro ilustrativní účely jednoduchou analýzu tzv. hlavních komponent.[3] Z upravených dat – týdenní průměry kurzů měn zemí V3 (Česká republika, Maďarsko a Polsko) vůči euru[4] – jsme extrahovali první komponentu, která je v Grafu 1 označena jako společná komponenta. Tento přístup je samozřejmě čistě technický, postavený na statistických metodách, a tím, že vychází z pozorovaných tržních dat o vývoji kurzů, nedokáže zcela eliminovat vliv případných intervencí centrálních bank či jiných netržních faktorů. Extrahovaný společný pohyb měn je současně stále ovlivněn individuálními výkyvy, které bohužel nelze plně odfiltrovat. Z Grafu 2 je však zřejmé, že společná komponenta je pro vývoj všech měn v regionu významná, což dokládá i korelace mezi společnou komponentou a jednotlivými měnami. Ta je na týdenních datech opravdu vysoká (0,85 pro českou korunu, 0,87 pro maďarský forint a 0,8 pro polský zlotý).

Proč mají měny v určitém regionu tendenci ke společnému pohybu? Všechny tři ekonomiky ve středoevropském regionu jsou obchodně i vlastnicky provázané s eurozónou, mají s ní silně propojené finanční trhy a čerpají prostředky z evropských fondů.[5] To znamená, že z fundamentálního hlediska by měly čelit podobným tokům aktiv s dopady na měnový kurz. Samozřejmě domácí faktory jsou nezanedbatelné a mají vliv zpětně na celý region. Například za negativním regionálním sentimentem v roce 2022 byl spor Maďarska (a částečně Polska) ohledně dodržování pravidel podmiňujících čerpání prostředků z unijního rozpočtu v souvislosti s dodržováním principů právního státu[6]. Unijní instituce dlouhodobě kritizovaly přístup vlády premiéra Viktora Orbána k justici, obviňovaly maďarskou stranu z údajného omezování plurality médií a práv menšin či omezování činnosti nevládních organizací a akademických svobod. V důsledku toho Evropská komise navrhla odebrat Maďarsku 7,5 miliardy eur z fondů EU. Maďarská ekonomika navíc trpí vysokou inflací a klesající životní úrovní obyvatel, což přispělo k historicky největšímu oslabení měny vůči euru.

Graf 2 – Sensitivita středoevropských měn na společnou komponentu

(roční průměry odhadovaných koeficientů rolujících se regresí na bázi týdenních dat pro změny společné komponenty a kurzu)

Dominantní vliv forintu na regionální sentiment v posledních letech potvrzuje i naše analýza. V Grafu 2 je zachycena sensitivita jednotlivých měn na společnou komponentu, která je odhadnuta z rolujících se regresí týdenních změn v kurzech a společné komponenty, a následně agregována do ročních průměrů. Jelikož je Polsko největší ekonomikou v regionu, dalo by se očekávat, že bude mít dominantní vliv na chování měn v tomto regionu. Polský zlotý však vykazoval velkou vazbu na vývoj společné komponenty jen v prvních letech po zavedení eura. V dalších letech se, podobně jako v případě české koruny, do značné míry stabilizoval. Impulzy do vývoje společné komponenty po roce 2010 přináší zejména maďarský forint, ačkoli je to měna země s nejnižší ekonomickou silou (pohledem HDP). V případě české koruny lze vidět výrazný efekt intervencí v roce 2022.

Propojenost a přenos šoků mezi měnami byly samozřejmě zdrojem zájmu i v odborné literatuře. Společný pohyb měn vůči dolaru popsala celá řada prací již v minulém století (např. Dornbusch, 1985 nebo Aggarwal a Mougoue, 1996). Efekt přelévání volatility mezi měnovými páry je také zdokumentován řadou studií, ať už se jedná o dynamické korelace či GARCH modely. Např. Kočenda a Moravcová (2018) použili některé z těchto přístupů na datech středoevropských měn. Ve své práci potvrzují dominantní vliv forintu jako zdroje volatility v regionu po globální krizi, v předcházejících letech byl lídrem polský zlotý. Podobně jako naše analýza pak tvrdí, že česká koruna byla většinou příjemcem volatility z ostatních měn. Ke shodným výsledkům pak dochází i studie z dílny Mezinárodního měnového fondu (Pramora a Tamirisa, 2006). I studie Andries a kol. (2016) potvrzuje vysokou míru provázanosti mezi středoevropskými měnami pomocí waveletové analýzy[7], a to zejména v krátkodobém a střednědobém horizontu. Námi popsaný přístup nemá precedens v literatuře, ale inspiruje se v ní. Ve svém přístupu pak volně navazuje na indikátory finančního stresu (Box 1).

Regionální vs. globální sentiment

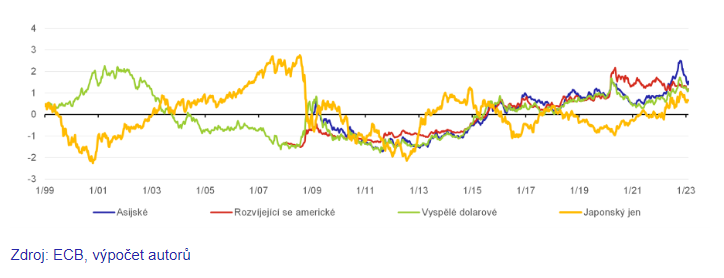

Regionální sentiment není jev výjimečný pro středoevropské měny, nacházíme jej i u dalších skupin měn. Klíčovým předpokladem pro jeho identifikaci je správné rozřazení měn do skupin. Pro první orientaci jsou vhodné „tržní příběhy“, které rozřazují měny do skupin podle jejich reakce na vývoj hlavních globálních měn (EUR, USD, JPY a méně i GBP a CHF). Některé práce (Ranaldo a Soderlind, 2010; Habib a Stracca, 2012, mimo jiné) již pracují s označením měn jako „bezpečné přístavy“ nebo „rizikové“ v závislosti na jejich reakci na zpřísnění globálních finančních podmínek. Například japonský jen (JPY) je obvykle považován za měnu „bezpečného přístavu“, protože při takových příležitostech má tendenci zhodnocovat, zatímco australský dolar (AUD) má tendenci znehodnocovat, a je proto obvykle umístěn do „rizikového“ tábora. Po rozřazení do dvou táborů jsme hledali geograficky nejbližší země a z jejich měn opět extrahovali společnou komponentu, podobně jako v předchozí části. Bezpečné přístavy a kurz USD/EUR jako hlavní měnový pár jsme ponechali bokem.

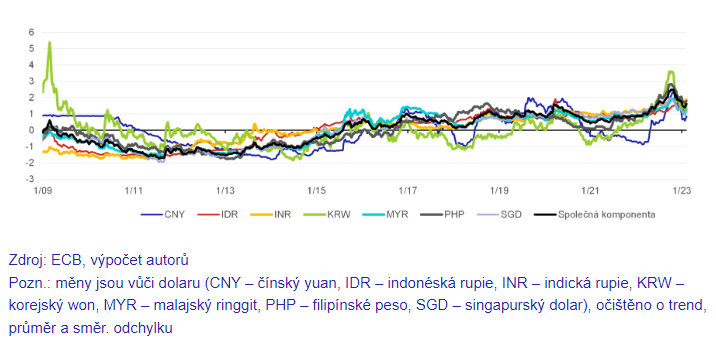

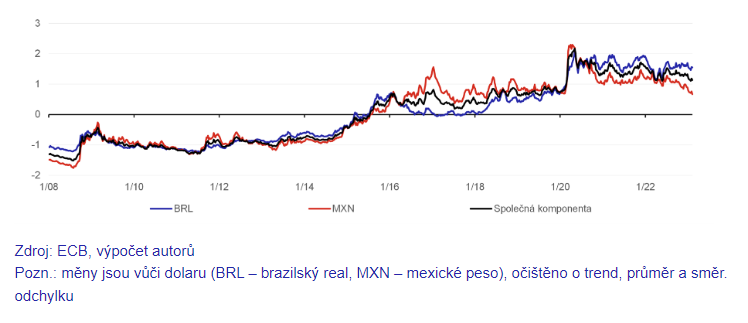

Rizikové měny se v rámci regionů vyznačují značnou provázaností. Asi nejsilnější společný pohyb vykazují „vyspělé dolarové měny“ (australský, kanadský a novozélandský dolar) vůči americkému dolaru, viz Graf 7 v příloze.[8] Intervence na těchto měnách jsou omezené, takže jejich pohyb lépe reflektuje změnu tržních podmínek. To není případ řady dalších měn primárně navázaných na dolar (např. asijské v Grafu 7 v příloze). I zde je však patrný společný pohyb měn, podobně jako u některých měn amerických rozvíjejících se ekonomik (Graf 8 v příloze). Zajímavé je pak srovnání společných komponent přes různé regiony (Graf 3). Navzdory technickým i datovým omezením společné komponenty podle regionů vykazovaly mezi lety 2009 až 2022 značně podobný pohyb, který byl do jisté míry inverzní pohybu japonského jenu vůči dolaru. Japonský jen je obvykle chápán jako bezpečná měna, která zaznamená zájem, když roste na finančních trzích averze k riziku. Rizikové měny mají tendenci posílit při nárůstu averze k riziku, kdy naopak oslabí japonský jen, a naopak.

Graf 3 – Srovnání společných komponent pro dolarové regiony

(hodnoty, týdenní údaje)

Regionální sentiment vs. sentiment na finančních trzích – blízké pojmy, různý obsah

V hlavním textu jsme představili pojem regionálního sentimentu na měnách. Má velmi blízko k pojmu sentimentu na finančních trzích. V obou případech se jedná o popis výkyvů v tržních instrumentech a pojmy jsou vzájemně provázané.

Sentimentem (náladou) na finančních trzích je označován výraz zájmu a citlivosti investorů a dalších účastníků finančních trhů. Při pozitivní náladě jsou investoři ochotni přijímat vyšší riziko a jsou optimističtější ohledně budoucnosti, což by mělo být odrazem toho, že ekonomika je v dobré kondici a dále poroste, její ratingové hodnocení se nemění nebo má pozitivní výhled. Investoři v takovém případě často nakupují nová aktiva a investují. Negativní nálada pak zachycuje nedůvěru v budoucí vývoj ekonomiky, proto se v takových dobách investoři svých aktiv často zbavují, zejména pokud dochází ke snížení ratingu či jeho negativnímu výhledu. Pro ekonomy je důležité náladě investorů porozumět, a proto se snaží sentiment měřit pomocí nejrůznějších indikátorů.

Znalost sentimentu pomáhá vysvětlit nesoulad mezi dalšími makroekonomickými indikátory. Zejména v turbulentních dobách přicházejí často rozporuplné či dokonce protichůdné makroekonomické statistické údaje, a proto je vhodné se dívat i na další ukazatele, které zachycují např. náladu spotřebitelů nebo očekávání manažerů firem. Podobně užitečné jsou i zprávy z finančního trhu, kdy zejména v rozvinutých ekonomikách jsou právě finanční trhy zrcadlem aktuální situace v ekonomice.

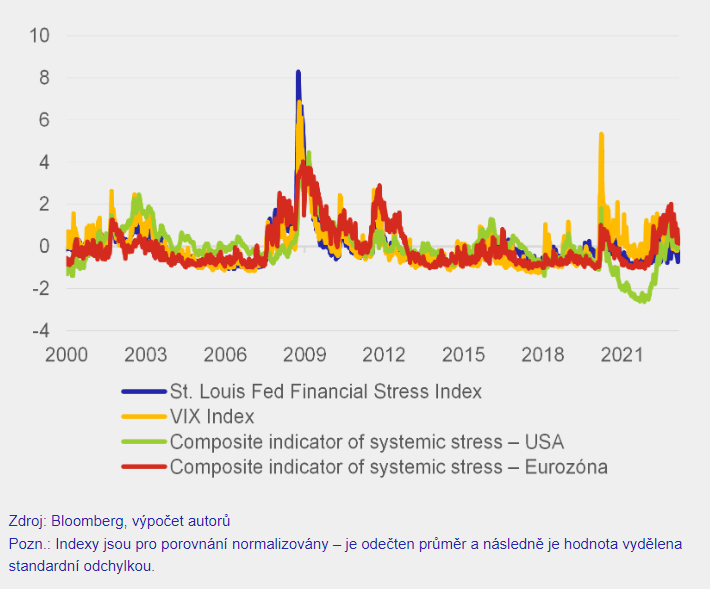

Konstrukcí se náš indikátor regionálního sentimentu inspiroval u indikátorů finančního stresu (Financial stress indicator, FSI). FSI se snaží měřit aktuální stav nestability, tj. tření či napětí (nebo jejich nepřítomnost) ve finančním systému. Jednotlivé FSI tedy agregují informace z různých segmentů finančních trhů a pomocí různých statistických metod extrahují jejich společný pohyb. Tyto kompozitní indikátory tak analyzují např. novinové články, analytické zprávy, sociální sítě, průzkumy, ceny aktiv, vzorce chování, ale i tzv. tvrdá statistická data nebo údaje přímo z finančních trhů. Mezi nejznámější patří např. CISS (Composite indicator of systemic stress), VIX (Chicago Board Options Exchange’s Volatility Index) nebo St. Louis Fed Financial Stress Index (Graf Box). Poslední dva zmíněné indexy jsou ale odvozené zejména z vývoje na finančním trhu v USA, jenž je sice úzce spojen s globálním vývojem, nezachycují proto výkyvy v různých regionech.

Ukazatel VIX patří mezi nejznámější a je rovněž často označovaný jako „indikátor strachu“. VIX je vypočítán na základě opcí na Chicagské burze na akcie z indexu S&P 500. Bojí-li se investoři o své portfolio, pak nakupují více opčních kontraktů, což zvyšuje jejich cenu a tím roste i zmíněný index. Při vysokých hodnotách tedy investoři očekávají vysoké výkyvy na finančních trzích a to nejen na trhu s akciemi, ale také s komoditami nebo s měnovými kurzy.

Ukazatel CISS dává větší důraz na situace, kdy je stres přítomen v několika tržních segmentech najednou. V takových případech jde o systematický problém, kdy je situace nebezpečná pro ekonomiku jako celek. Ukazatel CISS představil ve své práci Hollo a kol. (2012) a ECB jej pravidelně publikuje pro jednotlivé země nejen EU, index je tak dostupný i pro USA.

Graf Box – Indikátory sentimentu na finančních trzích

V případě měn primárně navázaných na euro lze zmínit ještě dvojici skandinávských měn. Společný pohyb napříč švédskou a norskou korunou (Graf 9 v příloze) ale nevykazuje vysokou míru korelace se společnou komponentou pro středoevropský region (Graf 4). Švédská a norská koruna totiž jen omezeně reagují na vývoj v zahraničí a mají tendenci spíše oscilovat kolem trendu. Výjimku tvořila období výrazné nejistoty na vrcholu globální finanční krize, kdy měny také zaznamenaly prudké oslabení. Naopak posilovaly v období dluhové krize v eurozóně, což naznačuje, že jsou v nejistých dobách bezpečnější alternativou pro investice v Evropě. Roli bezpečné měny v Evropě tradičně hrál v minulosti švýcarský frank, avšak inverzní vazba vůči společným komponentám pro eurové regiony je také slabší. Jedním z důvodů bylo například zavedení stropu na kurz vůči euru na podzim roku 2011, když švýcarská centrální banka čelila silnému tlaku na posílení franku vůči euru po nástupu dluhové krize v eurozóně.

Graf 4 – Srovnání společných komponent pro eurové regiony

(hodnoty, týdenní údaje)

Společný pohyb tedy dominuje měnám v globálním měřítku, takže i zdroj jejich synchronního pohybu by měl mít globální rozměr. Řada studií i naše poznatky z dat naznačují, že zdrojem pro společný pohyb měn jsou finanční podmínky a výkyvy v náladách globálních investorů. Když je averze investorů nízká, spouští se hledání výnosu a rostou investice do rizikových aktiv a měn. Pokud jsou tomu nakloněny podmínky, rizikové investice jsou financovány v měnách s nízkým úrokem (tzv. carry trades). V době paniky se naopak tyto obchody uzavírají a poptávka po bezpečných aktivech a měnách roste. Dobře bylo zdokumentováno panické oslabení měn na vrcholu globální finanční krize (např. Fratzscher, 2009). Více oslabily měny zemí, které vykazovaly nižší úroveň devizových rezerv, horší bilanci běžného účtu či přímou expozici vůči finančnímu systému ve Spojených státech. Opět zde nacházíme globální faktor paniky a individuální složku spojenou s výkonností země v mezinárodním porovnání.

Výkyvy v náladách globálních hráčů je možné zachytit pomocí změn v globálních finančních podmínkách či indikátorů finančního stresu. Nová práce Eguren-Martin a Sokol (2022) dokonce naznačuje, jaké výkyvy v měnách lze očekávat při změně nálad investorů. Ve své práci také identifikují makroekonomické fundamenty spojené s odlišnou dynamikou měn: měny zemí s vyššími úrokovými sazbami, nízkou úrovní mezinárodních rezerv a velkými fiskálními deficity vykazují výraznější nárůst pravděpodobnosti velkých ztrát v reakci na zpřísnění globálních finančních podmínek. Již dřívější práce Adam, Benecká a Matějů (2014) se snažila identifikovat režimy pro středoevropské měny právě na bázi indikátoru finančního stresu. Nalezli tři režimy: v klidných dobách se kurz koruny pohybuje blízko trendu, s nárůstem lepší nálady na finančních trzích pak posiluje (risk-on), ale v době paniky oslabí (risk-off). Má tedy blíže k chování vyspělých dolarových měn.

Co vysvětluje regionální sentiment středoevropských měn?

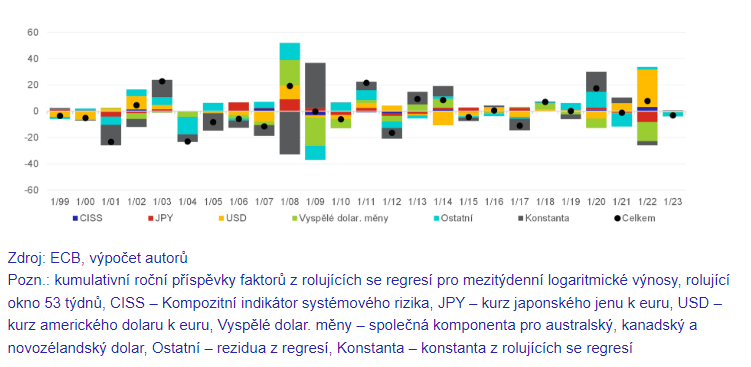

Do vývoje regionálního sentimentu by se tedy měla v první řadě propisovat nálada na globálních finančních trzích. Proto jsme připravili malý model, který se pokusí historický vývoj společné komponenty rozložit podle vlivu hlavních faktorů. Jelikož pohled na region se odvíjí od eura, měnové páry jsou denominovány v eurech. Mezi vysvětlující proměnné patří:

- CISS – Kompozitní indikátor systémového stresu, který pravidelně publikuje ECB. Nad rámec jednoduchého indikátoru finančního stresu bere ještě v potaz, zdali je stres izolován jen v jednom podsektoru nebo je zasažen celý finanční systém. Zahrnutím tohoto indikátoru se snažíme ošetřit nelineární chování investorů na trzích, jak bylo zdokumentováno v práci Adam a kol. (2014).

- Kurz japonského jenu a amerického dolaru vůči euru – v době výrazné nejistoty japonský jen vůči dolaru posiluje, zatímco reakce amerického dolaru vůči euru závisí na situaci.

- Společná komponenta pro vyspělé dolarové měny – pokud tento indikátor zaznamená snížení, je velmi pravděpodobné, že nálada na trzích jde ve směru rizikových aktiv.

Výsledné dekompozice pro kumulativní roční příspěvky z rolujících regresí znázorňuje Graf 5.[9] Ukazuje se, že finanční stres hraje významnou roli v extrémních situacích (globální finanční krize, válka na Ukrajině) a je doprovázen změnami v kurzech japonského jenu, amerického dolaru a vyspělých dolarových měn. I zde platí hypotéza o vlivu nálad investorů. Za tlakem na oslabení měn v regionu v roce 2022 pak stálo zejména posílení amerického dolaru vůči euru, když americká centrální banka překvapovala finanční trh svou razancí v boji proti inflaci. Ne každé posílení dolaru je tedy útěkem do bezpečného aktiva, protože na minulosti najdeme období, kdy americký dolar posilovat s nárůstem nejistoty. Na druhé straně obavy z dopadů krize na Ukrajině na Evropu a podstatně méně razantní přístup ECB se propisovaly do slabšího eura. Objevily se i nové carry trades a poptávka po rizikových měnách. Lze tedy shrnout, že bez dominantního vlivu dolaru (zejména ve srovnání s eurem, které propadlo) by regionální sentiment byl zejména v druhé polovině roku 2022 příznivější. Začátek roku 2023 pak přináší vymizení tlumícího efektu globálních faktorů.

Graf 5 – Faktory za pohybem společné komponenty pro středovropský region

(hodnoty, týdenní údaje)

Závěr

V tomto článku jsme představili jeden z možných přístupů, jak analyzovat krátkodobou dynamiku měn optikou společného pohybu v určitém regionu a identifikovat hlavní zdroje synchronního pohybu v měnách. Na příkladu středoevropských měn jsme ukázali, že tyto měny jsou silně provázané a zdrojem dynamiky v regionu byl nejen v posledním roce maďarský forint. Klíčový vliv mají ale globální faktory, zejména změny nálad na finančních trzích. V krizových časech je zájem o bezpečná aktiva, ale po uklidnění na finančních trzích směřují toky také do rizikovějších měn. Z toho pohledu i středoevropské měny jako rizikové komplementy eura posilují v klidných dobách, zatímco při zájmu o japonský jen či americký dolar, bez ohledu na motiv, mají tendenci oslabovat.

Regionální sentiment je tedy často ve vleku globálních faktorů, což u malých otevřených ekonomik představuje výzvu pro centrální banky. Odborná literatura se sice shoduje na tom, že měny hrají klíčovou roli v přizpůsobovacích mechanismech konvergujících ekonomik a mají charakter absorbéra šoků.[10] Pro centrální banky však představují změny v sentimentu další exogenní faktor, který je při nastavení měnové politiky zemí EU mimo eurozónu brán do úvahy.

Autory jsou Soňa Benecká a Petr Polák. Názory v příspěvku jsou jejich vlastní a neodrážejí nezbytně oficiální pozici České národní banky.

Zdroje

Adam, T., Benecká, S., and Matějů, J. (2014). Risk aversion, financial stress and their non-linear impact on exchange rates. Working Paper No. 2014/07, Czech National Bank.

Aggarwal, R., and Mougoue, M. (1996). Cointegration among Asian currencies: Evidence of the increasing influence of the Japanese yen. Japan and the World Economy 8(3): 291–308.

Andrieş, A. M., Ihnatov, I., and Tiwari, A. K. (2016). Comovement of exchange rates: A wavelet analysis. Emerging Markets Finance and Trade 52(3): 574–588.

ČNB (2022). Analyses of the Czech Republic’s current economic alignment with the euro area. Czech National Bank.

Dornbusch, R. (1985). Exchange rates and prices. Working Paper No. 1769, National Bureau of Economic Research.

Eguren-Martin, F., and Sokol, A. (2022). Attention to the tail(s): Global financial conditions and exchange rate risks. IMF Economic Review 70(3): 487–519.

Fratzscher, M. (2009). What explains global exchange rate movements during the financial crisis? Journal of International Money and Finance 28: 1390–1407.

Habib, M. M., and Stracca, L. (2012). Getting beyond carry trade: What makes a safe haven currency? Journal of International Economics 87: 50–64.

Hollo, D., Kremer, M., and Lo Duca, M. (2012). CISS – a composite indicator of systemic stress in the financial system. Working Paper Series 1426, European Central Bank.

Kliesen, K. L., Owyang, M. T., and Vermann, K. E. (2012). Disentangling diverse measures: A survey of financial stress indexes. Federal Reserve Bank of St. Louis Review 94(5): 369–397.

Kočenda, E., and Moravcová, M. (2019). Exchange rate comovements, hedging and volatility spillovers on new EU forex markets. Journal of International Financial Markets, Institutions and Money 58: 42–64.

Komárek, L. (2017): The real exchange rate phenomenon: What does it tell us about EU countries? Global Economic Outlook, September 2017, Czech National Bank.

Pramor, M., and Tamirisa, N. T. (2006). Common volatility trends in the Central and Eastern European currencies and the euro. IMF Working Paper No. 2006/206.

Ranaldo, A., and Soderlind, P. (2010). Safe haven currencies. Review of Finance 14: 385–407..

Klíčová slova

měnové kurzy, volatilita, finanční stres, finanční krize

JEL Klasifikace

E58, F31, F41

Příloha – grafy

Graf 6 – Společná komponenta pohybu vyspělých dolarových měn

(hodnoty, týdenní údaje)

Graf 7 – Společná komponenta pohybu asijských měn

(hodnoty, týdenní údaje)

Graf 8 – Společná komponenta pohybu rozvíjejícíh se amerických měn

(hodnoty, týdenní údaje)

Graf 9 – Společná komponenta pohybu severských měn

(hodnoty, týdenní údaje)

[1] Jedná se čistě o technické vymezení pojmu, tj. jako společný pohyb měn. V tržních komentářích se situace, kdy měny synchronně oslabí vůči euru z titulu změny nálad např. na amerických trzích, označují odlišně. Pro jednoduchost si ale ponecháme vymezení přes společný pohyb měn.

[2] Věnujeme se tématu nominálních kurzů, pro hlubší analýzu reálných kurzů viz Komárek (2017).

[3] Metoda hlavních komponent (PCA) je statistická metoda používaná k analýze dat. Cílem metody je identifikovat nejdůležitější faktory nebo komponenty v datové množině a použít je ke snížení rozměru datové sady. PCA je založena na lineární algebraické transformaci dat, při které se hledají nové proměnné (hlavní komponenty), které nejlépe vysvětlují variabilitu původních dat. Tyto nové proměnné jsou ortogonální (tedy nekorelované) a řazené podle toho, jak velkou část variability v datech vysvětlují. PCA je často používána pro redukci rozměru datových sad, což znamená, že z původních dat je vytvořena nová množina proměnných s menším počtem dimenzí, které zachovávají co nejvíce informací obsažených v původních datech. PCA může být také použita pro vizualizaci dat a odhalování skrytých vztahů mezi proměnnými.

[4] Data pro identifikaci společné komponenty byla v prním kroku očištěna o trend a znormalizována. Změny v trendu chápeme jako projev dlouhodobých změn v ekonomice, např. konvergence, a od tohoto efektu odhlížíme.

[5] Přístup zemí V3 k tokům EU fondů je rozdílný. ČNB uzavřela v roce 2008 s vládou ČR dohodu, že měnové konverze finančních toků mezi ČR a orgány EU budou v maximální možné míře nadále probíhat mimo devizový trh. Přístup Polska byl donedávna podobný, zatímco maďarská centrální banka do toků nijak nezasahovala.

[6] Spor C-156/21 Maďarsko vs. Parlament a Rada a C-157/21 Polsko vs. Parlament a Rada. Blíže viz např. https://www.consilium.europa.eu/cs/press/press-releases/2022/12/12/rule-of-law-conditionality-mechanism/

[7] Waveletová analýza je matematická metoda pro analýzu dat, která umožňuje rozložit časové řady na frekvenční složky, které jsou v dané řadě obsaženy a získat informace o frekvenčním obsahu.

[8] Volba referenční měny sleduje zejména významnost obchodních a finančních transakcí na měnovém páru. Pro evropské ekonomiky je to vlivem jejich vysoké vzájemné integrace euro, pro zbytek světa to je americký dolar. Vzájemná porovnatelnost výsledků pro eurové a dolarové regiony je nižší, protože vstupuje do hry pohyb kurzu USD/EUR. Americký dolar či euro mohou být v závislosti na aktuální situaci také bezpečným přístavem. Pro jednoduchost vynecháváme hodnocení britské libry, jejíž kurz byl zásadně ovlivněn odchodem Spojeného králoství z EU.

[9] Vysoké příspěvky konstant a ostatních faktorů (rezidua) pak také ukazují, že prostor pro zlepšení metody je stále značný. Zejména v době finanční krize byly výkyvy v datech nad analytické možnosti jednoduchých regresí.

[10] https://www.cnb.cz/en/economic-research/conferences-seminars-and-workshops/exchange-rate-a-shock-absorber-or-a-shock-generator/