Jak dlouho ještě poběží kvantitativní utahování? Fed při jeho spuštění v červnu 2022 odhadoval něco málo přes dva roky, to je však nutné brát s rezervou. Do fungování tohoto programu vstupuje hodně proměnných a jednou z nich je i úroveň bankovních rezerv. Kam až mohou klesnout, aby to pro banky neznamenalo problém?

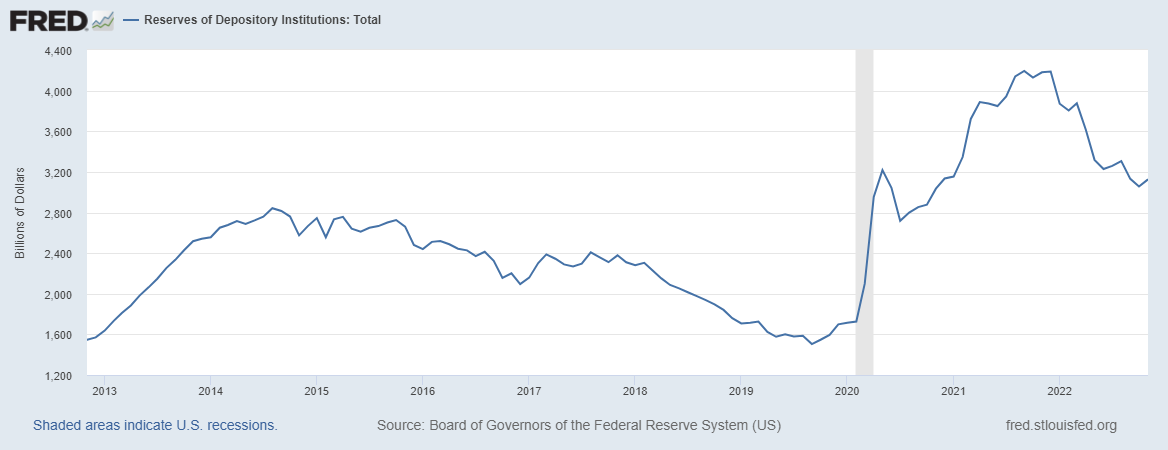

Fed tento týden zveřejnil průzkum mezi vedoucími pracovníky bank. Dotazoval se nejen na jejich strategie, ale i pohled na úroveň rezerv. Ten je důležitý s ohledem na probíhající kvantitativní utahování a celkový odliv likvidity z bank. Průzkum se dotazuje, jak se změnila nejnižší komfortní úroveň rezerv bank ve srovnání s koncem roku 2019, kdy se nacházely na zhruba 1,7 bilionu dolarů.

Většina dotazovaných odpověděla, že úroveň zůstává zhruba stejná s tolerančním pásmem +-5 %. Při rozdělení na domácí a zahraniční banky vidíme, že největší váhu měly na celkovém výsledku banky zahraniční. Ty domácí naopak uvádí, že nejnižší úroveň rezerv vzrostla o více než 20 %, tj. minimálně na 2 biliony dolarů. Na takové úrovni se rezervy nacházely v březnu 2020.

Co z toho vyplývá? Prostor pro pokračující QT zůstává otevřený. Rezervy dosáhly vrcholu v září 2021 na necelých 4,2 bilionu dolarů. Aktuálně se nachází na 3,1 bilionu, což, vyjdeme-li z výsledku průzkumu u amerických bank, znamená „volný“ zhruba bilion dolarů k „odsátí“. Při měsíčním tempu kvantitativního utahování na 95 miliardách dolarů by tedy šlo o necelých 11 měsíců.

Průzkum však vychází z agregovaných dat. Některé především menší banky mohou mít již s rezervami problém, což naznačují vyšší objemy prostředků u diskontního okna Fedu. Loni, konkrétně v listopadu, dosáhl objem prostředků v rámci toho nástroje 10 miliard dolarů. Poté postupně klesl až na zhruba 4 miliardy dolarů. V roce 2021 byl přitom nástroj v podstatě nevyužitý. Změna nastala až během loňského roku.

Nutno podotknout, že průzkum Fedu je již starší, konkrétně k listopadu 2022. I přesto nám ale poslouží jako dobrý signál směrem k pokračujícímu QT. Fed by v tomto ohledu neměl aktuálně pociťovat jakékoliv problémy se stahováním likvidity, které tak může pokračovat dál. Minimálně do doby, dokud se neukáže, že je dosavadní trend neudržitelný, resp. dokud se „něco nerozbije“.

Prozatím je patrné, že likvidity je na trhu dostatek, soudě dle úrovní sazeb, jako je SOFR či repo sazby, ať už jde o GC nebo Tri-Party GC. Významná část likvidity je pak „zaparkovaná“ v reverzním repu, které se dlouhodobě drží nad dvěma biliony dolarů. Dokud se sazby na repo trhu nezvýší nebo výrazně nevzroste emise pokladničních poukázek, objem reverzního repa se jen tak nesníží. Likvidita je rovněž využívána na dluhopisovém trhu, kde vzrostla poptávka, o čemž svědčí pokles tržních sazeb především u středních a dlouhých splatností, a nad rámec toho i výsledky posledních aukcí (psali jsme zde). Likvidita bondového trhu se zlepšila, což je pro Fed další důvod, proč může QT bez problémů dále pokračovat.

Co se dělo na trzích

Začátek nového obchodního týdne byl neúplný. Americké trhy byly z důvodu státního svátku zavřené, tudíž byla i nižší likvidita. Japonská centrální banka opět zasahovala na dluhopisovém trhu, kde se výnos desetiletého instrumentu dostal nad 0,5 %, tedy nad horní hranici tolerančního pásma cílení výnosové křivky. To samé se opakovalo i dnes. Kurz jenu se drží pod hranicí 130,00 USDJPY. Trh vyčkává na zítřejší výstup z dvoudenního zasedání Bank of Japan (více jsme psali zde).

Kurz eura proti dolaru včera krátce vzrostl k 1,0870 EURUSD, aby poté klesl k 1,0800 EURUSD. Aktuálně se drží mírně nad toutu hranicí. Koruna se obchodovala stabilně do strany kolem úrovně 24,00 za euro. Z domácích dat byl zveřejněn index cen výrobců, který klesl více než trh očkeával v meziměsíčním i meziročním srovnání. Na korunu to nemělo žádný dopad.

V Německu byla dnes ráno zveřejněna revize inflace za prosinec, která potvrdila meziměsíční pokles o -0,8 % a meziroční růst o 8,6 %. Dopoledne nás čeká evropský a německý index ZEW. U obou čekáme zlepšení nejen v hodnocení současné situace, ale i ve výhledu. Pro euro by mělo jít o pozitivní zprávu, byť podle nás spíše s omezeným tržním dopadem.

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx aktuálně obchoduje za středový kurz 1,0822 EURUSD, dolarový index se pak nachází na hodnotě 102,40 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,0743 do 1,0879 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 24,00 EURCZK, vůči dolaru za středový kurz 22,17 USDCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 23,95 až 24,05 EURCZK, ve dvojici s dolarem od 22,06 do 22,31 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Zdroj: RoklenFx, Bloomberg, Reuters, ECB, Fed, ČNB, TradingView, CME