Rok 2025 je na akciových trzích poznamenán vyšší volatilitou a obavami kolem valuací, přílišné koncentrace do několika málo titulů a také geopolitickými riziky. To vede investory k úvahám o větší diverzifikaci. Jednou z možností je zaměřit se na společnosti s menší kapitalizací, které procházejí jedním z nejdelších období oslabení výkonnosti vzhledem k americkým large caps firmám od dob Velké hospodářské krize.

Ani otřesy, které letos způsobila americká politika, nezměnily základní skutečnost týkající se globálního investování: americký trh je příliš velký na to, aby byl ignorován, a zůstane podstatnou součástí většiny portfolií. Letos však index S&P 500 prochází bouřlivějším obdobím, což přitáhlo pozornost na ocenění, koncentraci a vystavení geopolitickým napětím, což nyní vyvolává stále větší obavy. Je proto rozumné zvážit diverzifikaci expozice vůči USA a zaměřit se na oblasti, které v poslední době přitahovaly méně pozornosti.

Jedna taková oblast je na dosah: ačkoli si americké akcie společností s malou kapitalizací vedou ve srovnání s mnoha globálními třídami aktiv velmi dobře, za posledních 12 let zaznamenaly jedno z nejdelších období podprůměrného vývoje ve srovnání s akciemi velkých amerických společností od dob Velké hospodářské krize. Je otázkou času, kdy cyklický vývoj opět přinese výhody malým společnostem. Americké akcie malých společností jsou nyní podpořeny historicky atraktivními valuacemi a odhady zisků pro rok 2025 odrážejí očekávání mírného růstu.

Cykličnost vztahu velké vs. malé firmy

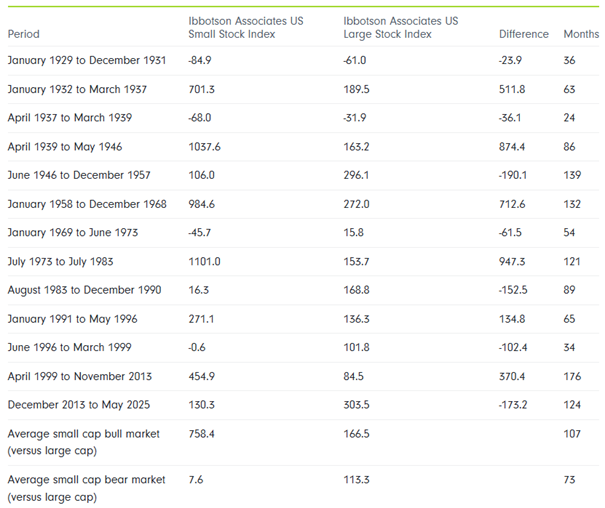

Je důležité pochopit, jak se v minulosti vyvíjel vztah mezi akciemi malých a velkých společností v USA. Obrázek 1 ukazuje šest období relativně lepšího vývoje amerických malých společností od roku 1929 a sedm období horšího vývoje. Tyto cykly vývoje trvaly v průměru asi sedm let.

Obrázek 1: Cyklický vývoj amerických small caps společností ve srovnání s large caps společnostmi v průběhu času

Zdroj: Fidelity Investments a Morningstar, k 30. 5. 2025

Ocenění dává smysl

Nelze říci, zda se cyklický trend začíná měnit ve prospěch small caps, protože načasování rotace tříd aktiv je ze své podstaty obtížné. Trvalé inflační trendy, dopad amerických cel na náklady a dodavatelské řetězce a míra ekonomické nejistoty dále komplikují analýzu trendů.

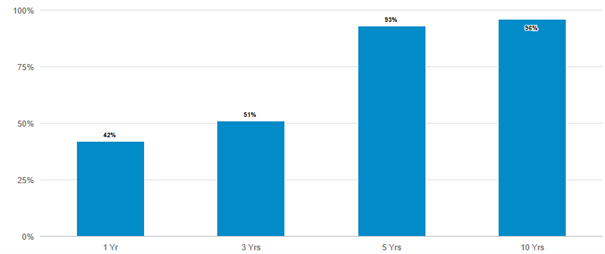

V červnu 2025 se americké malé společnosti nacházely v nejlevnějším kvintilu ve srovnání s large caps společnostmi od roku 1990 (obrázek 2). V krátkodobém horizontu (méně než tři roky) není relativní ocenění dobrou predikcí relativní výkonnosti small caps společností, ale při pozorování delšího období je historicky pravděpodobnější nadprůměrná výkonnost malých společností. Když americké malé společnosti dosáhly nejlevnějšího kvintilu za posledních 35 let, měly tendenci dosahovat nadprůměrné výkonnosti, zejména v pětiletých a desetiletých obdobích.

Z pohledu ocenění jsou malé firmy nejlevnější za posledních 35 let. Krátkodobě sice valuace není spolehlivým indikátorem, ale v delším horizontu 5–10 let byla tato výchozí pozice historicky často předzvěstí lepší výkonnosti. Dalším podpůrným faktorem je i velmi nízký podíl malých firem na celkové tržní kapitalizaci USA (méně než 4 % oproti dlouhodobému průměru 7 %). Pokud by se podíl vracel k normálu, může to hrát v jejich prospěch.

Obrázek 2: Četnost nadprůměrných výnosů v minulosti, když byly americké malé kapitalizace v nejlevnějším kvintilu.

Indexy nejsou investicemi, nejsou profesionálně spravovány a nezohledňují odpočty poplatků ani výdajů. Malé společnosti = index Russell 2000. Velké společnosti = index S&P 500. Údaje shromážděné měsíčně od 1. 1. 1990 do 30. 6. 2025.

Zdroj: Fidelity Investments k 30. 6. 2025

Trendy v koncentraci trhu mohou být rovněž příznivé pro malé společnosti. K květnu 2025 představují malé společnosti méně než 4 % celkové tržní kapitalizace USA. To je ve srovnání s dlouhodobým průměrem přibližně 7 %. Domníváme se, že pokud se akcie malých společností časem vrátí ke své dlouhodobé průměrné koncentraci, může to podpořit jejich výkonnost ve srovnání s velkými společnostmi.

Po dlouhém období dominance velkých nadnárodních společností, které byly upřednostňovány částečně kvůli jejich postavení v odvětví a silným fundamentům, se domníváme, že odlišné podmínky inflace, geopolitiky a měnové politiky by mohly vést k širšímu spektru potenciálních vítězů a poražených v různých investičních kategoriích. To by také mohlo být přínosem pro americké small caps společnosti.

Trendy upřednostňující small caps

Do budoucna by mohlo působit ve prospěch small caps v USA několik základních trendů, včetně:

- Pokračování zdravých celkových fundamentů na základě předních ekonomických ukazatelů.

- Případný přechod k nižším úrokovým sazbám by mohl neúměrně pomoci small caps společnostem, vzhledem k celkově nižšímu poměru zisku k čistým úrokovým nákladům ve srovnání s large caps.

- Potenciál pro více akvizic small caps společností, poháněný diskonty v ocenění a snahou o přesun a lokalizaci dodavatelských řetězců se sídlem v USA.

- Small caps společnosti se obvykle víc zaměřují na USA než large caps společnosti, což znamená, že některé small caps společnosti by mohly být méně zasaženy potenciálním poklesem zisků spojeným s mezinárodními měnovými výkyvy, politickými postoji nebo vojenskými manévry.

Ne všechny small caps společnosti jsou si rovny

Z fundamentálního hlediska se kvalita small caps společností velmi liší. V červnu 2025 více než 40 % malých společností zahrnutých v indexu Russell 2000 nevykazovalo žádné zisky. To částečně odráží i počet růstově orientovaných společností v rané fázi vývoje, které jsou v indexu zastoupeny, včetně odvětví jako biotechnologie a zelené technologie. To může odrazovat investory, kteří se zaměřují na společnosti s konzistentními zisky, nízkým zadlužením a vyspělejšími a efektivnějšími operacemi.

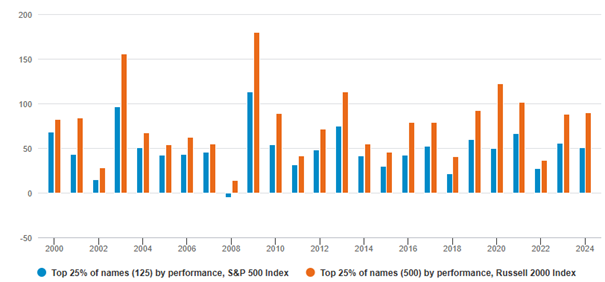

Příležitosti ale byly jedním z přitažlivých aspektů investování do malých společností. Bez ohledu na ekonomickou situaci, výkonnost trhu nebo preference ohledně stylu existovala vždy možnost najít nějaké small caps výkonné společnosti. Obrázek 3 ukazuje, že jednou za čas průměr nejvýkonnějších akcií (mezi 500 nejlepšími cennými papíry – nebo zhruba 25 % nejlepších – na základě výnosů v rámci indexu Russell 2000) překonal průměr nejlepších akcií (mezi 125 nejlepšími cennými papíry – nebo zhruba 25 % nejlepších – na základě výnosů) v indexu S&P 500. Dynamická povaha segmentu small caps a možnost najít investiční příležitosti je jedním z důvodů, proč je tento segment atraktivní.

Obrázek 3: Nejvýkonnější small caps společnosti překonaly nejvýkonnější velké společnosti S&P 500

Indexy nejsou investicemi, nejsou profesionálně spravovány a nezohledňují odpočty poplatků ani výdajů. Průměrná výkonnost nejvýkonnějšího kvartilu indexu S&P 500 a nejvýkonnějšího kvartilu indexu Russell 2000 analyzovaná pro účely tohoto srovnání. Analyzovaná data od roku 2000.

Zdroj: FactSet, Fidelity Investments, k 31. 12. 2024.

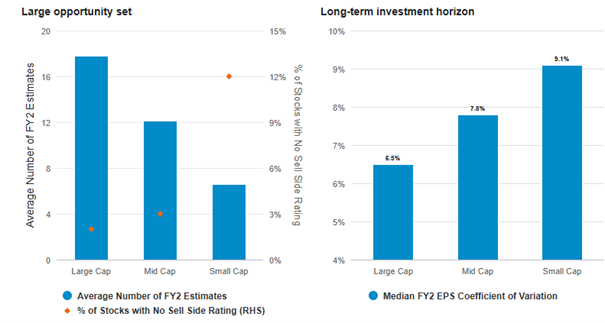

Výhoda aktivity

Jedním ze způsobů, jak se pokusit využít šíře složek indexu Russell 2000, jsou aktivně spravované produkty s malou tržní kapitalizací. Příležitosti pro výběr akcií mohou být na trhu s malou tržní kapitalizací velké, oproti méně efektivnímu trhu s velkou tržní kapitalizací, měřeno mírou pokrytí analytiky mezi složkami indexu (obrázek 4).

Obrázek 4: Příležitosti pro small caps

Zdroj: Fidelity Investments, FactSet, k 31. 12. 2024.

Menší pokrytí může být výhodou pro týmy analytiků a manažerů, kteří provádějí vlastní výzkum s cílem identifikovat společnosti, které mohou generovat nadprůměrné výnosy a v průběhu času růst z malých společností na větší. Aktivní manažeři se snaží přidat hodnotu oproti indexu Russell 2000 kombinací dodatečného výběru akcií a snahou vyhnout se malým společnostem s nejméně atraktivním vývojem zisků.

Za zmínku také stojí, že americké small caps společnosti mohou vykazovat větší krátkodobou variabilitu, měřenou koeficientem variability jejich mediánových odhadů zisků. To by mohlo vytvářet příležitosti pro aktivní manažery, kteří prokouknou krátkodobý šum a soustředí se na dlouhodobé normalizované trendy.

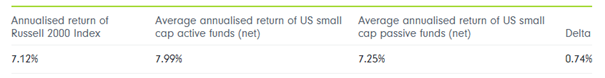

Vzhledem k těmto okolnostem není překvapením, že aktivní správa akcií malých společností se v minulosti osvědčila. Analýza výnosů společnosti Fidleity International u fondů v kategorii Morningstar EAA Fund US Small-Cap Equity za posledních 10 let ukazuje, že aktivně spravované fondy v průměru překonaly pasivní fondy i široký index Russell 2000.

Obrázek 5: Roční výkonnost aktivních vs. pasivních fondů zaměřených na americké malé společnosti (10 let do června 2025)

Zdroj: Morningstar, Fidelity International, 30. června 2025. Základ nav-nav s reinvestovaným výnosem v amerických dolarech. Analýza vychází z výkonnosti aktivních a pasivních fondů v kategorii Morningstar EAA Fund US Small-Cap Equity za 10 let do 30. června 2025. Delta odráží rozdíl mezi anualizovanou aktivní a anualizovanou pasivní výkonností. Upozorňujeme, že některé pasivní fondy amerických malých společností v této analýze se nesnaží replikovat výkonnost indexu Russell 2000.

Ve společnosti Fidelity Investments je investiční proces podložen rozsáhlým výzkumem. Investiční tým aktivně spolupracuje s vedením společností a udržuje ratingy, ocenění, cenové cíle a investiční teze pro významnou část amerických malých společností, přičemž hledá společnosti s silnou konkurenční pozicí v rostoucích niche trzích, skrytými aktivy nebo podnikatelským managementem.

Akcie jsou hodnoceny od 1 (nákup) do 6 (okamžitý prodej), což týmu umožňuje rychle a konzistentně identifikovat nové příležitosti.

Závěr

„V průběhu let se postavení leaderů na trhu často střídalo mezi velkými a malými společnostmi. Nevíme, zda a kdy small caps společnosti předstihnou velké. Domníváme se však, že trendy v oblasti oceňování zvýšily historickou pravděpodobnost nadprůměrného výnosu malých společností v USA, zejména v příštích 5 až 10 letech. Investoři mají vždy na výběr mezi aktivními a indexovými produkty. Na základě naší studie patří společnosti s malou kapitalizací k třídám aktiv, u nichž výběr akcií přináší přidanou hodnotu. V této souvislosti se i nadále zaměřujeme na vyhledávání menších amerických společností, které jsou atraktivní z hlediska fundamentálních charakteristik. Věříme, že náš výzkum nám poskytuje konkurenční výhodu, která nám umožňuje identifikovat méně známé menší společnosti. To se jeví jako stále důležitější v prostředí, kde se stále více zohledňují ocenění a riziko koncentrace,“ uzavírá Forrest St. Clair, portfolio manažer z Fidelity International.

Fidelity International byla založena v roce 1969 a poskytuje investiční služby a produkty soukromým a institucionálním investorům. Od ostatních globálních investičních společností se liší zejména formou vlastnictví. Jedná o čistě privátní, soukromou společnost vlastněnou přímo členy zakládající rodiny a managementem firmy. Společnost klade veliký důraz na provádění podrobných analýz, na jejichž základě pak identifikují pro klienty nejvýhodnější investiční příležitosti. Její speciální týmy investičních analytiků a odborníků působí ve všech hlavních finančních centrech světa – v Londýně, Frankfurtu, Paříži, Hongkongu, Tokiu, Singapuru, Soulu, Dillí, Bombaji a v Sydney. V současné době administruje aktiva ve výši 87 mld. USD (assets under administration) a globálně pro klienty investovala 290 mld. USD ve 25 zemích napříč Evropou, Asií, Tichomořím, středním Východem a jižní Amerikou. V České republice Fidelity působí od roku 2012 a mezi její klienty patří celá řada významných institucionálních i privátních klientů, všechny významné banky, pojišťovny, finanční společnosti a nezávislí finanční poradci, kteří koncovým investorům zprostředkovávají investiční fondy této globální investiční společnosti.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.