Celosvětová pandemie koronaviru způsobila velké trhliny v mezinárodním obchodu, logistice a výrobních řetězcích, které se nyní začaly plně projevovat v cenách průmyslových výrobců. Údaje ze šetření Evropské komise potvrzují, že hlavním motivem pro vyšší očekávání prodejních cen jsou překážky ve výrobě, zejména nedostatek materiálů a komponent. Historické zkušenosti ale ukazují, že po odeznění problémů s nedostatkem materiálů a vstupů se cenová očekávání relativně rychle korigují a dočasné výpadky dodávek tak mají malý vliv na dlouhodobý vývoj cen v průmyslových odvětvích. Přesto budou podniky i spotřebitelé pociťovat dopady pandemie na inflaci ještě řadu měsíců. Článek tak navazuje na analýzu z Boxu 1 letní Zprávy o měnové politice s titulkem „Co stojí za silným růstem produkčních cen v průmyslu?“

Úvod

„Dokonalá bouře“ nedostatku materiálů a komponent v prostředí silně oživující globální ekonomiky po pandemii dělá vrásky na čele nejednoho ředitele. Narušení dodavatelských řetězců při robustní poptávce po obchodovatelných statcích se projevuje ve vyšším tlaku na růst cen průmyslových výrobců, zatímco aktivita v průmyslu je tímto tlumena. Objednávky firem jsou aktuálně na vysokých úrovních, ale kvůli zpožděním v dodávkách vstupů neběží výroba hladce, což se dále propaguje výrobními řetězci. Vyšší poptávka po vstupech je doprovázena růstem cen, který se v cenově flexibilních odvětvích ihned odráží i v produkčních cenách. Je to však jediný faktor, který limituje produkci firem? A v jakém horizontu se projeví v produkčních cenách? Článek představuje situaci na vybraném vzorků evropských zemí – Německu, Francii, Itálii, Španělsku, Slovenku a České republice.

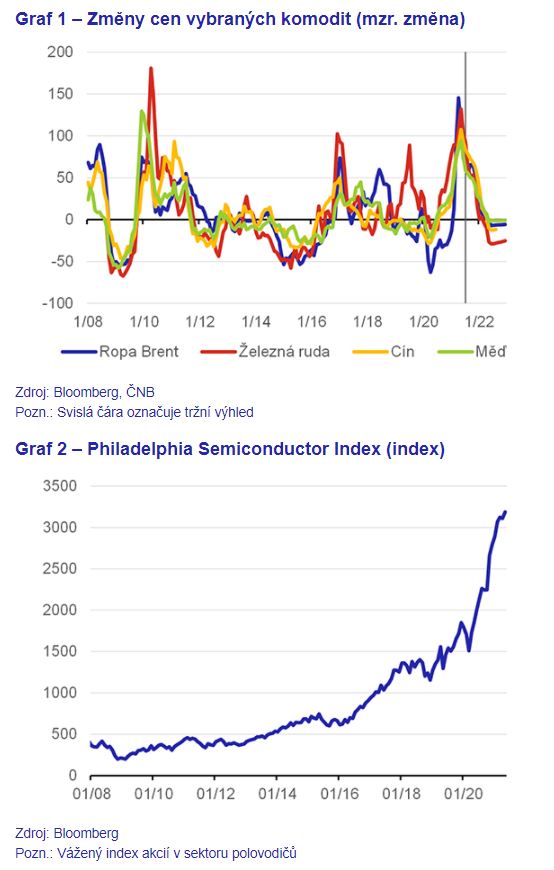

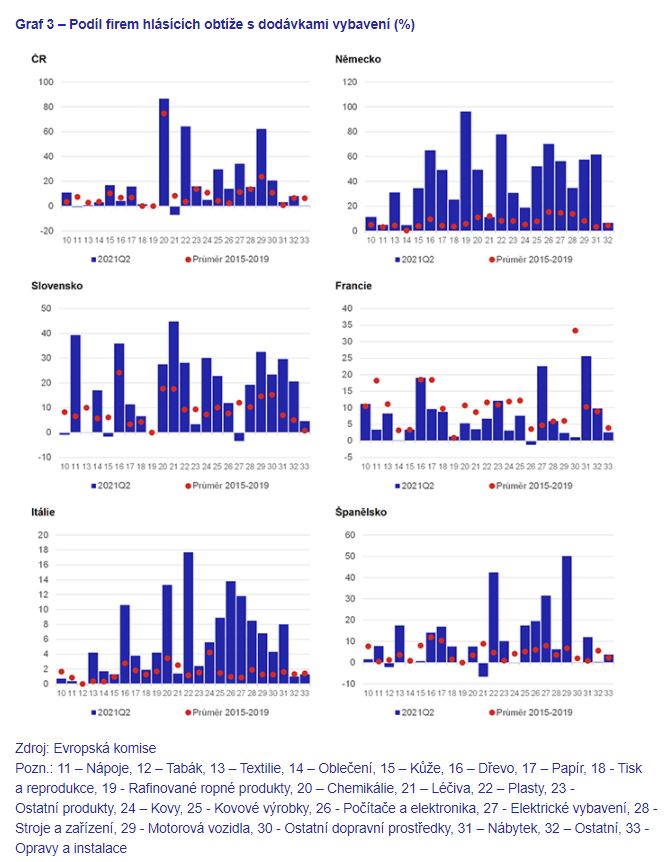

Silná poptávka a přetížení dodavatelských řetězců se již odrazily v cenách komodit a komponent, takže kromě nedostatku materiálů a komponent firmy řeší i vyšší náklady na další vstupy. Kromě ceny ropy nárůst zaznamenaly také ceny kovů či dřeva. Podle tržního výhledu lze sice očekávat brzkou korekci aktuálního růstu cen ropy či kovů (Graf 1), ale nedostatek polovodičů a čipů bude přetrvávat nejméně do roku 2023 a jejich ceny tak rychle neklesnou. Ceny čipů a polovodičů v poslední době citlivě reagovaly na jednorázová narušení produkce (požár v japonské továrně na čipy a výpadek elektřiny v Texasu, kde se nachází mnoho továren na jejich výrobu), při velmi robustní poptávce. Do budoucna však bude potřeba upravit celý výrobní řetězec v jihovýchodní Asii a rozšířit produkci v USA a Evropě, protože dominantní roli v produkci vyspělých čipů hraje Tchaj-wan, ohrožený nedostatkem vody v důsledku globálních změn klimatu. Vážný nedostatek čipů bude podle tržních odhadů patrný po celý rok 2021, z čehož těží akciový index pro firmy v sektoru (Graf 2).

Jaké faktory aktuálně limitují produkci firem?

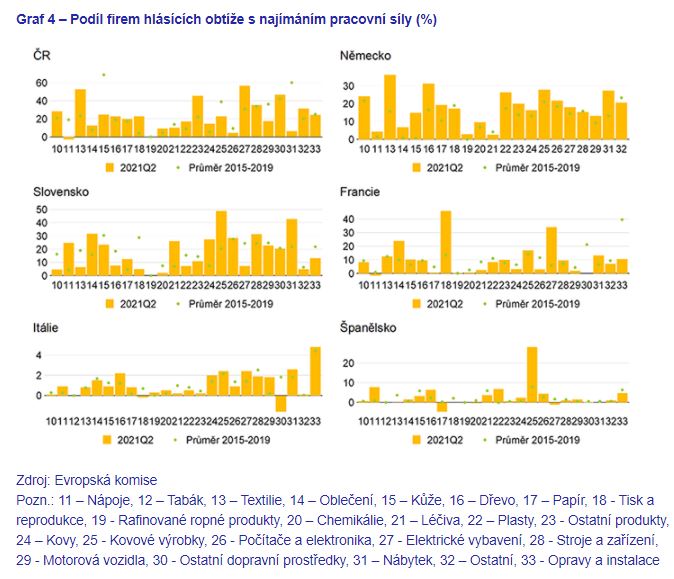

Informaci o tom, jakým obtížím v produkci firmy čelí, poskytují šetření mezi podniky. Nejznámějším zdrojem jsou šetření Purchasing Managers‘ Index (PMI), jehož subindexy (např. termíny dodání) nejsou volně dostupné. Podobnou informaci lze však získat z volně přístupného květnového šetření Evropské komise[1]. Z jeho výsledků plyne, že firmy po celé Evropě nyní čelí rekordně vysokým překážkám ve výrobě v souvislosti s nedostatkem materiálů a komponent (tzv. vybavení). Na Grafu 3 je srovnání poslední dostupné hodnoty za druhé čtvrtletí 2021 s průměrem let 2015 až 2019.

Nejméně spokojeny s dodávkami vybavení jsou firmy v Německu, ale tento problém hlásí ve vysoké míře i český průmysl. Zasažena je celá řada odvětví, zejména chemický a petrochemický průmysl. Značné jsou obtíže ve skupinách strojů (včetně automobilů), popř. ve zpracování dřeva, v elektronice či počítačích. Tyto firmy jsou nejvíce postiženy výpadky v dodávkách plastů, počítačových čipů či dřeva. Na opačném konci se nachází skupiny s minimálními problémy – potraviny či oblečení. Menší obtíže pak celkově hlásí Francie, která má nižší podíl průmyslu na přidané hodnotě než ostatní obchodní partneři ČR.

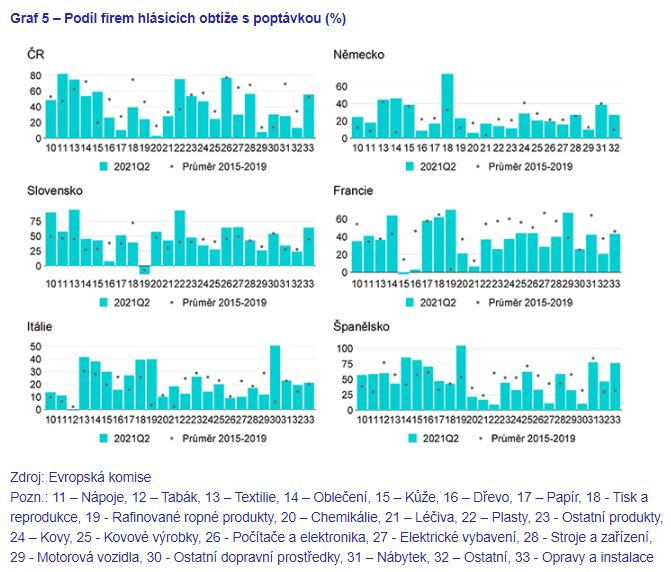

Z hlediska nedostatku pracovní síly firmy prozatím nepociťují výrazné obtíže, třebaže situace se značně liší podle odvětví a zemí (Graf 4). Podle německých firem je ve většině odvětví aktuálně větší problém sehnat vhodného zaměstnance, v porovnání s průměrem let 2015 až 2019. Největší potíže na trhu práce pak hlásí v průměru ČR a Slovensko, nejlépe je na tom Itálie či Španělsko. České firmy hlásí obtíže s najímáním pracovní síly dlouhodobě mnohem více, než ostatní země ve srovnání.

Naopak potíže s poptávkou jsou nižší, než tomu bylo v předchozích pěti letech (Graf 5). V případě Německa či ČR je robustní růst poptávky zejména u skupin strojů a elektrotechniky, naopak potíže s ní mají stále odvětví textilu či odívání. Oproti předchozím skupinám je význam této položky mnohem větší. Zatímco v průměru v letech 2015 až 2019 hlásilo jen 7,4 % firem v Německu a 10 % v ČR potíže s dodávkami vybavení, potíže s poptávkou mělo 22 % firem v Německu a 47 % firem v ČR.

Některé firmy mají též větší potíže s financováním, jak naznačuje šetření (Graf 6). Například v Německu je podíl firem hlásící potíže s financováním dvojnásobný oproti pětiletému průměru. V ČR se to týká zejména firem v odvětvích nejvíce postižených problémy s dodávkami (papír, kovy), v menším měřítku totéž pak platí pro Slovensko. Naopak firmy v Itálii či Španělsku problémy s financováním neavizují.

Nedostatek materiálu a komponent tlačí vzhůru očekávání prodejních cen

Potíže v dodavatelských řetězcích a vyšší ceny komodit se pak projevily v očekávání ohledně prodejních cen, které již několik měsíců v řadě rostou. Šetření EK potvrzuje prudký nárůst těchto očekávání od začátku roku 2021, a to v řadě sektorů současně (Graf 7).[2] Nejvýrazněji v případě Německa a Itálie, ale i v ostatních zemích očekávání po propadu v průběhu roku 2020 korigovala.

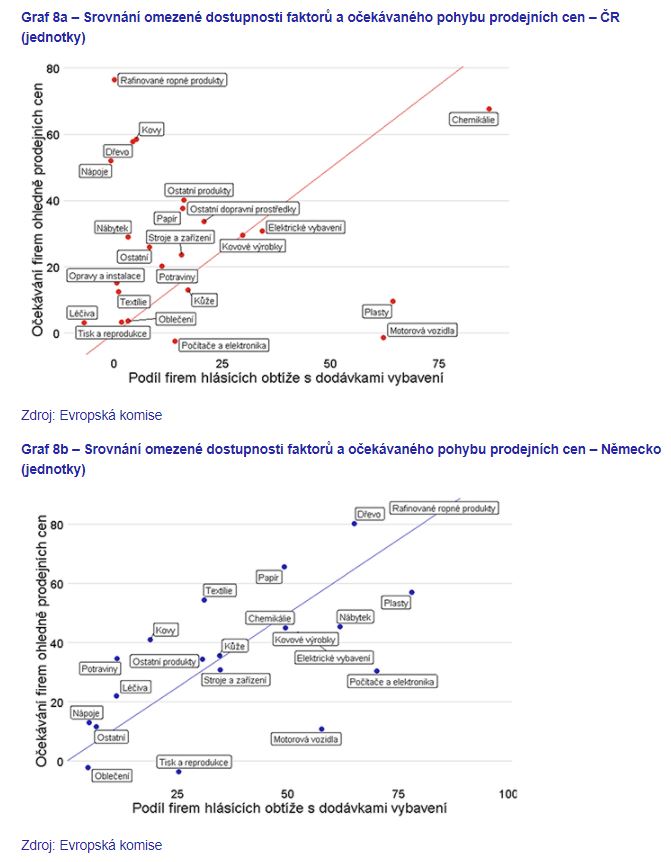

Očekávání firem ohledně prodejních cen nejvíce vzrostla v odvětvích, která čelí potížím s vybavením, popř. jsou silně navázána na ceny komodit. Srovnali jsme podle sektorů podíly firem, které hlásí potíže s vybavení, s jejich očekávaným pohybem prodejních cen (Graf 8 pro ČR a Německo). Sektory, kde jsou hlášeny největší potíže s dodávkami, mají také nejvyšší podíl firem s očekávaným růstem cen. Zatímco v případě Německa je tento efekt do značné míry lineární, v ČR vstupují do rozhodování firem o cenách i jiné faktory, např. kurz koruny k euru. Česká firmy nehlásí problémy s dodávkami dřeva, rafinovaných produktů či kovů, ale očekávání cenového růstu jsou u nich značná v důsledku globálního vývoje cen komodit. Situace v dalších sektorech obou zemí je však podobná. Například pro kategorii motorová vozidla v obou zemích přes 60 % firem hlásí potíže s dodávkami vybavení, ale méně než 10 % z nich se chystá ke změně cen. Podobný obrázek poskytují i údaje za ostatní obchodní partnery. Zajímavostí je, že slovenští producenti v automobilovém průmyslu hlásí menší obtíže v dodávkách než ti němečtí (a naopak je tomu u španělských), ale očekávání firem ohledně prodejních cen v sektoru je ve všech zemích nízké.

V automobilovém průmyslu také firmy hlásí odeznění potíží s poptávkou a financováním, které by jinak tlak na růst cen tlumily. Pokusili jsme se v rámci jednoduchých regresních modelů odhadnout vliv faktorů omezující produkci na očekáváná firem ohledně prodejních cen. Na Grafu 9 se na údajích pro Německo a ČR ukazuje, že nedostatečná poptávka i problémy s financování brzdily cenová očekávání firem na konci roku 2019 a v průběhu pandemie. Naopak problémy s vybavením byly v tomto období malé. Situace se začala obracet v roce 2021, kdy nedostatek vybavení vytlačil cenová očekávání výše při odeznění tlumících efektů. Podobný obrázek pak najdeme v řadě dalších sektorů – od strojů po počítače a elektroniku. U odvětví navázaných na ceny komodit je situace více různorodá, u dalších skupin (např. textilu) je dominantní vliv nízké poptávky.

Nedostatek pracovních sil ale zvyšuje očekávání prodejních cen jen v některých zemích. Zatímco v ČR se nedostatek pracovní síly nemůže odrazit na vyšších prodejních cenách, v Německu je zřetelný kladný příspěvek tohoto faktoru k cenovým očekáváním. Podobný efekt jako u ČR nalézáme na Slovensku a v menší míře v Itálii. Ve Španělsku žádný signifikantní efekt není zřetelný, což pravděpodobně souvisí s tamní situací na trhu práce a nejvyšší mírou nezaměstnanosti mezi vybranými ekonomikami.

Jak dlouho bude v cenách vidět vliv nedostatku materiálu a komponent?

Efekt nedostatku materiálu a komponent na očekávání cen relativně rychle vyprchá, jakmile překážky odezní. Jednoduché regrese podle sektorů a zemí (Graf 10) jasně ukazují, že nedostatek vybavení se v cenových očekáváních dominantně projevuje v aktuálním čtvrtletí a následně rychle odeznívá. V malé míře v některých zemích a sektorech pokračuje i v delším horizontu. V Grafu jsou sečteny počty signifikantních regresních koeficientů pro překážky v závislosti na čase. Například kategorie „Q-1“ je tak počet modelů přes země, které nachází faktor překážek zpožděný o jedno čtvrtletí jako statisticky významný. Z pohledu jednotlivých sektorů dočasná nedostupnost vybavení nejrychleji vyprchá ve skupinách plastů a kovů, kde lze očekávat velkou cenovou flexibilitu. Ale ani u ostatních sektorů není vliv v ročním horizontu kvantitativně velký.

Obtíže s dodávkami materiálů a komponent stejně jako očekávání cenového růstu by podle aktuálního výhledu kulminovat během léta. V malé míře mohou cenové tlaky přetrvávat déle, zejména pokud se jedná o sektory s nižší cenovou flexibilitou či sektory, kde významnou roli hrají dodávky některých komponent (např. čipů), kde budou obtíže odeznívat pozvolněji.

Závěr

Firmy sice po odeznění problémů rychle cenová očekávání zkorigují, ale v cenách průmyslových výrobců uvidíme vliv ještě minimálně půl roku. Maximální efekt v ČR i u ostatních zemí je v horizontu zhruba půl roku, pak pozvolna ustupuje. Korelace je zprůměrována přes sektory, které ale mají značně diferencovaný vývoj, takže výsledná hodnota je spíše nižší. Prolévání cen do PPI je silnější a rychlejší u sektorů s dominantním vlivem komodit, zatímco v případě motorových vozidel je dokonce ještě o čtvrt roku posunutý. Efekty nedostatku vybavení tak budou odeznívat v cenách průmyslových výrobců postupně, jak dojde ke korekci očekávání.

Klíčová slova

Dodavatelské řetězce, nedostatek materiálů, ceny výrobců

JEL Klasifikace

E23, E32, F44

[1] Šetření ohledně překážek v produkci má čtvrtletní frekvenci a doplňuje standardní měsíční šetření ekonomického sentimentu (ESI). V rámci 8. otázky je zjišťováno, jakým překážkám (práce, vybavení, poptávka, finance, ostatní, žádné) jsou firmy vystaveny. Viz https://ec.europa.eu/info/business-economy-euro/indicators-statistics/economic-databases/business-and-consumer-surveys_en

[2] Vzhledem k značné volatilitě dat na sektorové úrovni jsme extrahovali společný pohyb napříč sektory pomocí metody hlavních komponent (PCA), ale aktuální prudký pohyb cen napříč sektory je patrný i na desagregovaných datech