Japonská centrální banka dnes poprvé rozhodla pod vedením nového guvernéra. Z reakce kurzu jenu a výnosů dluhopisů lze mínit, že část trhu čekala o něco víc. I přes dnešní verdikt soudíme, že by se japonská měnová politika mohla letos dočkat změn.

Bank of Japan po prvním zasedání s guvernérem Uedou oznámila své rozhodnutí s hodinovým zpožděním. Sazby ani nastavení cílení výnosové křivky změněny nebyly. Upravena byla forward guidance, ve které byla vypuštěna zmínka o covidu, a především zmínka, že sazby zůstanou na současných nebo nižších úrovních. Zůstává, že v případě potřeby bude měnová politika uvolněna.

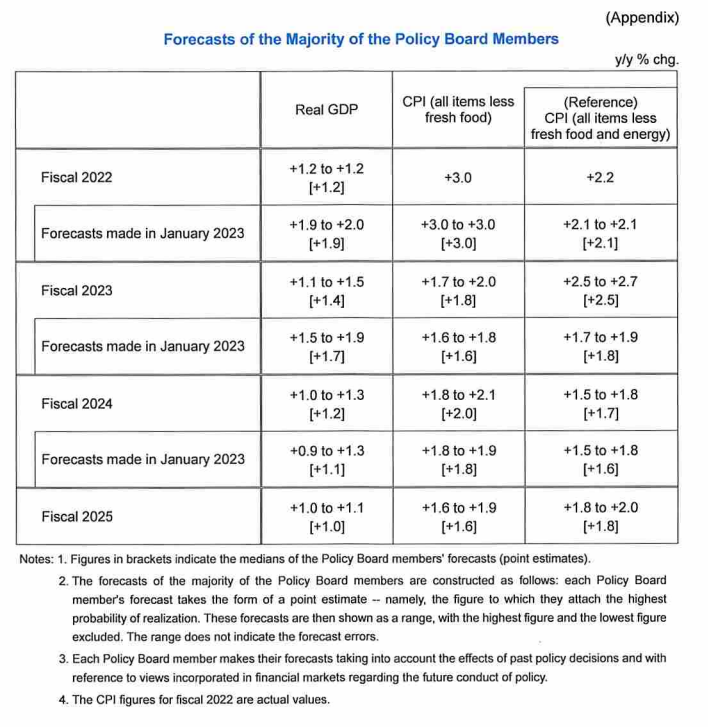

Výhled inflace byl revidován významně výše pro letošní rok. Bank of Japan však stále předpokládá, že spotřebitelská inflace bude ve druhé polovině roku klesat zpět pod 2 %. Klíčový je pro ni výhled na horizontu měnové politiky, kde jsme dle nové prognózy stále pod inflačním cílem.

Bank of Japan se zároveň rozhodla, že po letech uvolněné měnové politiky, která ovlivnila ekonomickou aktivitu, ceny i finanční sektor, provede širokou měnověpolitickou revizi dosavadního rámce. Zabrat má údajně rok až rok a půl. Tím si podle nás banka tak trochu kupuje čas s ohledem na to, jak dále okomentovala inflační situaci.

V rámci prognózy je z našeho pohledu zajímavý především odhadovaný vliv faktorů na inflaci. Bank of Japan pracuje s výhledem, kdy se mezera výstupu v polovině fiskálního roku 2023 překlopí ze záporu do plusu a bude mírně růst na měnověpolitickém horizontu, ačkoli postupně zpomalujícím tempem. Dojde na další utažení podmínek na trhu práce, částečně z důvodu slabší míry participace. Tlaky na růst mezd zintenzivní. To vše za tvrzení, že letošní mzdová vyjednávání byla nad očekávání významně silnější, a tedy s potenciálně silnějším vlivem na výdaje.

Japonská inflační očekávání jsou silně adaptivní, Bank of Japan upozorňuje na nárůst střednědobých a dlouhodobých u domácností i firem. Inflace by měla letos sice klesnout zpět pod 2 % a pod touto hranicí se držet po většinu měnověpolitického horizontu, k jeho konci však banka předpokládá další mírný růst inflačních očekávání. Přispět by k tomu měla kombinace pozitivní mezery výstupu, mzdových vyjednávání a změny v nastavování cen i mezd ze strany firem. Právě tyto faktory by měly poté vést k udržitelnému růstu cen i mezd jakožto k předpokladům dosažení inflace udržitelně na úrovni cíle. Z toho si můžeme odnést, že pokud se celý tento proces urychlí, urychlit by se mohl i posun inflace a na to navažující případná měnověpolitická opatření.

Rizika výhledu růstu jsou pro letošek mírně vyšší na straně poklesu (i s ohledem na očekávaný vývoj v zahraničí), na zbytku horizontu jsou zhruba vyrovnaná. U cen jsou pro fiskální rok 2023 rizika směrem vzhůru a poté až do roku 2025 směrem dolů.

Z reakce trhů jsme viděli pokles výnosů japonských dluhopisů a oslabení jenu nad hranici 135,00 USDJPY. V jeho případě mohlo sehrát roli uzavírání shortů USDJPY sázejících na případné jestřábí překvapení od Bank of Japan a na potenciálně více holubičí Fed v příštím týdnu.

Sázku na silnější jen v rámci letošního roku neopouštíme, stejně tak ani výhled úpravy japonské měnové politiky ve druhé polovině roku. Jako první podle nás přijde úprava řízení výnosové křivky. Mírnější scénář by mohl znamenat další rozšíření pásma, případně přesun cíle z desetiletého výnosu na pětiletý. Více jestřábí, a podle nás již vhodný, scénář by znamenal ceolkové opuštění cílování. S ohledem na sazby je potřeba čekat na větší potvrzení ze strany dat, především v případě inflačních očekávání.

Důležitou roli bude u USDJPY hrát dolarová strana s ohledem na vývoj americké měnové politiky. Pokud by Fed ve druhé polovině roku významně snižoval sazby, japonské měně by to pomohlo. Otázkou by bylo, zda snížení přišlo například vinou výraznějšího ekonomického zpomalení. V případě hlubší americké recese můžeme předpokládat, že by Bank of Japan s úpravou měnové politiky nespěchala, jelikož, jak je patrné, vliv zahraničí do jejího rozhodování nezanedbatelně vstupuje.

Pokud by se americká ekonomika nedostala do situace tzv. hard landingu a japonské inflační tlaky byly nad očekávání silnější, druhá polovina roku by mohla přinést prostor pro normalizaci japonské měnové politiky s výhledem opuštění záporných sazeb. V takovém případě by strategie Fedu „vyšší sazby po delší dobu“ nemusela měnovému páru vůbec vadit, jelikož by trh pracoval s následným poklesem amerických sazeb v roce 2024, zatímco u japonských by šlo o opačný směr. Klíčovou otázkou u obou by byla rychlost. V takovém případě nelze vyloučit posun směrem k hranici 120,00 USDJPY. Při spekulaci na posílení jenu proti dolaru je však potřeba mít na paměti její nákladovost, jelikož si spekulant půjčuje (a následně prodává) výše úročenou měnu a kupuje níže úročenou.

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx aktuálně obchoduje za středový kurz 1,1011 EURUSD, dolarový index se pak nachází na hodnotě 101,73 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,0983 do 1,1099EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 23,48 EURCZK, vůči dolaru za středový kurz 21,32 USDCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 23,41 až 23,57 EURCZK, ve dvojici s dolarem od 21,17 do 21,44 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Zdroj: RoklenFx, Bloomberg, Reuters, ECB, Fed, ČNB, TradingView, CME