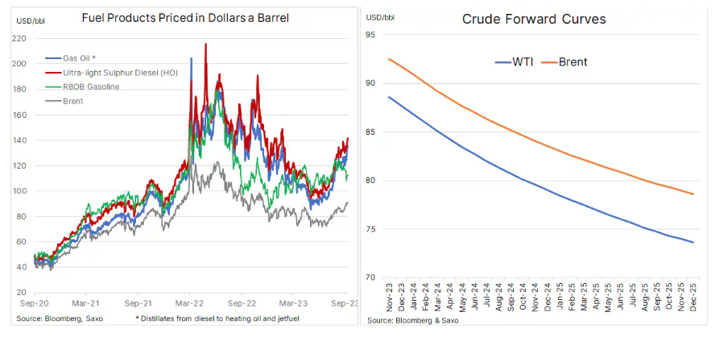

Cena ropy Brent překonala 93 dolarů za barel, a dosáhla tak nového desetiměsíčního maxima. WTI je rovněž nad 90 dolary. Produkční omezení kartelu OPEC+ zvyšují napětí na trzích a vyvolávají otázky ohledně jeho skutečných záměrů. Náš cenový výhled tak musí odrážet skutečnost, že se OPEC+ podle všeho soustředí spíš na cenovou optimalizaci než na vytvoření vyváženého a stabilního trhu. Proto nelze vyloučit krátkodobé riziko, že se Brent vyšplhá nad 95 USD.

OPEC ve své měsíční zprávě oznámil, že ve čtvrtém čtvrtletí může na trhu chybět až 3,3 milionu barelů denně, což může způsobit největší deficit za posledních deset let. A tak zní důvod k omezení produkce, který uvedla Saúdská Arábie, totiž „stabilní a vyvážený trh“, čím dál směšněji. Americká Energy Information Administration (EIA) ovšem předpovídá, že bude chybět jen 230 tisíc barelů denně, a tak se možná objeví obvinění, že se OPEC snaží vyhnat ceny uměle výš, aby měli jeho členové na plánované velké výdaje.

Také International Energy Agency (IEA) předpokládá ve čtvrtém čtvrtletí poněkud méně výrazný, přesto znepokojivý deficit. Do budoucna tak lze předpokládat, že ceny ropy rozhodně porostou, protože je čím dál jasnější, že hlavním cílem postupného omezování produkce zemí OPEC+ v posledních měsících nebylo, jak se tyto země dál snaží tvrdit, udržení stabilního a vyváženého trhu, ale prosté zvýšení cen.

Za omezování produkce je zodpovědná hlavně Saúdská Arábie, která i s červnovým snížením o milion barelů denně zredukovala svou produkci oproti loňskému září zhruba o 2 miliony barelů za den. Aby dosáhla stejných tržeb jako před začátkem červnového omezování produkce, potřebuje přitom při současné úrovni vývozu vyšroubovat cenu na zhruba 110 dolarů za barel. Letos se zatím podle IEA produkce kartelu OPEC+ propadla o 2 miliony barelů denně, ale celkové ztráty zmírňuje výrazné navýšení objemu ropy plynoucí z Íránu. Rostoucí ceny vedly ke zvýšení produkce dodavatelů mimo OPEC+ o 1,9 milionu barelů denně na rekordních 50,5 milionu barelů denně.

IEA zdůrazňuje, že je současné napětí na trzích ještě citelnější u rafinovaných palivových produktů: „V srpnu dosáhly rafinérské marže osmiměsíčního maxima, když měly rafinérie problém uspokojit růst poptávky, zejména po středních destilátech (nafta a letecký benzín). Kvůli neplánovaným odstávkám, problémům s kvalitou výchozího produktu, zahlcení dodavatelských řetězců a nízkému stavu zásob dosáhly rafinérské marže a zisky takřka rekordní úrovně. Suboptimální alokace po zavedení embarga na ruskou ropu a ropné produkty a po omezení dodávek ze strany OPEC+ způsobila, že evropské a asijské rafinérie zemí OECD operují hluboko pod úrovní, na niž byly zvyklé ještě před rokem.“

Náš cenový výhled musí odrážet skutečnost, že se OPEC+ soustředí spíš na cenovou optimalizaci než na dosažení cenové stability, a vzhledem k tomu nelze vyloučit krátkodobé riziko, že se Brent vyšplhá nad 95 dolarů. Ale i když má OPEC kontrolu nad nabídkou, příliš ji ovlivnit nemůže a vzhledem k inflačním tlakům kvůli znovu stoupajícím cenám energií patrně ještě potrvá, než ceny přestanou stoupat. Navíc může být jejich pozdější pokles nakonec menší, než se čekalo. To vše s sebou nese riziko stagflace, tedy nízkého růstu a úporné vysoké inflace.

Zatímco objem produkce kartelu OPEC klesá, odhadovaná produkční kapacita zůstává stejná, takže se dostupná nevyužitá kapacita zvýšila nad 6 milionů barelů denně. Když rostou ceny ropy, jen málokdy roste zároveň i nevyužitá kapacita, ale vzhledem k tomu, že se významní producenti dohodli na produkčních limitech a teď je dodržují, není asi pokušení navýšit produkci v této fázi nijak veliké. Vysoké ceny navíc odráží skutečnost, že za současné napětí na trzích mohou politická rozhodnutí, nikoli to, že by světu docházela ropa.

V nadcházejících týdnech nás bude zajímat několik událostí, které mohou rozhodnout o dalším směřování:

- Blíží se sezóna údržby rafinérií a v tomto období poptávka po ropě klesá. Rafinérské marže a s nimi i ceny nafty a benzínu ale mohou kvůli nižší nabídce zůstat zvýšené.

- Zareagují spekulanti na straně nákupu razantněji než doposud? Zatím jsme jako hlavní aktivitu nezaznamenali otevírání nových dlouhých pozic, spíše jen uzavírání těch krátkých, což možná naznačuje konflikt mezi pozitivními technickými výhledy a náročným makroekonomickým prostředím.

- Jak budou na vyšší ceny reagovat producenti v zemích mimo OPEC+, zejména ve Spojených státech?

- Kvůli diplomatické a právní roztržce mezi Bagdádem a Ankarou je už od dubna přerušen tok ropy z iráckého Kurdistánu do Turecka s denním objemem zhruba 0,4 milionu barelů denně. Vyřešení sporu by pomohlo přispět k uvolnění napětí na trhu.

- Pokud budou ceny paliva dál stoupat, může se zvýšit i riziko dalšího navýšení amerických úrokových sazeb ještě před koncem roku. To by mohlo posílit dolar, ale oslabit ekonomické vyhlídky USA.

Je očividné, že na trhu panují napjaté podmínky. Rafinérské marže v oblasti benzínu a zejména nafty jsou i nadále vysoké a navíc je tady zvýšená backwardace, která se projevuje po celé délce forwardové cenové křivky. Mimo jiné i na samém začátku, kde okamžité spready ropy WTI a Brent vykazují backwardaci přes 70 centů za barel, zatímco v době, kdy Saúdové zavedli omezení produkce, byla backwardace téměř nulová. Za zvýšení jednoletých spreadů mohou i vyhlídky na zpomalení růstu poptávky v roce 2024, které předpovídají všechny tři prognostické agentury. Příkladem může být ropa Brent, kde dosáhl spread pros-23 / pros-24 backwardace 8,2 USD za barel, zatímco v případě WTI se ekvivalent obchoduje až za 8,7 USD za barel.

Ropa Brent má od července býčí trend s hladinou odporu na 94 dolarů a hladinou podpory na 85,50 dolarů. Ta se může stát spodní hranicí nového vyššího pásma, které vznikne kvůli aktivnímu řízení nabídky ze strany kartelu OPEC. Hodnota indexu RSI 75,5 svědčí o nejnapjatějších cenových podmínkách od března loňského roku. Zvyšuje se tak pravděpodobnost krátkodobého propadu, ale dokud se cena udrží nad 89 dolarů, vydrží nejspíš i současné vzestupné momentum.

Zdroj: Bloomberg, Saxo Bank

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.