Ve čtvrtek 28. listopadu 2024 očekáváme obchodování vybraných měnových párů v následujících pásmech: *

EURCZK: 25,22-25,32

USDCZK: 23,83-24,14

EURUSD: 1,0476-1,0584

Rizika vybraných měn pro nejbližší týdny:

USD ⇑ pod 1,0800 EURUSD

EUR ⇓ pod 1,0800 EURUSD

CZK ⇓ nad 25,20 EURCZK

Směňujte online na RoklenFx

Na amerických trzích se dnes z důvodu svátku, kterým je Den díkůvzdání, neobchoduje. Dolar během čtvrtka oslabil nad 1,0550 za euro. Americké výnosy klesly. Měny regionu držely směr do strany. Koruna se dál obchoduje v pásmu 25,25 až 25,30 za euro. Proti dolaru zpevnila pod 29,95.

Graf ve větším rozlišení najdete zde.

Americká inflace měřená indexem výdajů na osobní spotřebu potvrdila tržní konsensus. Celkový PCE index vzrostl meziměsíčně o 0,2 % a jádrový o 0,3 %. Predikci růstu pak potvrdila meziroční data.

US Core PCE Price Index (M/M) Oct: 0.3% (est 0.3%; prev 0.3%)

– Core PCE Price Index (Y/Y): 2.8% (est 2.8%; prev 2.7%)

– PCE Price Index (M/M): 0.2% (est 0.2%; prev 0.2%)

– PCE Price Index (Y/Y): 2.3% (est 2.3%; prev 2.1%)https://t.co/8a0Z3jrxrV— LiveSquawk (@LiveSquawk) November 27, 2024

V nezaokrouhlených číslech meziměsíční inflace mírně vzrostla. Dopady toho však neodpovídaly scénáři, ve kterém by trh začal sázet na scénář prosincové stability sazeb.

US Unrounded PCE Price Index (M/M) Oct: 0.238% (prev 0.175%)

– Unrounded Core PCE Price Index (M/M): 0.273% (prev 0.254%)— LiveSquawk (@LiveSquawk) November 27, 2024

Pozitivně překvapil růst osobních příjmů, který o tři desetiny procenta překonal tržní odhad. Osobní výdaje skončily dle konsensu, v reálném vyjádření mírně pod ním.

US Personal Income (M/M) Oct: 0.6% (est 0.3%; prev 0.3%)

– Personal Spending (M/M): 0.4% (est 0.4%; prev R 0.6%)

– Real Personal Spending (M/M): 0.1% (est 0.2%; prev R 0.5%)— LiveSquawk (@LiveSquawk) November 27, 2024

Včerejší data nepřinesla žádná zásadní překvapení. Trh je jako celek vnímal možná v o něco více holubičím duchu, což potvrdil pokles amerických výnosů i slabší dolar. S ohledem na dnešní státní svátek musíme rovněž pracovat s tím, že už včerejší likvidita trhu byla oslabená.

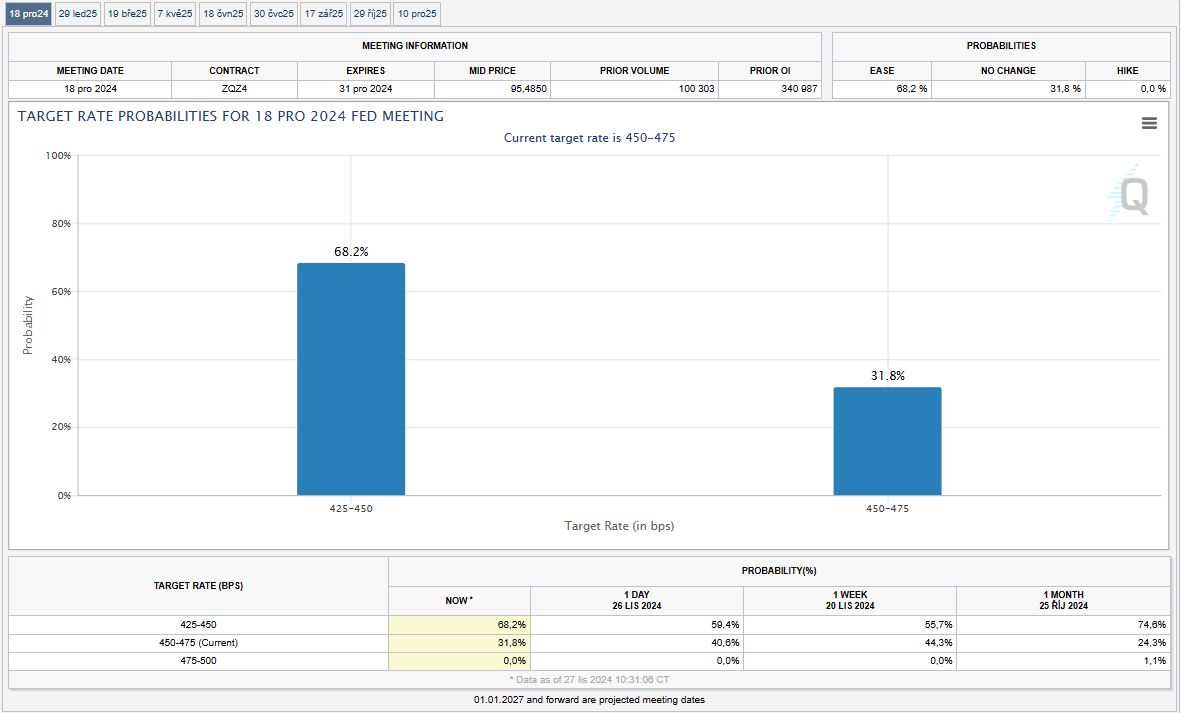

Tržní predikce pro prosincové zasedání Fedu včera ukázala krátké navýšení pravděpodobnosti snížení úroků o čtvrt procentního bodu nad 70 %. Později ale přišla korekce, která nás posunula na hodnotu kolem 68 %.

Dnes nás v Evropě čeká první várka inflačních dat v rámci listopadového předběžného odhadu, která bude obsahovat Španělsko a Německo. Zítra vše završí data za celou eurozónu. Pokud se nedočkáme žádných zásadních překvapení směrem nahoru, držíme se predikce, že by ECB měla v prosinci doručit snížení sazeb o čtvrt procentního bodu.

Z důvodu absence amerických obchodníků dnes čekejme méně volatilní obchodování.

Středa 27. listopadu 2024

Ve středu 27. listopadu 2024 očekáváme obchodování vybraných měnových párů v následujících pásmech: *

EURCZK: 25,22-25,33

USDCZK: 23,87-24,26

EURUSD: 1,0443-1,0577

Směňujte online na RoklenFx

Americká výnosová křivka se včera napřímila díky rychlejšímu růstu výnosů delších splatností. Dnes tyto výnosy klesají. Dolar se po včerejším krátkém oslabení nad 1,0500 za euro dostal zpět pod tuto hranici. Koruna nad 25,25 za euro a nad 24,10 za dolar.

Graf ve větším rozlišení najdete zde.

Na amerických dluhopisech už nepozorujeme pokračování Trump tradu. Naopak je patrné, že trh tíhne k nižším výnosům, což podle nás může znamenat obchodování v pásmu 4-4,5 % u desetiletého amerického dluhopisu během nadcházejících týdnů. I přesto na opčním trhu vidíme zájem o zajištění proti možnému dalšímu výprodeji bondů, kde se nejvyšší hodnoty sledovaného desetiletého výnosu nachází kolem 4,75 % a 4,9 % dosažené v době ledna a února příštího roku. Vše bude podle nás dáno příchozími daty, kde klademe důraz na trh práce. Nezapadnou ani dopady Trumpovy politiky přijaté po jeho inauguraci 20. ledna.

Americká spotřebitelská důvěra v listopadu překvapila nad očekávání lepšími čísly. Lépe dopadlo hodnocení současné situace, stejně tak výhled. Data byla zveřejněna v době, kdy americké výnosy delších splatností rostly, a přispěla tak k vlně dosažení včerejšího high u desetiletého instrumentu, který dosáhl hodnot nad 4,32 %.

US Conf. Board Consumer Confidence Nov: 111.7 (est 111.4; prev R 109.6)

– Conf. Board Present Situation: 140.9 (prev 138.0)

– Conf. Board Expectations: 92.3 (prev 89.1)— LiveSquawk (@LiveSquawk) November 26, 2024

V rámci spotřebitelské důvěry sledujeme i hodnocení kondice trhu práce. Rozdíl mezi podílem respondentů s názorem, že pracovních míst je dost, a těch, kteří si myslí, že je obtížnější si najít práci, vzrostl druhý měsíc v řadě. Takový výsledek potvrzuje zdravé rozvolňování trhu práce, byť musíme upozornit, že tento indikátor nepatří s ohledem na tržní reakce mezi ty nejsledovanější, a tedy ty s největším dopadem.

The labor-market differential (share of respondents who say jobs are plentiful less those who say they’re hard to get) improved for the second straight month in November pic.twitter.com/ajF8xUr6m5

— Nick Timiraos (@NickTimiraos) November 26, 2024

Vedle toho byl zveřejněn zápis z listopadového zasedání Fedu. Z něj si odnášíme čtyři hlavní body:

- Shoda na pozvolném posunu úroků směrem k neutrální sazbě. Důvodem opatrnosti je nejistota panující kolem odhadu této sazby.

- Někteří centrální bankéři připouští stabilitu úroků při zvýšené inflaci, která si vyžádá zachování měnověpolitické restrikce.

- Někteří centrální bankéři připouští, že úpravy sazeb mohou být urychleny, pokud dojde na oslabení trhu práce a ekonomické aktivity. K tomu někteří namítli, že rizika takového scénáře klesla.

- Někteří centrální bankéři uvedli, že bude vhodné zvážit snížení sazby reverzního repa na úroveň spodní hranice úrokového pásma nastavovaného Fedem. Při aktuálním nastavení by šlo o snížení o pět bazických bodů. Dopady takového kroku by se pravděpodobně projevily i na dalších sazbách peněžního trhu.

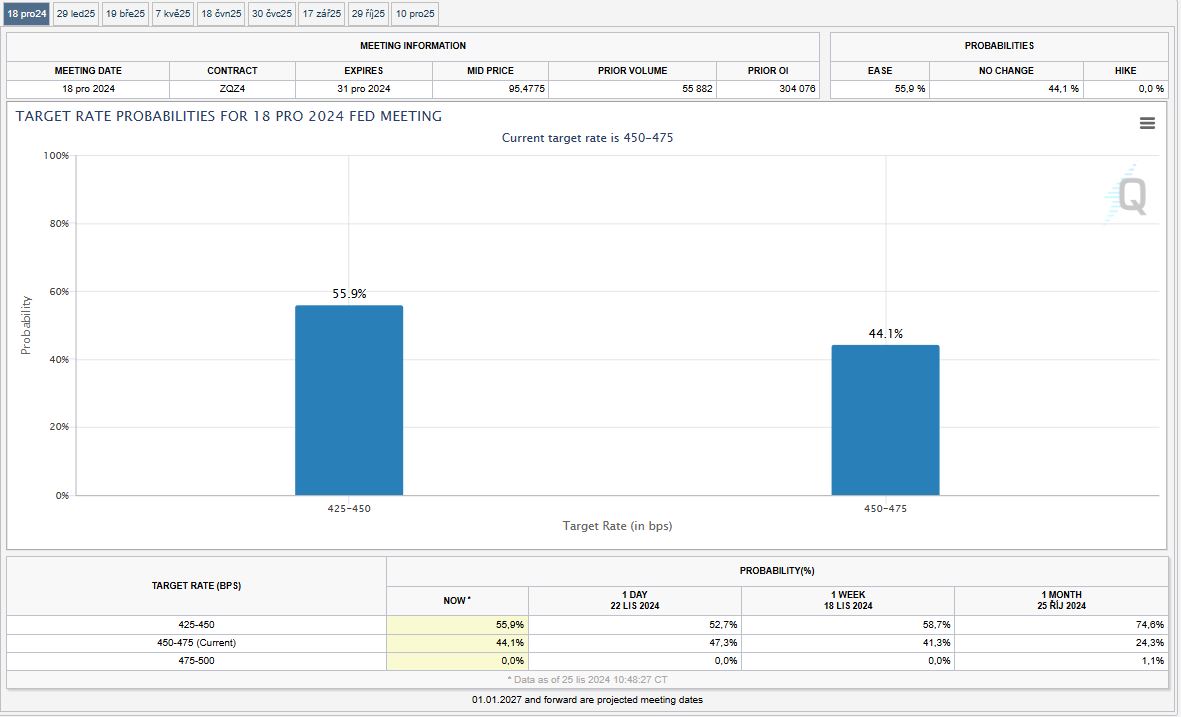

Dopad na kurz dolaru byl v případě Fed Minutes minimální. U dluhopisů jsme viděli již zmíněné napřimování výnosové křivky z titulu zmírnění růstu výnosů středních výnosů oproti dlouhým. Rozdělení sázek trhu na prosincový cut o čtvrt procentního bodu vs. úroková stabilita přineslo zlepšení u první možnosti, jejíž pravděpodobnost se oproti ránu dostala nad 60 %.

Dnes budeme sledovat především americká data. Konkrétně revizi HDP za třetí kvartál, index výdajů na osobní spotřebu a změnu počtu žádostí o podporu v nezaměstnanosti.

Zajímat nás bude především to, jak trh zareaguje na případné zvýšení inflace měřené výdaji na osobní spotřebu. Právě to by mohlo přispět k narativu, kdy by množící se signály perzistentní inflace mohly vést k úrokové pauze na prosincovém zasedání, resp. k růstu pravděpodobnosti tohoto kroku. Takový scénář by podle nás přinesl alespoň krátkodobé posílení dolaru.

Forecasters who translate the CPI and PPI into the PCE expect core prices rose 0.28% in Oct.

This would lift the 12-month rate to 2.8% (vs 2.7% in Sept)

The six-month annualized rate would rise to 2.4% from 2.3%

The three-month annualized rate would rise to 2.8% from 2.3% pic.twitter.com/G3ycESzKLb

— Nick Timiraos (@NickTimiraos) November 26, 2024

STALO SE V EKONOMICE A NA TRZÍCH: Středa 27. listopadu 2024

(9:30) Jestřábí komentář členky Výkonné rady ECB Isabely Schnabelové poslal dolar zpět nad 1,0500 za euro. Podle centrální bankéřky nemusí být ECB až tak daleko od úrovně neutrální úrokové sazby, proto vidí omezený prostor pro další snížení úroků. Schnabelová přitom varuje, že by se banka neměla dostat na příliš akomodativní úrovně sazeb, tj. hlouběji pod odhadovaný neutrál.

Většina komentářů od zástupců ECB z poslední doby zmiňovala odhad neutrální sazby kolem 2 %. Podle Schnabelové se nachází v rozmezí od 2 % do 3 %. Trh očekával do konce roku 2025 pokles evropských sazeb o zhruba 150 bodů. Po dnešním komentáři výhled klesl o zhruba pět bazických bodů.

Na delší predikci sazeb budou v nadcházejících týdnech a měsících působit především data. Co se týče očekávání kolem prosincového zasedání, výstup Isabely Schnabelové oslabuje sázky na snížení sazeb o půl procentního bodu. Dalším faktorem, který do tržního výhled vstoupí, bude v pátek zveřejněný předběžný odhad inflace za listopad.

ECB’s Schnabel: Sees Only Limited Room For Further Rate Cuts

– Economy Is Still Stagnating But No Recession Risk— LiveSquawk (@LiveSquawk) November 27, 2024

(14:47) Revize amerického HDP za třetí čtvrtletí nepřinesla žádné velké překvapení. Roční růst byl dle očekávání potvrzen na 2,8 %. Osobní spotřeba zpomalila z 3,7 % na 3,5 %. Deflátor HDP byl revidován z 1,8 % na 1,9 %. Jádrový index výdajů na osobní spotřebu pak z 2,2 % na 2,1 %.

US GDP Annualized (Q/Q) Q3 S: 2.8% (est 2.8%; past 2.8%)

– Personal Consumption: 3.5% (est 3.7%; past 3.7%)

– GDP Price Index: 1.9% (est 1.8%; past 1.8%)

– Core PCE Price Index (Q/Q): 2.1% (est 2.2%; past 2.2%)— LiveSquawk (@LiveSquawk) November 27, 2024

Reakce trhu nebyla nikterak divoká, data každopádně vyzněla více v holubičím duchu. Dolar drží ztráty, po datech je mírně navýšil na 1,0550 za euro. Americké výnosy klesají, nejrychleji na dlouhém konci výnosové křivky. Data podpořila šance na další snížení sazeb v prosinci. Pravděpodobnost cutu o 25 bodů vzrostla na 66,5 %.

Úterý 26. listopadu 2024

V úterý 26. listopadu 2024 očekáváme obchodování vybraných měnových párů v následujících pásmech: *

EURCZK: 25,24-25,36

USDCZK: 23,93-24,33

EURUSD: 1,0415-1,0551

Směňujte online na RoklenFx

Trhy si během pondělí užívaly relativní klid. Dolar smazal páteční zisky, ke kterým mu pomohla především nad očekávání horší čísla evropských indexů PMI. Evropské i americké akcie uzavřely obchodování v plusu. Rizikovým měnám pomáhal slabší dolar, což se projevilo na koruně proti euru i dolaru.

Graf ve větším rozlišení najdete zde.

Americké výnosy klesly, na dlouhém konci křivky dokonce o více než deset bodů. Zde podle všeho pomohla nominace Scotta Bessenta na post ministra financí. Trh v jeho případně vnímá, že jde o kandidáta se zkušeností na finančním trhu a také o zastánce snahy snížit fiskální deficit. Ke clům se vyjadřuje otevřeně, historicky kritizoval současnou ministryni financí Yellenovou v souvislosti se zvýšenou emisí pokladničních poukázek.

Pokles amerických výnosů mohl přispět i k dobrému výsledku aukce dvouletého státního dluhopisu. Silná poptávka zejména ze strany nerezidentů přispěla k nižšímu výnosu o 1,8 bazického bodu oproti předaukci. Dnes nás čeká aukce pětiletého instrumentu.

US 2-Year Note Sale:

– High Yield Rate: 4.274% (prev 4.130%)

– Bid-Cover Ratio: 2.77 (prev 2.50)

– Direct Accepted: 19.2% (prev 23.8%)

– Indirect Accepted: 71.6% (prev 58.2%)

– WI: 4.292%— LiveSquawk (@LiveSquawk) November 25, 2024

Do této tržní situace večer vstoupilo oznámení Donalda Trumpa o tom, že hned první den na postu prezidenta Spojených států podepíše exekutivní příkaz zavádějící 25% cla na všechen dovoz zboží z Mexika a Kanady, k čemuž poté přidal 10 % ke stávajícím clům uvalených Čínu. Argumentace je postavena na přílivu ilegálních přistěhovalců a drog.

Graf ve větším rozlišení najdete zde.

Trumpova výhrůžka se projevila v oslabení mexického pesa o více než procento a kanadského dolaru o necelé procento. U Mexika do Trumpa nečekejme velkou shovívavost. Je to z důvodu, že funguje nejen jako „překladiště“ čínského dovozu mířícího do USA, ale je také zdrojem dovozu drog a ilegálů. V případě Kanady by se cla projevila například možným zdražením zemního plynu, protože jsou to právě kanadské ropovody přepravující ropu ke klíčovým rafinériím, především v oblasti středozápadu.

if you take Trump’s threat to put a 25% tariff on all Canadian goods seriously, one of the first results would be an immediate increase in gas prices, especially in the midwest—Canadian pipeline-transported crude feeds key refineries throughout the US pic.twitter.com/hbKXFXGtOa

— Joey Politano 🏳️🌈 (@JosephPolitano) November 26, 2024

Dolar během noci z pondělí na úterý zpevnil krátce pod 1,0450 za euro, část zisků ale poté odevzdal. Americké výnosy korigují včerejší pokles. Dnes budeme vedle debaty o clech sledovat především zveřejnění zápisu z listopadového zasedání Fedu. Ten bude reportován v době, kdy trh vidí relativně vyrovnané šance mezi prosincovým snížení sazeb o čtvrt procentního bodu a úrokovou stabilitou.

Pondělí 25. listopadu 2024

V pondělí 25. listopadu 2024 očekáváme obchodování vybraných měnových párů v následujících pásmech: *

EURCZK: 25,28-25,40

USDCZK: 24,12-24,52

EURUSD: 1,0357-1,0487

Směňujte online na RoklenFx

Dolar v pátek ukončil osmý týden posilování v řadě, což je jeho letošní nejdelší ziskové období. Kurz krátce prolomil hranici 1,0400 za euro, později však část zisků odevzdal. Dnes ráno americká měna oslabila nad 1,0450 za euro. Americké výnosy klesají.

Silný dolar oslabil měny regionu. Koruna krátce překonala hranici 25,40 za euro a 24,50 za dolar. Později však část ztrát smazala. Největší posun proběhl proti dolaru, kde se kurz drží pod 24,20.

Graf ve větším rozlišení najdete zde.

Páteční posílení dolaru čerpalo ze slabých evropských dat. Konkrétně šlo o indexy PMI, především ze sektoru služeb, kde Německo, Francie i eurozóna vykázaly nad očekávání slabší čísla. U všech jsme pod hranicí 50, která značí kontrakci. Souvislost hledejme například s výsledkem amerických prezidentských voleb. Prezident Bundesbanky a člen Rady guvernérů ECB Nagel data označil za potvrzení stagnující německé ekonomiky, které bude znamenat obtížný začátek příštího roku.

Eurové peněžní trhy v návaznosti na data zaceňovaly 50% pravděpodobnost snížení sazeb ECB o 50 bodů na prosincovém zasedání. Reakce byla silná především proto, že to byly právě indexy PMI, které s velkou pravděpodobností stály za snížením sazeb na říjnovém zasedání Rady guvernérů. ECB se přesouvá do režimu růst > inflace. A jedním z faktorů nejvíce ohrožujících výhled evropské ekonomiky je Donald Trump.

Americké indexy dopadly o něco lépe. Kompozitní index PMI doručil nad očekávání lepší výsledek. Výhled na příštích dvanáct měsíců se druhý měsíc po sobě zlepšil, a je nejlepší od května 2022. Zlepšení výhledu se týkalo i sektoru průmyslu, kde se optimismus vyšplhal na nejvyšší úrovně za posledních 31 měsíců. Mezi hlavní důvody patří ochabnutí politické nejistoty, respondenti s novou administrativou očekávají více business friendly prostředí, především díky deregulaci. Průmyslníci si pochvalují výhled cel.

Cenové tlaky u zboží a služeb rostly jen mírně, aktuálně jsou podle výstupu indexu nejnižší od června 2020. Zmírnění probíhá především v oblasti služeb. U zaměstnanosti firmy redukují počet volných pracovních míst čtvrtý měsíc v řadě. Děje se tak především ve službách, zatímco v průmyslu došlo na první zvýšení zaměstnanosti za poslední čtyři měsíce.

Ještě v pátek večer byl oznámen kandidát na amerického ministra financí, kterým se stal manažer hedgeového fondu Scott Bessent. Trh na jeho nominaci reaguje klesajícími výnosy. Podle serveru Wall Street Journal bude prosazovat Trumpovu politiku nízkých daní a bude chtít zachovat pozici dolaru jako hlavní rezervní měny. Bessent je zároveň příznivcem politiky 3-3-3, prostřednictvím které chce snížit fiskální deficit na 3 % HDP, podpořit růst ekonomiky o 3 %, včetně podpory deregulace, a chce navýšit denní objem produkce ropy o 3 %

Tento týden nás na domácí půdě čeká v pondělí zveřejněná spotřebitelská a firemní nálada, v pátek pak revize HDP za třetí kvartál. V zahraničí se zaměříme především na americká data. V úterý bude zveřejněn zápis ze zasedání Fedu, ve středu revize HDP a index výdajů na osobní spotřebu. Ve čtvrtek budou americké trhy uzavřeny z důvodu státního svátku, v pátek bude obchodování zkrácené.

Tématem týdne bude probíhající divergence americké a evropské ekonomiky a na to navazující výhled rozšiřujícího se úrokového diferenciálu. Dolar má za sebou silnou ziskovou vlnu, proto nelze vyloučit korekci spojenou s vybírání zisků. Síla dolaru nadále zůstává rizikem slabších rizikových měn, včetně koruny.

Zdroj: RoklenFx, Bloomberg, Reuters, Financial Times, Fed, ECB, ČNB, TradingView, X

*Průměrný nominální kurz, zveřejňovaný ECB, by měl dle použitých modelů s vysokou pravděpodobností spadat do zmíněného intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje nejen předchozí hodnotu kurzu, ale i jeho minulou volatilitu. Pro přesnější určení budoucí volatility je do modelu zakomponován také faktor zveřejňování makroekonomických dat. Model je schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.