Ve čtvrtek 7. listopadu 2024 očekáváme obchodování vybraných měnových párů v následujících pásmech: *

EURCZK: 25,26-25,41

USDCZK: 23,47-23,71

EURUSD: 1,0679-1,0775

Rizika vybraných měn pro nejbližší týdny:

USD ⇑ pod 1,1000 EURUSD (při pokračujícím posilování USD hlídáme support 1,0675 EURUSD)

EUR ⇓ pod 1,1000 EURUSD

CZK ⇓ nad 25,20 EURCZK

Směňujte online na RoklenFx

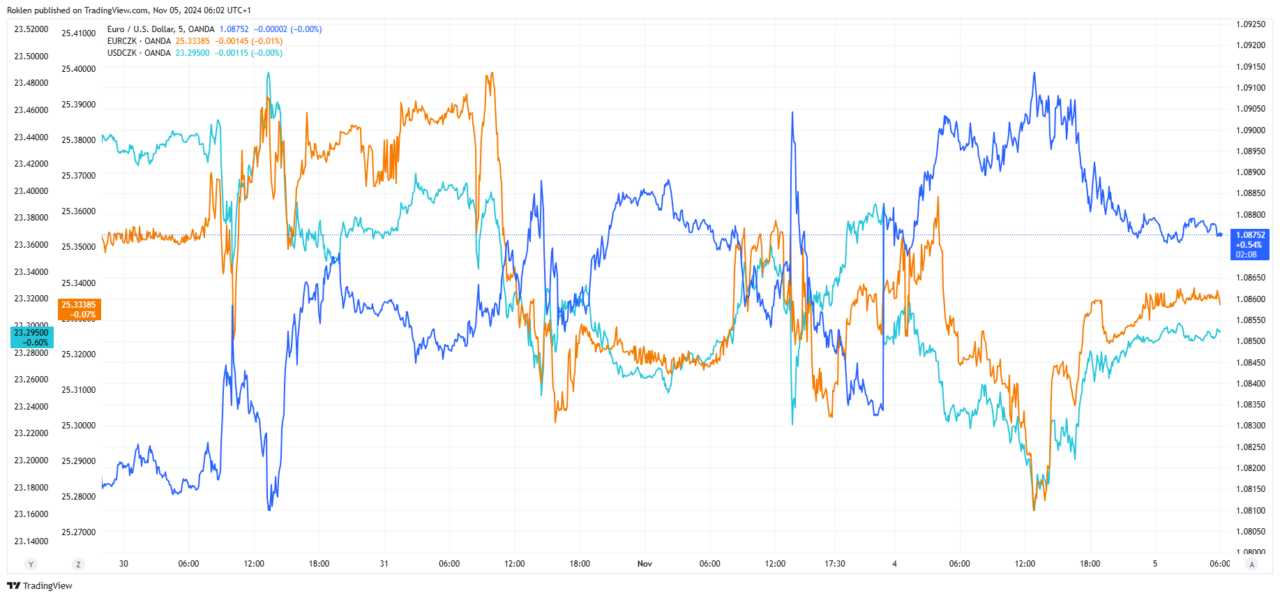

Rychlé a drtivé vítězství Donalda Trumpa v amerických prezidentských volbách podpořilo zisky dolaru, který krátce zpevnil až pod 1,0700 za euro. Sílící americká měna oslabila korunu. Proti euru krátce oslabila nad 25,40, ztráty však následně smazala zpět pod 25,35. Proti dolaru byly pohyby silnější. Kurz krátce oslabil až k 23,75, ztráty poté zkorigoval zpět k 23,60 za dolar.

Graf ve větším rozlišení najdete zde.

Rizika silnějšího dolaru přetrvávají. Některé banky varují, že Trumpova politika cel a proinflační fiskální politiky může vést k tomu, že dolar posílí až na úroveň parity proti euru. Pokud by tomu tak bylo, znamenalo by to riziko výrazně slabší koruny. My, stejně jako před americkými volbami, zůstáváme v tomto ohledu zdrženlivější. Do vývoje kurzu dolaru bude Trump přes svou politiku promlouvat, to, co bude v nejbližší době zásadní, budou příchozí data a to, jak (ne)dokážou pozitivně překvapovat. Na to bude poté navazovat vývoj americké měnové politiky, včetně toho, jak rychle bude pokračovat úprava sazeb a na jaké úrovně.

Od dnešního zasedání Fedu očekáváme snížení sazeb o 25 bodů. Rétorika by měla být postavena na robustní ekonomice, kde vidíme pokračující dezinflační proces a pozvolné uvolňování trhu práce. Poslední data o tvorbě nových pracovních míst centrální banka přehlédne z důvodu vlivu jednorázových faktorů, jako byly stávky a hurikány. Ohledně výhledu sazeb bychom si vsadili na zdrženlivější komentář zdůrazňující trvající závislost na datech. K vítězství Donalda Trumpa nečekejme konkrétnější vyjádření, zejména s ohledem na budoucí vedení americké měnové politiky. Dokud nevíme, co Trump přesně udělá, nemůže na to centrální banka reagovat.

I tak se ale můžeme odrazit od historie. V roce 2018 Fed vyhodnotil dopady cel jako proinflační, avšak jen přechodně. Dopady tehdejší Trumpovy politiky na inflaci centrální banka odhadla na zhruba jeden procentní bod. Model ukázal, že pokud by na tento pohyb banka reagovala zvýšením sazeb, vzrostlo by riziko poklesu americké ekonomiky. Pakliže by dopady cel přešla, inflační výstup by se oproti výstupu při zvýšení sazeb změnil jen minimálně, avšak s vyhnutím se recese. Proto Fed zvolil druhou variantu. Předpokladem modelu byla ukotvená inflační očekávání a krátkodobost nákladového šoku, což je zhruba popis stavu současné americké ekonomiky.

How may the Fed respond to tariffs?

In the tealbook in September 2018, staff did a alt sim on what happens with a 15 ppt increase on tariff.

Some points:

1. Model found the inflation is transitory, roughly 1 ppt higher.

2. If the Fed raise rates in response, recession will… pic.twitter.com/yeKMse8grA

— Anna Wong (@AnnaEconomist) October 29, 2024

Z tržního hlediska bude klíčové, zda guvernér Powell doručí jakoukoliv zmínku k příštím rozhodnutím. Stabilita sazeb bude velmi sledované spojení, od kterého, pokud si jej trh vyloží směrem k prosincovému zasedání, můžeme minimálně z krátkodobého hlediska čekat dopady na mírně silnější dolar a tlak na vyšší výnosy středních splatností. Trh je totiž u prosincového zasedání Fedu nerozhodný a zaceňuje něco mezi stabilitou a snížením úroků o čtvrt procentního bodu.

U výnosů budeme rovněž sledovat reakci na samotné snížení sazeb. To je totiž rizikem rostoucího dlouhého konce americké výnosové křivky, u kterého pozorujeme vliv robustní ekonomiky a výhledu/spekulací ohledně Trumpovy politiky. Nižší sazby by mohly zafungovat jako další plus pro rostoucí ekonomiku, což by z pohledu dluhopisového investora znamenalo tlak na vyšší časovou prémii. Obdobně může zafungovat i výhled vyšší emise amerického dluhu, což je však s ohledem na vyjádření ministerstva financí v kvartální emisní revizi čistou spekulací.

Trh od zítřejšího zasedání Fedu očekává snížení sazeb o čtvrt procentního bodu. V prosinci zatím balancuje mezi stabilitou a dalším snížením. Faktem je, že snížení sazeb přinese utažení podmínek financování. To není chyba textu, to je realita vztažená k vývoji výnosové křivky.… pic.twitter.com/pjpo90EBWR

— Jan Berka (@JanBerka8) November 6, 2024

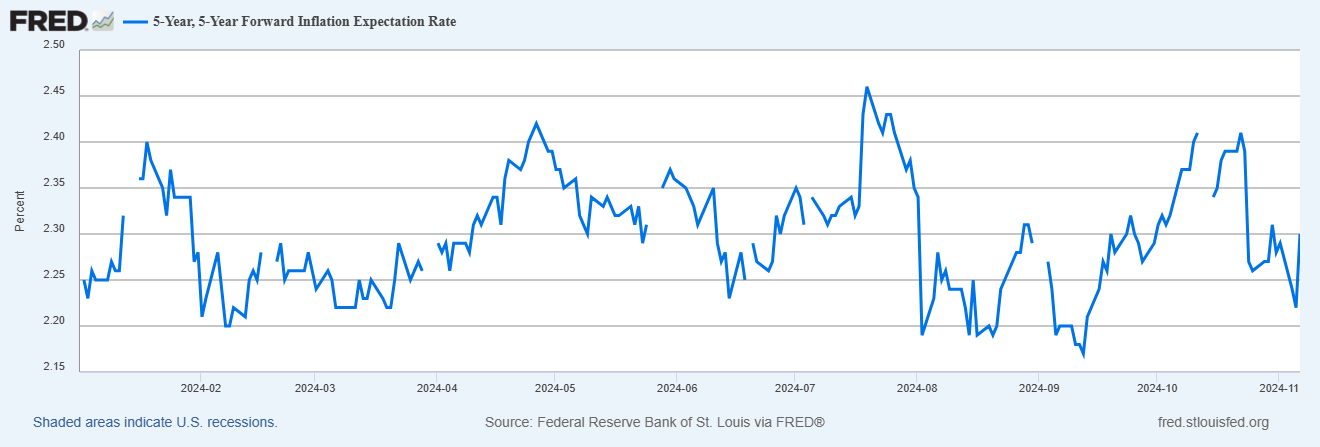

Americká výnosová křivka si včera prošla napřímením, které táhly rostoucí výnosy nejdelších splatností. Za růstem nominálních výnosů stála především složka breakeven inflace. To nám dává signál, že dluhopisový trh v reakci na Trumpa pracuje především s rizikem vyšší inflace. Potvrzuje to i vývoj tržních inflačních očekávání. Ta sledujeme například přes 5Y5Y inflační swap, který během včerejšího dne vzrostl o 8 bazických bodů na 2,3 %.

Vedle zasedání Fedu nás dnes čeká zasedání ČNB. Ta by měla doručit snížení sazeb o 25 bodů a aktualizovanou prognózu. V ní budeme sledovat již avizovaný pokles potenciálního produktu a jeho případné dopady. Od guvernéra Michla čekáme obdobnou rétoriku jako v případě jeho amerického kolegy. Závislost na datech zůstává, ohledně sazeb budeme postupovat opatrně, k ničemu, mimo doručení cenové stability, se nezavazujeme.

STALO SE V EKONOMICE A NA TRZÍCH: Čtvrtek 7. listopadu 2024

Úterý 5. listopadu

V úterý 5. listopadu 2024 očekáváme obchodování vybraných měnových párů v následujících pásmech: *

EURCZK: 25,24-25,42

USDCZK: 23,16-23,41

EURUSD: 1,0831-1,0931

Směňujte online na RoklenFx

Dolar se po pondělním krátkém oslabení nad 1,0900 za euro nakonec usadil na silnějších hodnotách pod touto hranicí. Měny regionu se díky silnějšímu euru dočkaly krátké vlny posílení, ale následně zisky odevzdaly. Koruna se tak obchoduje dál v pásmu 25,30 až 25,35 za euro, proti dolaru se posunula zpět k 23,30.

Graf ve větším rozlišení najdete zde.

Dnešní den je jednou z klíčových událostí roku. Ve Spojených státech proběhne volba prezidenta, u které se spekulace o možných scénářích dalšího vývoje propisovaly do trhů v různých vlnách. Po silné vlně víry ve vítězství Donalda Trump a v republikánské ovládnutí Kongresu přišla mírná revize navazující na pokles sázek na Trumpovo vítězství. Nešlo však o nikterak zásadní korekci. To zahrnuje nejen výše popsaný vývoj dolaru, ale také pokles amerických výnosů.

Vedle toho, že je tento týden volen americký prezident, proběhnou i tři aukce amerických státních dluhopisů. Konkrétně jde o splatnosti tři, deset a třicet let. První, tj. tříletá aukce v objemu 58 miliard dolarů skončila s požadovaným výnosem vyšším o 0,9 bazického bodu oproti předaukci. Se silnější poptávkou, kde však „vynikal“ minimální zájem ze strany amerických rezidentů. Hodnota 9,6 % je nejnižší od začátku pandemie.

US 3-Year Note Sale:

– High Yield Rate: 4.152% (prev 3.878%)

– Bid-Cover Ratio: 2.6 (prev 2.45)

– Direct Accepted: 9.6% (prev 24.0%)

– Indirect Accepted: 70.6% (prev 56.9%)

– WI: 4.143%— LiveSquawk (@LiveSquawk) November 4, 2024

Výsledek aukce se na spotovém trhu nijak nepodepsal. Americká výnosová křivka včera klesla, přičemž pokles byl tažen dlouhým koncem, tedy nejdelšími splatnosti. Desetiletý výnos krátce klesal o deset bodů, nakonec pohyb nedosáhl ani sedmi.

Dnes americké výnosy dál klesají ve stejném duchu jako včera. Aukce desetiletého bondu bude vzhledem k okolnostem zajímavá. Dnes nemusíme na trhu čekat nějakou velkou divočinu. Implikované volatility šly nahoru, zejména u aktiv jako je dolar proti offshore čínské měně, která se dostala na historicky nejvyšší úrovně. Ta realizovaná přijde nejdříve až s prvními odhady výsledků voleb.

Yuan’s overnight implied volatility is through the roof pic.twitter.com/rVsvDUPViR

— David Ingles (@DavidInglesTV) November 5, 2024

STALO SE V EKONOMICE A NA TRZÍCH: Úterý 5. listopadu 2024

(16:11) Americký index ISM sektoru služeb překvapil růstem při predikci poklesu. Klíčovým prvkem je dílčí index zaměstnanosti, který se z oblasti kontrakce přehoupl do expanze. V současném stavu, kdy je trh práce segmentem číslo jedna s ohledem na měnovou politiku, navíc v kontextu posledních dat kolem non-farm payrolls, jde o pozitivní zprávu směrem k silnějšímu dolaru a vyšším americkým výnosům.

Z komentářů firem vyplynula větší nejistota ohledně prezidentských voleb oproti září. Často byly zmiňovány překážky ve formě stávek a dopadů hurikánů. Velká část respondentů ale uvedla, že tyto události budou mít oproti původním očekáváním mnohem kratší dopady.

Pozitivní výhled sektoru služeb (14 odvětví hlásí růst oproti 12 ze září) za situace pokračující dezinflace a uvolňujícího se trhu práce je faktorem podporujícím snížení sazeb o čtvrt procentního bodu na listopadovém zasedání Fedu.

US ISM Services Index Oct: 56.0 (est 53.8; prev 54.9)

– Prices Paid: 58.1 (est 58.0; prev 59.4)

– Employment: 53.0 (est 48.0; prev 48.1)

– New Orders: 57.4 (est 58.0; prev 59.4)— LiveSquawk (@LiveSquawk) November 5, 2024

Pondělí 4. listopadu 2024

V pondělí 4. listopadu 2024 očekáváme obchodování vybraných měnových párů v následujících pásmech: *

EURCZK: 25,26-25,39

USDCZK: 23,12-23,36

EURUSD: 1,0845-1,0940

Rizika vybraných měn pro nejbližší týdny:

USD ⇑ pod 1,1000 EURUSD

EUR ⇓ pod 1,1000 EURUSD

CZK ⇓ nad 25,20 EURCZK

Směňujte online na RoklenFx

Poslední hodiny před volbou amerického prezidenta otřásly základem tzv. Trump tradu. Projevilo se to v oslabení dolaru nad hranici 1,0900 za euro a v poklesu dolarového indexu pod úroveň 104. Měny regionu odstartují nový týden v mírném zisku. Pro korunu to znamená kurz pod 25,35 za euro a pod 23,25 za dolar.

Graf ve větším rozlišení najdete zde.

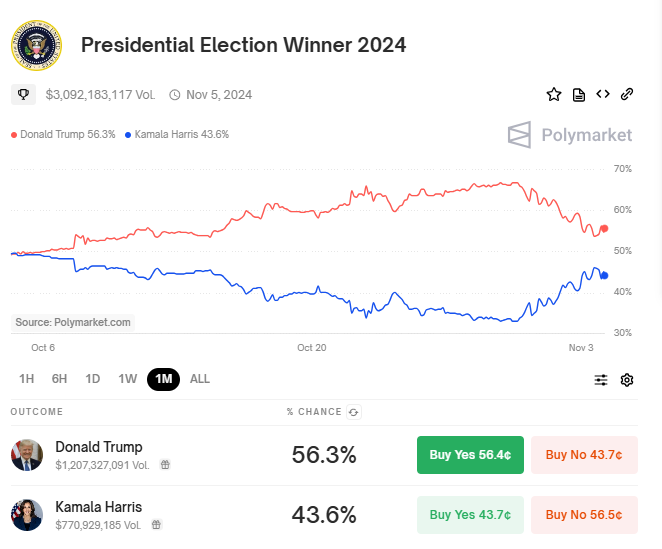

Tématem číslo jedna zůstávají volby amerického prezidenta. Během víkendu mediální stránky zaplnily informace a oslabení sázek na vítězství republikánského kandidáta Donalda Trumpa.

Předpovědní platforma Polymarket, kde mohou lidé sázet na vítěze, ještě na konci minulého týdne přiřazovala Trumpovi šance na úrovni 67 %, aktuálně jsme se dostali na zhruba 56 %, což je poměrně citelný pokles. Obdobně vyzněly i výstupy z dalších zdrojů. Server Des Moines Register uvedl, že šance na vítězství Kamaly Harris ve státě Iowa vzrostly na 44-47 %. Iowa je přitom stát, kde Trump jasně zvítězil v obou předchozích volbách.

S blížící se volbou je možné, že výstupy sázek a volebních modelů se mohou na trzích podepsat čím dál citelněji. Platí to především pro jakékoliv větší posuny preferencí. Je to dáno i tím, že s ubývajícím časem bude ubývat i likvidita trhu, jelikož mnozí hráči nebudou chtít do samotné události vstupovat s otevřenou pozicí, případně ji mají otevřenou již delší dobu a vyčkávají na výsledek. V prostředí snížené likvidity platí, že i menší pozice mohou trhem zahýbat, co ž se projeví ve výraznějších pohybech kurzu.

Čím jasnější výsledek voleb, tím větší potenciál realizované volatility. Čím větší nejistota, navíc s možným výhledem delšího trvání, tím hůře čitelná tržní situace, která zprvu nemusí vůbec vyhovovat rizikovým aktivům.

Vedle amerických voleb nás čeká zasedání Fedu, která se bude konat ve čtvrtek. Očekáváme, že centrální banka doručí snížení sazeb o 25 bodů. To samé ve stejný den očekáváme i od Bank of England a od České národní banky. Z domácích dat bude tento týden zveřejněn výsledek průmyslu, obchodní bilance a stavebnictví (středa), maloobchodních tržeb (čtvrtek) a míry nezaměstnanosti (pátek). Od koruny očekáváme, že bude pod vlivem především zahraničního dění, které budou souviset s americkými volbami. Větší výkyvy přitom čekáme na páru s dolarem než s eurem.

STALO SE V EKONOMICE A NA TRZÍCH: Pondělí 1. listopadu 2024

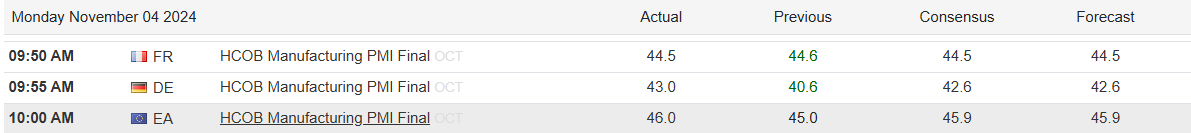

(10:25) Revize německého i evropského index PMI sektoru průmyslu ukázala nad očekávání lepší výsledek. V obou případech se však stále nacházíme pod hranicí 50 značící oblast kontrakce. Reakce kurzu na data byla minimální. Dolar se proti euru stále nachází ve ztrátě, kterou očividně zastropovala úroveň 1,0900 EURUSD fungující jako rezistence. Měny regionu zůstávají v zisku.

Zdroj: RoklenFx, Bloomberg, Reuters, Financial Times, Fed, ECB, ČNB, TradingView, X

*Průměrný nominální kurz, zveřejňovaný ECB, by měl dle použitých modelů s vysokou pravděpodobností spadat do zmíněného intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje nejen předchozí hodnotu kurzu, ale i jeho minulou volatilitu. Pro přesnější určení budoucí volatility je do modelu zakomponován také faktor zveřejňování makroekonomických dat. Model je schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.