Současné ekonomické prostředí je zcela unikátní. Vidíme kombinaci zpomalujícího růstu a silných cenových tlaků, které jsou většinou způsobeny narušenými dodavatelskými řetězci. Centrální banky se navíc snaží dostat před křivku, aby ukotvily inflační očekávání. To vše probíhá v situaci extrémního zadlužení. Investoři se nemají téměř kam schovat, řekl pro Roklen24 jeden z nejpopulárnějších autorů na finančním Twitteru Alfonso „Macro Alf“ Peccatiello.

Alfonso stojí za webem The Macro Compass, kde zveřejňuje nejen edukativní texty, ale i vlastní investice se zdůvodněním. Zároveň je jedním z autorů podcastu The Macro Trading Floor, kde spolu s kolegu Andreasem Larsenem a vybranými hosty diskutuje investice s ohledem na současnou makroekonomickou situaci. Jakou strategii mají investoři zvolit vzhledem k pozici na makro kompasu? Dosáhne Fed hladkého přistání? A bude ECB zvyšovat sazby? Přečtěte si rozhovor!

Jak bys charakterizoval současné globální ekonomické prostředí? Je zcela unikátní, nebo jsme v historii byli svědky obdobné ekonomické situace?

Je opravdu unikátní. Máme tu kombinaci zpomalujícího hospodářského růstu, který je způsoben kolabujícím úvěrovým impulsem, a zároveň silných cenových tlaků, které jsou většinou způsobeny vážně narušenými globálními dodavatelskými řetězci. K tomu tu máme centrální banky, které dramaticky změnily svou reakční funkci tím, že snaží dostat tzv. před křivku, aby ukotvily inflační očekávání. Jak v USA, tak v EU jsou pětiletá inflační očekávání výrazně nad 3 %, tedy mnohem vyšší než inflační cíl centrálních bank.

Situace je zvláštní tím, že objem veřejného i soukromého zadlužení je extrémně vysoký. A stejně je tomu i u „efektu bohatství“, který jsme v posledních čtyřech desetiletích vytvářeli prostřednictvím stále vyšších cen aktiv. Přesvědčivě přísnější měnová politika v době, kdy růstový impuls slábne, pravděpodobně přinese nízkou výnosnost aktiv. Tentokrát však centrální banky nemohou trhy zachraňovat, pokud si chtějí zachovat kredibilitu v boji proti inflaci.

Jak se v takovém prostředí zařídit z hlediska investiční strategie? Která aktiva jsou vhodná vzhledem k současnému makroekonomickému vývoji a výhledu a kterým by se naopak měli investoři vyhnout?

Stručně řečeno, není se téměř kam schovat. Centrální banky chtějí zpřísnit podmínky financování, aby zpomalily poptávku, a tím i inflaci. Do koše podmínek financování patří akcie, úvěry, dluhopisy a nepřímo také ceny nemovitostí. Měnové autority se zaměřují právě na to, aby všechny složky koše podmínek financování přinášely záporné výnosy, a došlo tak na zpřísnění.

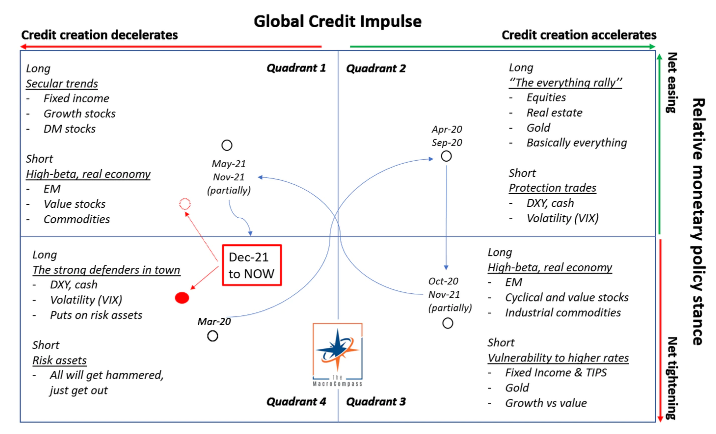

Na svém webu TheMacroCompass.substack.com uvádím všechna taktická a střednědobá investiční rozhodnutí, včetně cílů/stop lossů a zdůvodnění investičního záměru. Od prosince 2021 jsem na střednědobé bázi navrhoval zvýšit alokaci hotovosti a zvýšit expozici vůči dolaru a zároveň snížit expozici vůči rizikovým aktivům (zejména akciím). Nacházíme se v kvadrantu 4 kompasu níže, což naznačuje, že reálné výnosy většiny tříd aktiv budou pravděpodobně záporné, a proto je defenzivní přístup oprávněný. A tento postoj zůstává v platnosti i při vstupu do června.

Jak hodnotíš dosavadní postup americké centrální banky? Dosáhne podle tebe hladkého přistání, nebo naopak dotlačí americkou ekonomiku do recese, jak mnozí spekulují?

To bude záviset především na trajektorii inflace. Pokud čísla meziměsíční inflace nezpomalí tak, jak Fed očekává, bude muset být při utahování ještě agresivnější. Velmi zadlužená ekonomika může na takto silné utahování reagovat nelineárně a negativně. V takovém případě by byla recese nevyhnutelná. Pokud ale inflace přiměřeně zpomalí, může si Fed dovolit se svým utahováním zvolnit a s trochou štěstí lze dosáhnout hladkého přistání. To ale stále znamená, že hospodářský růst bude v roce 2022 velmi slabý.

Jak se liší situace evropské ekonomiky od té americké? Bude ECB letos zvyšovat sazby?

Ano, ECB letos zvýší sazby minimálně na 0 %. Předpokládám, že ještě výše. Inflace velmi agresivně roste i v Evropě (jádrová inflace meziročně na úrovni 3,5 %) a inflační očekávání pro příštích 5 let jsou vysoko nad 3 %. V zájmu zachování důvěryhodnosti musí ECB jednat. Problémem je, že reálné mzdy se snižují a účty za energie jsou stále dražší kvůli ruské invazi na Ukrajinu a dalším úzkým místům v dodávkách po celém světě, jež odhalují křehkost Evropy. Nicméně ECB (s cílem ukotvení inflačních očekávání) počítá se zvýšením sazeb do září minimálně na 0 % a do konce roku pravděpodobně do kladných hodnot.

Na finančním Twitteru jsi od prosince 2020. Za tu dobu jsi získal téměř 150 tisíc sledujících. Bylo tvým původním záměrem přinést do FinTwitu více přehledu a povědomí o trzích a ekonomice nebo vše vykrystalizovalo až časem?

Za pět měsíců roku 2022 jsem získal téměř 130 tisíc sledujících. Jsem neskutečně vděčný za neutuchající podporu, které se mi na Twitteru dostává. Účet jsem založil, abych se pokusil přinést velkému a rostoucímu publiku FinTwitu více vzdělávacího obsahu z oblasti financí, a hodlám v tom pokračovat!

Jsi autorem Macro Compassu, který má několik desítek tisíc odběratelů. Jaké jsou tvé další plány?

V tuto chvíli se Macro Compass dostává k hranici 50 tisíc odběratelů za pouhých 8 měsíců činnosti. To je opět neuvěřitelný výsledek, který překonává veškerá očekávání, a jsem velmi vděčný, že mám tak velké a angažované publikum makroinvestorů z celého světa. Mé další plány jsou nadále rozšiřovat kvalitu a kvantitu nabídky o nové nástroje, které mohou odběratelé využívat k testování svých portfolií, sledování trhů a získávání přístupu k datům, jejichž získání by jinak bylo velmi nákladné. Vedle toho budu nadále provozovat svůj model alokace aktiv a dodávat vzdělávací materiály o trhu s dluhopisy, fungování měnového systému a o dalších důležitých finančních konceptech, kterým je třeba porozumět.

Alfonso Peccatiello je bývalý správce portfolia v hodnotě 20 miliard dolarů ve velké bance a vášnivý globální makroinvestor. Je autorem bezplatného zpravodaje The Macro Compass, ve kterém poskytuje finanční vzdělání, makroekonomické poznatky a realizovatelné investiční nápady. Zároveň je jedním z autorů podcastu The Macro Trading Floor, kde spolu s kolegu Andreasem Larsenem a vybranými hosty diskutuje investice s ohledem na současnou makroekonomickou situaci.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.