Decentralizované finance (DeFi) jsou pojmem odkazujícím na finanční produkty a služby dostupné v kyberprostoru, a to na volně přistupných blockchainech nezávislých na oficiálních právních a regulatorních institutech, a nejsou omezené hranicemi států. Jelikož byl blockchain původně myšlen jakožto exkluzivní pole působnosti pro komunitu svých uživatelů, je v první řadě nutné vyřešit otázku usnadnění interakce mezi jednotlivými blockchainy, chce-li někdo učinit z DeFi smysluplnou globální alternativu k tradičním financím. Ovšem při hledání odpovědi na tuto otázku se objevují výzvy pro rozšíření DeFi značně přesahující oblast čistě technologické interoperability.

Úvod

Decentralizované finance, nazývané taktéž „otevřenými financemi“, jsou konceptem skrývajícím v sobě ekosystém složený z finančních aplikací vyvíjených pro použití v blockchainových systémech. Přestože se ještě nachází v rané fázi vývoje, řada příkladů již dává lidem tušit, jak by mohla budoucnost financí vypadat (Coindesk, 2020). V představách svých propagátorů (Bhardwaj, 2020, Eikmanns et al., 2021) jsou DeFi otevřeným finančním sektorem operujícím nad množinou veřejných blockchainů. Finanční aplikace vyvinuté speciálně pro volně přístupné blockchainy se často považují za nástroj vybudování inkluzivnějšího finančního systému.

DeFi mohou být zároveň definovány jakožto „hnutí“ uvnitř digitálních financí, které usiluje o implementaci finančních produktů a služeb v decentralizovaných sítích na bázi open-source softwaru. V tradičních financích je zdrojem důvěry přítomnost veřejné správy zahrnující jednak zákony a jednak finanční instituce licencované ústřední mocí. Proto také zastánci DeFi často mluví o tradičním finančnictví jako o CeFi (centralizované finance). U DeFi se naopak předpokládá, že předá kontrolu uživatelům, čímž by mimo jiné mělo poklesnout operační riziko, kterému jsou uživatelé vystaveni vzhledem k nutnosti dávat důvěru zprostředkovateli působícímu coby přístupový bod k finančním službám. Naopak, v případě DeFi je potřeba důvěry údajně minimální, poněvadž v tomto prostředí vyvíjené aktivity používají finanční dApps (digital applications) založené na peer-to-peer (P2P) protokolech. To je důvod pro naději, že DeFi budou schopny nastolit otevřenější a transparentnější prostředí ve finančním odvětví. Neexistence vstupních bariér pak znamená, že se každý, kdo disponuje programátorskými dovednostmi, může zúčastnit tvorby nových finančních nástrojů a služeb nebo se podílet na zdokonalení již existujících. Nadšenci tvrdí, že oficiální regulace tradičních financí tvoří překážku potřebným innovacím, s poukazem na dodatečnou funkcionalitu, která je díky se rychle vyvíjejícím aplikačním programům z otevřených zdrojů dostupná uživatelům DeFi na rozdíl od CeFi. Lze tedy říct že v současné době jsou DeFi jednou z nejprominentnějších inkarnací stále se vracejícího snu fanoušků fintechu ohledně „financí navrácených lidem“ (Derviz, 2019).

Začátky

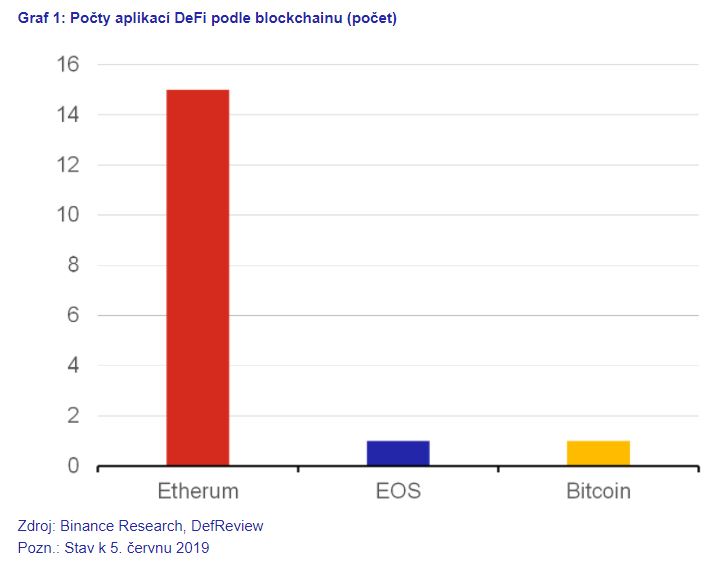

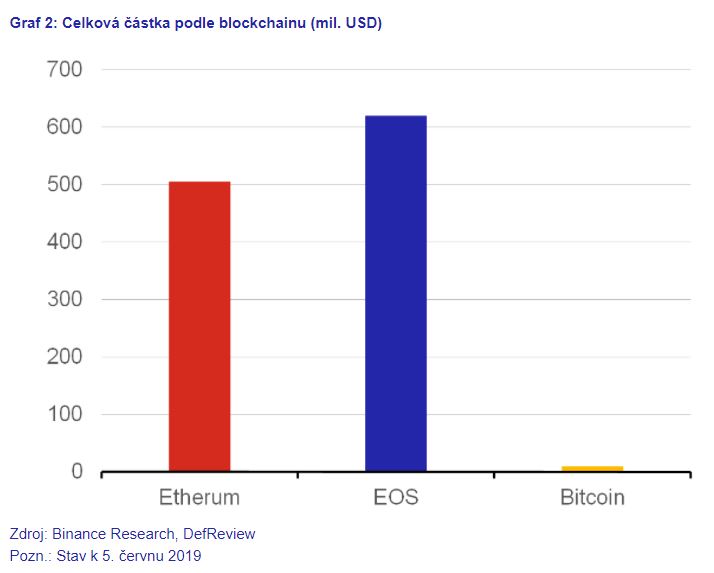

Decentralizované finance začaly nabývat na významu v roce 2018, kdy se 15 projektů na bázi Etherea spojilo za proklamovaným účelem vytvoření nezávislého, bezpečného a otevřeného finančního systému. Mezi prvními účastníky hnutí DeFi byly například Maker DAO, Origin Protocol a Paradigm. Na začátku bylo domovským jevištěm decentralizovaných financí Ethereum (Graf 1), ačkoli v zásadě stejné funkce mohou být (a také jsou) implementovány na řadě dalších platforem podporujících chytré kontrakty. Některé z nich (např. EOS) nakonec Ethereum předběhly co do objemu přilákaných investic (Graf 2).

Obvykle zmiňovanými výhodami DeFi v porovnání s CeFi jsou nákladová efektivita a přístupnost. Při použití chytrých kontraktů úročených pro DLT (distributed ledger technologies) by se zavedení finanční aplikace nebo produktu mělo stát méně komplikovaným a bezpečnějším. Navíc pokud by se většina dApps vyvíjela jako nadstavba stejného blockchainu – na základě původu by mělo jít o Ethereum – pak by tento vývoj mohl snížit náklady na provoz a zredukovat překážky pro vstup nových hráčů. Skutečně se z DeFi pro Ethereum stal po roce 2019 jeden ze klíčových zdrojů růstu. Mezitím další konkurenční blockchainy zavádí rovněž produkty DeFi, i když podstatně pomalejším tempem. Nicméně prozatím uživatelská základna aplikací DeFi i v případě sítě Ethereum není moc velká, průměrný počet uživatelů za jeden měsíc překračuje lehce 40 000; 90 % těchto uživatelů vyvíjí aktivitu na decentralizovaných burzách (DEXes).

V současnosti jsou pro DeFi tři nejdůležitější úkoly tyto:

- emulace peněžních a bankovních služeb (například vydávání stablecoinů)

- umožnění provozu decentralizovaných kryptoburz a podpora pokročilých finančních nástrojů s nimi spojených, mj. platforem pro tokenizaci, kryptoderivátů a tzv. predictions markets (tj. nástrojů pro technickou analýzu a algoritmické obchodování na trzích s kryptoaktivy)

- poskytnutí platforem pro P2P nebo syndikované půjčky.

Ve skutečnosti nebyla posledně jmenovaná funkce (či obecněji DeFi úvěrování) z hlediska počáteční propagace ústředním cílem proklamované kryptofinanční „revoluce“. Nejvíce PR úsilí bylo místo toho soustředěno na následující přísliby:

- Náhrada za bankovnictví v regionech nedostatečně pokrytých bankovními službami, zejména přístup k bankovním službám přes mobilní zařízení.

- Reakce na světové finanční turbulence: po světové finanční krizi si hodně lidí začalo dělat starosti ohledně skrytých rizik současného globálního finančního systému a zkoumat rodící se kryptotechnologie z hlediska jejich schopnosti ochránit je proti dalším otřesům. Navíc v mnoha rozvíjejících se ekonomikách je rozšířen specifický strach z hyperinflace, manipulace s kurzem národní měny a náhlých devalvací.

- Obcházení diskriminace a restrikcí: DeFi jsou často považovány za vhodný nástroj k překonání vyloučení ze služeb nebo jejich omezování pro osoby nepohodlné represivním režimům, zejména v oblasti přeshraničních transakcí. Je s nimi spojena naděje, že bude možné odesílat a přijímat platby bez nutnosti obávat se o porušení soukromí ze strany vlády.

- Ze zcela opačného pohledu lze digitální aplikace DeFi využít v oblasti KYC (know your customer), AML (anti-money laundering) a dalších činností v oblasti správy identity.

- Finanční kreativita: DeFi se ukazují jakožto spolehlivý prostředek podpory vývoje finančních produktů, především derivátů, šitých na míru zákazníkovi působícímu na malých specializovaných segmentech trhů závislých na DLT.

Nicméně skutečný rozjezd DeFi je neoddělitelný od jejich schopnosti zprostředkovávat půjčky. Mezi nejlépe známými platformami se za největší decentralizovanou finanční aplikaci obecně považuje Maker DAO (MakerDAO, 2017) se svými 21 000 uživateli. Umožňuje proti vkladu v ETH čerpat půjčky denominované ve stablecoinu Dai, který je pro Maker domovskou účetní jednotkou. Další decentralizovanou finanční aplikací fungující jako kreditní platforma je Dharma. Tato aplikace umožňuje zákazníkovi poskytovat a přijímat půjčky v ETH bez ohledu na osobní úvěrové hodnocení. Jako třetí příklad významný co do počtu uživatelů lze uvést Bancor Network, který je, na rozdíl od dvou zmíněných aplikací, primárně určen nikoli pro půjčky, nýbrž pro uživatelské obchodování s kryptoměnami bez účasti zprostředkovatele (brokera). Dalšími příklady kreditních platforem jsou Compound a dYdX. Půjčky přes ně jsou zpravidla denominovány v jednom z podporovaných stablecoinů (nejčastěji Dai nebo USDC). Pro mnoho uživatelů těchto chytrých kontraktů je atraktivní jejich schopnost fungovat i jako párovací nástroj: dlužník nepotřebuje aktivně vyhledávat věřitele a naopak. Místo toho úlohu brokera/zprostředkovatele nahrazuje samotný chytrý kontrakt, přičemž zápůjční sazba a velikost půjčky je určována uvnitř algoritmicky generované knihy objednávek.

Mnohdy jsou projekty DeFi využívány k tomu, aby generovaly zisky i za podmínky klesajících trhů kryptoaktiv. Například, některé aplikace DeFi umožňují uživatelům přijímat půjčky proti zástavám v podobě digitálních aktiv, ale čerpat je v klasických měnách, čímž se vytváří příležitost, aby naspořené kryptoprostředky byly použity pro investice mimo kryptovesmír. Další inovací, tentokrát v oblasti vysokofrekvenčního investování, jsou tzv. flash úvěry na platformě Aave, umožňující lidem ultrakrátkodobé půjčky bez potřeby zajištění, pokud jsou takto získané prostředky spláceny v rámci doby, za kterou se zpracuje aktuální transakční blok na zapojeném blockchainu.

Tradiční vs. DeFi půjčování

Ve světě vyznačujícím se téměř nulovými úrokovými sazbami a hospodářskou volatilitou způsobenou globální pandemií není překvapující, že projekty DeFi jsou vedle jiných digitálních aktiv velice atraktivní pro investory hledající rychlý výnos. Na druhé straně, investorům s o něco konzervativnějším dlouhodobým přístupem by současný svět DeFi mohl připadat lehce „divoký“. Zatímco tradiční banka, když poskytuje úvěr, otevírá dlužníkovi účet v klasické měně (a ten účet z definice požívá ochrany ze strany emisní banky státu, v němž je věřitelská banka licencována), úvěry DeFi jsou denominovány v digitální měně. Má dlužník jistotu ohledně toho, kolik ve skutečnosti dluží? Aby v této otázce panovalo jasno, věřitel musí buď ještě před uzavřením úvěrové smlouvy získat nějaká již existující kryptoaktiva a pak v okamžiku čerpání převést tato aktiva jakožto jistinu úvěru na dlužníka (což by bylo velice komplikované a nákladné), anebo pro stejný účel vytvořit vlastní tokeny (přenechávaje ovšem otázku hodnoty těchto tokenů tržním silám). Věřitel v prostředí DeFi nemůže dle libosti navyšovat svou bilanci připisováním prostředků v klasické měně na účet dlužníka (k tomu by potřeboval bankovní licenci). Naopak tito věřitelé mohou vybavit dlužníky svými stablecoiny, a skutečně tak činí. Tento postup, nenastane-li krize důvěry ve schopnost emitenta stablecoinů konvertovat je na vyžádání do klasické měny, by mohl zdánlivě být ekvivalentní tradičnímu bankovnímu úvěrování (viz Derviz, 2020, pro diskusi celkové úlohy stablecoinů ve fintechu). V současnosti jeden z nejprominentnějších DeFi-půjčovatelů, Maker, skutečně jedná přesně tímto způsobem tím, že vydává svůj vlastní stablecoin Dai (s nominálním konverzním poměrem 1:1 vůči USD). Nicméně působit na tento způsob jakožto kryptobanka a emitent stablecoinů dohromady je extrémně rizikovým podnikem (Klages-Mundt et al., 2020). Už byly zaznamenány četné případy pádu platforem s tímto podnikatelským modelem. Pochopitelně je toto jedním z důvodů, proč DeFi úvěrování neroste tak rychle, jak jeho fanoušci hlásali ještě relativně nedávno. Dalším důvodem je při absenci jak obvyklých schémat pojištění vkladů, tak procedur vyhodnocení úvěrového rizika dostupných tradičním bankám potřeba přezajištění každé půjčky. Přitom ustoupí-li nějaký kryptověřitel/emitent stablecoinů od zmíněného obchodního modelu „úzkého bankovnictví“ založeného na plném zajištění, musí vyvinout vlastní postupy pro řízení likvidity a rizika, které jej nevyhnutelně přiblíží k podobě konvenční bankovní instituce. A to platí to bez ohledu na pravděpodobnou snahu takovéto firmy zůstat mimo rámec finanční regulace tím, že bude operovat striktně online, poněvadž také v prostředí „volného bankovnictví“ převládajícím v kryptofinančním ekosystému bude potřebovat budovat důvěru a udržovat partnerství.

Na co jsou ve skutečnosti využívány úvěry DeFi?

DeFi úvěrování zatím není důležitým faktorem pro reálnou ekonomiku. Většinou se jedná o působiště pro profesionální kryptospekulanty. Jejich obchodní model vešel ve známost pod názvem yield farming. Držitelé vypůjčených tokenů se snaží jejich investováním napříč kryptovesmírem dosáhnout nadměrných výnosů. Výnosoví farmáři mohou vydělat například poskytnutím kapitálu nějaké kreditní platformě, který je na ní využíván jako zdroj likvidity pro tamní obchodníky anebo (toto je případ Compound Finance a některých dalších) poskytnutím půjčky přímo uživatelům kreditní platformy. Touto aktivitou bylo možné v některých případech dosáhnout dokonce trojciferných ročních výnosů. To je důvod, proč některé z příslušných projektů dosahují přímo astronomického tržního hodnocení, nicméně jiné podobné končí velmi neslavně.

Úrokovou arbitráží v prostoru DeFi se rozumí využití rozdílů v úrokových sazbách napříč platformami DeFi. Existuje také arbitráž DeFi–CeFi, pokud lze najít dostatečné úrokové diferenciály mezi centralizovanými a decentralizovanými úvěrovými platformami. Dále lze používat strategie typu carry trade, tj. prodat nakrátko aktivum s nízkým výnosem a následně investovat výtěžek do aktiva s vyšším výnosem. Nicméně jak už bylo zmíněno, všechny existující platformy DeFi uplatňují z hlediska dlužníka požadavky na nadměrné zajištění úvěru, čímž limitují potenciální příležitosti pro arbitráž.

Jak pro samotné platformy DeFi, tak pro jejich interakce s platformami CeFi jsou příznačné četné příklady tržní neefektivity. Poněvadž jsou DeFi poměrně novým fenoménem, nepodařilo se zatím do této oblasti přilákat tržní likviditu srovnatelnou s CeFi. Jsou přítomny také nejistoty vázané na konkrétní platformy, jako například úroková volatilita, potenciální problémy s chytrými kontrakty (nejčastěji jde o chyby software), nejistoty při spárování věřitelů s dlužníky, rizika nedodržení smluvního odkupu stablecoinů atd. Navíc platformy a protokoly DeFi jsou velmi různorodé a společné standardy ještě zdaleka nejsou samozřejmostí.

S tím, jak bude svět DeFi dospívat, lze čekat postupné vymizení mimořádně lukrativních úvěrových příležitostí. Také lze čekat konvergenci úrokových sazeb napříč platformami, budou-li tyto platformy a aktiva na nich nabízená mít podobné rizikové charakteristiky. Proti tomuto trendu nasycení bude ale zatím stále ještě působit příchod nových aplikací nabízejících nástroje schopné zmírnit neúplnost trhů, například úrokové swapy, což by znamenalo rozšíření dosavadní palety dostupných možností obchodování.

Interoperabilita mezi CBDC a kryptoměnami

Jelikož DeFi obvykle využívají stablecoiny jakožto most mezi kryptoměnovými a konvenčními položkami v bilancích, vyvstává otázka ohledně místa, které náleží jedné specifické kategorii (budoucích) stablecoinů, konkrétně CBDC (central bank digital currency) v tomto vznikajícím ekosystému. Momentálně je nejčastěji zmiňovaným důvodem pro zavedení CBDC usnadnění transakcí. Poněvadž se však na národní úrovni nejedná o příliš naléhavý problém, je pozornost věnována spíše schopnosti CBDC podpořit urychlení, větší inkluzivnost a snížení nákladů mezinárodních transakcí v retailovém segmentu. V případě optimistického scénaře budou CBDC schopny vytvořit otevřené platební protokoly a ulehčit nerušený tok hodnot přes hranice. Pro centrální banky by ovšem nedávalo smysl vytvářet tyto platební systémy ve vzájemné izolaci, protože tím by se jenom duplikovala platební „sila“ již dnes existující v rámci CeFi, a to při velmi omezeném přínosu ve smyslu usnadnění mezinárodního platebního styku. Z tohoto důvodu by partnerství se soukromými subjekty a sítěmi, které momentálně vyvíjí vlastní nástroje pro spojování DLT, mohlo pomoci urychlení vývoje.

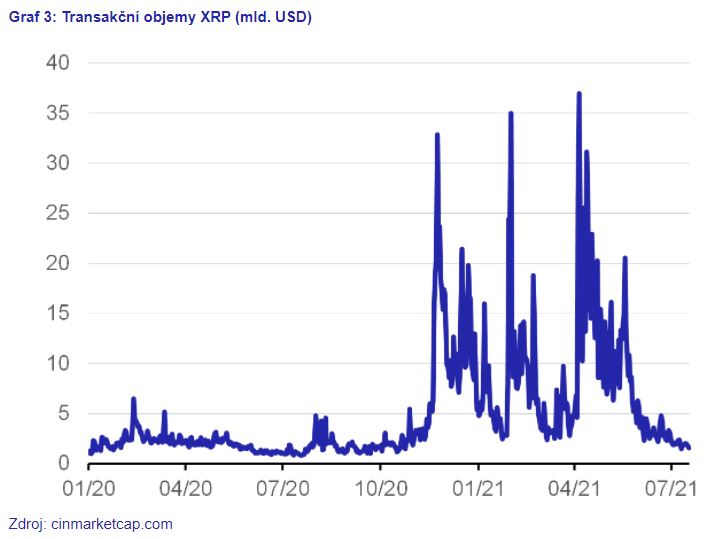

Centrální banky v současnosti zkoumající možnosti CDBC se musí postavit otázce interoperability, která vyžaduje otevřený standard. A jako součást takového standardu bude za účelem uvolnění prostředků jinak vázaných v mechanismu výměny hodnot mezi jednotlivými CBDC jednou nutné začít používat neutrální překlenovací aktiva. Ta pak umožní odstranit hlavní frikci zatěžující směnu mezi CBDC, podobnou problému vázané likvidity vyskytujícímu se v dnešních podmínkách při každé přeshraniční transakci. Nijak překvapivě jsou logickými kandidáty na roli překlenovacího aktiva (některé) kryptoměny. Připravenost pomoci hlásí například Ripple se svou solidně etablovanou historií usnadnění přeshraničního retailového a maloobjemového mezibankovního platebního styku (Graf 3), včetně styku s oblastmi nedostatečně obsluhovanými tradičním bankovnictvím (Ripple, 2020). Služba RippleNet’s On-Demand Liquidity již dnes umožňuje finančním institucím provádět transakce v reálném čase mezi mnoha globálními trhy za použití vlastní digitální měny XRP v roli překlenovacího aktiva. Společnost Ripple tvrdí, že XRP je rychlejší, levnější a lépe škálovatelná než jiná digitální aktiva, což ji činí ideálním spojovacím nástrojem mezi libovolnými dvěma tradičními měnami. Jejich technické řešení údajně umožní také rychlou a efektivní přímou směnu dvou CBDC, což by mělo být důvodem k zamyšlení zejména pro menší centrální banky.

Jasnou výhodou popsaného PPP (public-private partnership) v oblasti CBDC by byl (obdobně tomu, co nabízejí projekty Polkadot, Cosmos nebo Wanchain v oblasti kryptoměn a firemních blockchainů) snadný přístup, globální pokrytí a také přenesení většiny technologických úkolů na zvoleného poskytovatele nástroje interoperability. Nevýhodou, rovněž obdobnou té, kterou trpí meziblockchainové komunikační protokoly v soukromé sféře, je závislost na jediném poskytovateli propojení a jeho dobré funkčnosti: například, spadne-li Ripple, pak spolu s ním spadnou také předtím implementovaná technická řešení v oblasti interoperability a spojení se CBDC v jiných státech. Alternativou by mohl být přístup podobný tomu, který nabízí protokol Hyperledger Fabric pro soukromé blockchainy se svojí méně centralizovanou, více modulární neboli síťovou architekturou. I tady ovšem zatím existuje slabé místo podobně jako v soukromém sektoru: potřeba závazných společných standardů. Ty vyžadují pro svůj vývoj, prosazení a etablování drahý čas.

Závěr

Mezi tradičními (CeFi) a DeFi úvěry existují kvalitativní rozdíly, které daleko přesahují oblast použitých technologií. Start-upy v oboru DeFi momentálně dokážou zprostředkovat zapůjčení již existujícího kryptoaktiva za použití chytrých kontraktů vyžadujících přezajištění. Naproti tomu v režimu částečného krytí úvěrového rizika typickém pro klasické banky zatím umí aplikace DeFi zprostředkovat půjčku denominovanou v tokenech vydávaných věřitelem, obvykle ve stablecoinech, nikoli však v tradičních měnách. Nicméně nadměrně zajištěné ultrakrátké půjčky málokdy najdou jiné zájemce než profesionální kryptospekulanty (výnosové farmáře), zatímco emise stablecoinů se sama od sebe ukázala jako stěží výnosný a nadměrně rizikový druh podnikání. Oba tyto faktory stojí v cestě tomu, aby DeFi vzali za své běžní uživatelé. Proto odvážné vize nevyhnutelného vytěsnění CeFi ze strany DeFi prozatím vypadají nepodloženě. Mechanismus peněžní tvorby preferovaný fanoušky kryptoměn, tj. těžba nových jednotek na volně přístupném blockchainu, mnohdy jako odměna za provádění transakcí pomocí konsensových algoritmů nevyžadujících apriorní důvěru, by mohly stačit pro prvotní akumulaci kapitálu, ale už nemohou stačit, jakmile je třeba rozšiřovat úvěrovou emisi v souladu s rostoucí poptávkou. V systému se nevyhnutelně objeví článek, pro jehož fungování je důvěra nezbytná – stejná důvěra, jaká po staletí umožňovala fungovat (ale občas také krachovat) CeFi bez nutnosti hledání decentralizovaného konsensu. V tradičních financích se důvěra neobjevuje pouze v důsledku dlouhého procesu budování pověsti, ale též v důsledku vymáhání právních norem státem. V současnosti je stále nejasné, zda příslovečná „moudrost včelího úlu“, na kterou spoléhají obyvatelé kryptosvěta, je potenciálně schopna zajistit neformální instituci v základech DeFi stejně silnou, jako je ústřední moc v případě CeFi.

Nicméně vývoj DeFi je mocným podpůrným faktorem při objevování a propagaci univerzálních standardů interoperability DLT. Tento vývoj sám od sebe bezpochyby pomůže kryptoaktivům dobývat stále prominentnější místo v globálním finančním systému. Na druhé straně, čím více se nějaký DeFi podnik bude snažit nahradit existující banky, tím více bude banku sám připomínat. Je pravděpodobné, že budoucnost nám chystá bankovního vlka v rouše DeFi beránka.

Autorem je Alexis Derviz. Názory vyslovené v tomto článku jsou jeho vlastní a nemusí nutně odrážet oficiální pozici České národní banky.

Zdroje

Belchior, R., A. Vasconcelos, S. Guerreiro a M. Correia (2020) A Survey on Blockchain Interoperability: Past, Present, and Future Trends. Mimeo, Cornell University (srpen), arXiv:2005.14282v2.

Bhardwaj, C. (2020) A Beginner’s Guide to What is Decentralized Finance (DeFi) (únor).

Coindesk (2020) What Is DeFi? (prosinec).

Derviz, A. (2019) Jaké změny ve finančním zprostředkování dokáže přinést fintech? Česká národní banka, Globání ekonomický výhled 8/2019 (srpen).

Derviz, A. (2020) Stablecoins – brána mezi světem kryptoaktiv a konvenčních aktiv? Česká národní banka, Globální ekonomický výhled 3/2020 (březen).

Eikmanns, B., I. Welpe a P. Sandner (2021) Decentralized Finance Will Change Your Understanding Of Financial Systems (únor).

Klages-Mundt,, A., D. Harz, L. Gudgeon, J. Liu a A. Minca (2020) Stablecoins 2.0: Economic Foundations and Risk-based Models. Mimeo, Cornell University (October), doi: 10.1145/3419614.3423261.

MakerDAO (2017) Maker DAO White Paper (December).

Ripple (2020) The Future of CBDCs. Why All Central Banks Must Take Action (září).

Klíčová slova

Decentralizované finance, dApp, Ethereum, interoperabilita blockchainů, CBDC

Klasifikace JEL

G19, G23, G29

Text původně vyšel na stránkách ČNB