Neustálý růst ceny zlata vstoupil do neznámého teritoria. Během noci se spotová cena poprvé přehoupla přes hranici 4 000 USD za unci a dosáhla hodnoty 4 039 USD, než se stabilizovala – navzdory oživení dolaru a obnovené opatrnosti Federálního rezervního systému ohledně tempa budoucích snižování úrokových sazeb. Tento milník završuje rok trvající růst, který změnil vnímání trhu ohledně faktorů ovlivňujících ceny zlata – a možná i toho, co investoři nyní považují za „bezpečné“.

Pohyb nad hranici 4 000 USD není pouze důsledkem očekávání ohledně úrokových sazeb nebo oslabení dolaru. Spíše odráží hlubší změnu v psychologii investorů a globálních kapitálových tocích. Ve stále více fragmentovaném světě obchodních válek, platebních systémů a rezervních aktiv důvěru v tradiční bezpečné přístavy, jako jsou americký dolar a státní dluhopisy. Sankce, zabavování aktiv a obavy o fiskální udržitelnost přiměly investory – institucionální i suverénní – k investicím do hmotných aktiv, která se nacházejí mimo finanční systém.

Tato eroze důvěry se obzvlášť patrně projevuje od roku 2022, kdy sankce zmrazily rezervy ruské centrální banky a Čína začala nenápadně zvyšovat své zlaté rezervy. Od té doby centrální banky přidávají do svých rezerv více než 1 000 tun zlata ročně — nejrychlejším tempem v historii — zatímco instituce i investoři s vysokým majetkem obnovují alokace směrem k fyzickému zlatu a k ETF krytých zlatem.

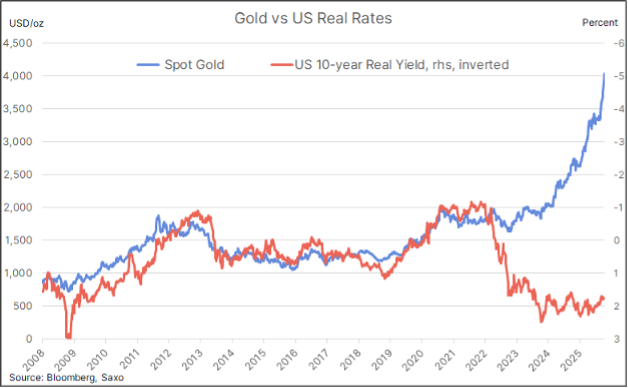

Důsledkem je trh, který už nereguluje krátkodobá spekulativní kapitálová reakce na změny reálných výnosů, ale strukturální poptávka po bezpečí. Korelace, jež dříve spojovala zlato s inverzí reálných výnosů USA, výrazně slábne — což dokládá to, jak politické, fiskální a strategické faktory přebírají otěže.

Rozklad starých pravidel

Po desetiletí zlato fungovalo jako zrcadlo reálných výnosů USA: když výnosy očištěné o inflaci rostly, cena zlata klesala; když poklesly, zlato rostlo. Logika byla jasná: zlato negeneruje výnos, a tudíž hůře soupeří s aktivy nesoucími úrok. Tento rámec se začal rozpadat v roce 2022, když agresivní utažení měnové politiky Fedu nezlomilo rezistenci zlata.

Během 17 měsíců Fed zvýšil základní sazbu o 525 bazických bodů, přesto zlato neustoupilo. Nákupy centrálních bank a čínská poptávka kompenzovaly prodej západních správců aktiv. Koncem roku 2022 opakované pokusy snížit cenu pod 1 615 USD selhaly, což vybudovalo momentum pro oživení, které vyvrcholilo v březnu 2024 průrazem nad 2 075 USD — úroveň, jež držela cenu na uzdě tři roky. Když byla tato střecha překonána, převzala tempo hybnost, podpořená návalem nových kapitálových toků ze strany institucí i retailových investorů.

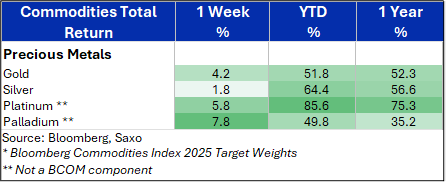

Od té doby zlato nekolísá. Meziroční zisk činí téměř 52 %, zatímco stříbro a platina posílily o 64 %, respektive o 86 %. I palladium — méně sledované — si připsalo téměř 50 %. Šíře tohoto pohybu naznačuje, že nejde jen o příběh jednoho aktiva, ale o rotaci ke hmatatelným rezervám hodnoty v rámci celého komplexu drahých kovů.

Efekt Číny

Role Číny je zásadní. Při propadu cen nemovitostí — poprvé za generaci — hledaly čínské domácnosti alternativní investice. Zlato se stalo preferovaným aktivem, podporovaným státními mediálními kampaněmi propagujícími jeho postavení jako bezpečné investice. Tuto dynamiku umocňuje struktura čínského zlatého trhu: po dovozu nelze zlato znovu vyvézt. Výsledkem je jednosměrný tok — absorpce světové nabídky, která zužuje globální trhy a omezuje prostor pro cenový pokles.

Zítřejší opětovné otevření burzy futures v Šanghaji po Zlatém týdnu bude dalším testem sentimentu. Futures se očekávají otevřeny přibližně o 6 % výše, což by mohlo přinést nový impuls do globálního obchodování. Míra, do jaké čínští investoři budou následovat cenu směrem vzhůru, pomůže rozhodnout, zda rally vydrží současné tempo nebo potřebuje krátkodobý odpočinek.

Nezávislost Fedu a fiskální nejistota

Kromě kapitálových toků jej silně ovlivňují i politické faktory. Obavy z ohrožení nezávislosti Fedu rok před americkými midterms, spolu s opakovaným uzamčením vládních úřadů a rostoucími schodky, nutí investory zpochybňovat schopnost Washingtonu kontrolovat svůj rozpočet. Spojené státy nyní utrácejí na úroky více než na obranu.

Rally zlata tak postupně zrcadlí slábnoucí důvěru ve starý finanční řád. Po desetiletí investoři považovali americké státní dluhopisy za globální referenční „bezrizikové“ aktivum. Dnes trhy vysílají složitější zprávu: „bezrizikové“ už neznamená „bez nutnosti důvěry“.

Přehřáté v grafech, podalokované v portfoliích

Z technického pohledu je zlato v extrému. Měsíční index relativní síly (RSI) překročil 90 — poprvé od 80. let — naznačující krátkodobé přehřátí. Očekávaná rezistence leží v pásmu 4 100–4 150 USD, kde by mohlo dojít k realizaci zisků. Strukturálně však zlato zůstává přiřazeno nízko. Ve velkých institucionálních portfoliích alokace do zlata stále patří k historickým minimům ve vztahu k akciím a dluhopisům.

Tato disproporce otevírá prostor pro další příliv kapitálu, zejména pokud centrální banky či správcové aktiv považují nedávnou volatilitu v dluhopisech a měnách za symptom systémové zranitelnosti. V takovém smyslu by taktická korekce v rozsahu 200–300 USD nebyla nebezpečím, ale příležitostí — vstupní branou nového kapitálu, nikoliv signálem konce rally.

Stříbro, platina a doháněcí obchod

Zatímco zlato zaujímá titulky, ostatní drahé kovy tiše budují hybnost. Stříbro — často nazývané „zlato na steroidech“ — mírně zaostává, ale je stále nahoru o 64 %. Obchodníci nyní sledují historický rekord z roku 2011 kolem 50 USD za unci jako další hlavní cíl. Zisk platiny 86 % za letošek odráží zúženou nabídku a její rostoucí roli jako levnější alternativy k zlatu. Poměr zlato:platina se prudce snížil z 3,5 v dubnu směrem k průměrnému desetiletému poměru asi 2,7, což naznačuje prostor pro normalizaci, pokud rotace investorů pokračuje.

Palladium — po nadměrných investicích v automobilovém sektoru — vykazuje známky stabilizace. Jeho nárůst o 7,8 % v posledním týdnu byl nejsilnější v rámci komplexu, ačkoliv zůstává hluboko pod svými vrcholy z roku 2021.

Výhled

Cesta dopředu pravděpodobně nabídne kombinaci taktických výkyvů spolu se strukturální silou. Konsolidační fáze kolem 3 800–3 900 USD by mohla zmírnit přehřátí trhu, aniž by ohrozila dlouhodobý vzestupný trend. Klíče k udržení hybnosti budou pokračující nákupy centrálních bank, stabilita čínských importů a stálé přílivy do ETF.

Mimo krátkodobé cenové výkyvy je však zásadní otázka, zda vzestup zlata signalizuje trvalé přeřazení v architektuře finančního řádu. Pokud investoři stále častěji vnímají politické i finanční systémy jako propojené a potenciálně zranitelné, argument pro držení čistě hmatatelných aktiv zesiluje.

Průraz zlata nad 4 000 USD tak nemusí být jen další cyklickou bouří. Může být kolektivní revizí důvěry, suverenity a definice pojmu „bezpečí“. V tomto smyslu trh možná už nepochybuje o starém řádu — možná už nově oceňuje ten nadcházející.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.