Evropská centrální banka není tak jednotná, jak by se mohlo zdát. Dlouhodobě se v Radě guvernérů ECB střetávají dva tábory. Prvním, většinovým, jsou příznivci opatrnějšího přístupu s důrazem na vysoce akomodativní měnovou politiku udržující příznivé podmínky financování. Druhý je reprezentován konzervativními jestřábi, kteří vyhlíží prostor pro měnověpolitickou normalizaci, resp. na ni s předstihem upozorňují. Která z těchto dvou skupin je hlasitější, by se mělo ukázat na výstupu z dnešního zasedání.

Depozitní sazba na -0,5 %, pandemický program (PEPP) v objemu 1,85 bilionu euro s platností minimálně do března 2022 jakožto hlavní zbraň proti dopadům pandemie. To je nastavení, které se nezmění. Nejvíce pozornosti bude směřovat k tempu nákupů v rámci pandemického programu, které ECB na posledním zasedání navýšila (psali jsme zde). Toto rozhodnutí bylo přitom jednomyslné.

Tempo nákupů skutečně vzrostlo, jak ukazují následující grafy od Danske Bank. Co je však z posledních týdnů trochu matoucí, je rychlejší tempo hrubých nákupů a relativně nízké u těch čistých (po očištění o reinvestice prostředků pramenících z instrumentů před splatností). ECB na březnovém zasedání nijak blíže nespecifikovala ono „významné navýšení tempa nákupů“, logicky bychom předpokládali, že by se mělo jednat zejména o čisté nákupy. Předpokládáme, že vzhledem k zmiňovanému nesouladu padne během tiskové konference konkrétní dotaz na bližší specifikaci.

Rozhodování Rady guvernérů ECB se ponese v prostředí rychlejšího tempa růstu evropských cen a jak jsme viděli na začátku týdne i vyšších tržních sazeb především u jádrových zemí eurozóny. Z prvního hlediska – tedy inflace – by měla guvernérka Lagardeová zopakovat, že jde především o vliv efektu srovnávací základy a dalších přechodných faktorů, tudíž není potřeba nijak reagovat. Vyšší tržní sazby, například výnosy desetiletého německého dluhopisu na nejvyšších hodnotách od února, bude argument pro skupinu holubic tlačících na potřebu zrychleného tempa nákupů aktiv s cílem zachování příznivých podmínek financování.

Slyšet by ale měla být i skupina jestřábů upozorňující na nutnost připravit trhy na fakt, že zrychlené tempo tu s námi nebude věčně. To samé pak platí o pro samotný program PEPP. V tomto duchu se například vyjádřil guvernér německé centrální banky Jens Weidmann. Podle něj nesmí záchranná opatření trvat věčně. Musí být striktně napojena na krizi a skončit tehdy, jakmile skončí krize. Guvernér dánské centrální banky Klaas Knot byl ještě konkrétnější, když řekl, že ve druhém čtvrtletí očekává rychlejší inflaci i růst, což vytvoří prostor pro postupné snižování objemu nákupů v rámci pandemického programu až do jeho předpokládaného konce v březnu 2022.

Dnes nás pravděpodobně nečeká nijak akční výstup ze zasedání. Lagardeová opět zdůrazní potřebu vysoce akomodativní měnové politiky a především potřebu fiskální podpory. Tempo nákupů programu PEPP zůstane zvýšené, přičemž prostor pro reklibraci, a tedy i prostor pro jestřáby, bude nejdříve až na červnovém zasedání, kdy bude k dispozici i aktualizovaná prognóza. Ta by mohla ukázat o něco pozitivnější výhled samozřejmě za předpokladu, že se v Evropě zrychlí očkování a dočkáme se postupného otevírání ekonomiky. To by mohl být i jeden z argumentů, proč je potřeba normalizovat pandemické nákupy.

Výhledově by mělo rovněž zaznít, že doba trvání pandemického programu PEPP by měla zůstat minimálně do března 2022. ECB by poté měla pozvolně přejít od tohoto programu směrem ke „klasickému“ QE, tedy programu nákupů aktiv (tzv. APP), jehož měsíční tempo je stanoveno na 20 miliard euro. Tento přechod by měl být pozvolný, aby tak ECB neriskovala americký scénář z roku 2013, kdy jsme byli v souvislosti s brzdícími nákupy svědky rapidního nárůstu tržních sazeb utahujících podmínky financování. Jisté každopádně je, že ukončení programu PEPP nebude znamenat konec nákupů aktiv. Ty budou pokračovat jednak prostřednictvím programu APP a také reinvesticemi prostředků pramenících z instrumentů před splatností nakoupených v rámci pandemického programu. Ty by měly probíhat minimálně až do konce roku 2023.

Co se týče vývoje kurzu eura, Lagardeová by měla zopakovat, že jej ECB pečlivě sleduje z hlediska jeho střednědobých dopadů na inflaci. Nedávné posílení eura proti dolaru nad hranici 1,2000 EURUSD bylo dílo oslabujícího dolaru, tudíž nic, co by centrální banka mohla ovlivnit. Denní nominální efektivní kurz společné měny vůči skupině hlavních obchodních partnerů eurozóny je sice nižší ve srovnání s hodnotami z prosince, které se přibližovaly rekordům z roku 2008, stále se však nachází relativně vysoko. S tím je však ECB evidentně v pohodě, tudíž téma kurzu by nemělo být stěžejní.

Nepředpokládáme, že by dnešní ECB měla výraznější vliv na kurz eura, které by se tak mělo nadále obchodovat kolem hranice 1,2000 EURUSD. Rizika krátkodobého výhledu spatřujeme mírně vyšší u případného posílení společné měny zejména z titulu slabšího dolaru. Negativním faktorem by mohlo být zhoršení pandemické situace či problémy s očkováním. Sice se zdá, že síla dolaru nabraná během prvního čtvrtletí polevuje, upozorňujeme však na fakt, že minimálně krátkodobé korekce jsou stále možné. Pracujeme přitom s možností dalšího růstu amerických tržních sazeb (psali jsme zde). Nechceme proto ihned sázet na velkou eurovou rally. K té bude potřeba rychlejší očkování a především rychleji se otevírající ekonomiky, navíc s podporou společné fiskální expanze.

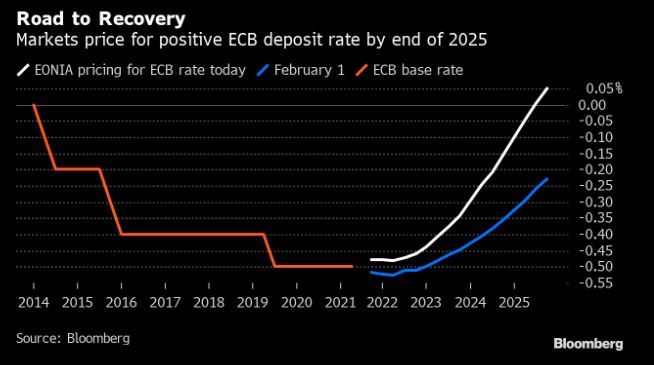

Závěrem ještě pár slov o aktuálním sentimentu evropských tržních sazeb. Absolutní většina dluhopisových stratégů se podle agentury Bloomberg shoduje na výhledu jejich růstu. To ostatně na začátku týdne potvrdili i analytici Goldman Sachs a Citi. Otázkou je načasování. Předpokládáme, že hlavní vlna růstu, tedy výprodeje dluhopisů, by mohla začít již na přelomu poloviny roku a bude spjata zejména s ekonomickou obnovou. Při pohledu na swapový trh je dokonce vidět, že tržní účastníci začínají spekulovat o možnosti zvýšení sazeb ECB. Na to by podle posledních čísel mohlo dojít pozvolna během roku 2023, přičemž v roce 2025 by se sazby mohly překlopit do kladných čísel. Inu, uvidíme…

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx obchoduje za středový kurz 1,2045 EURUSD, dolarový index se pak nachází na hodnotě 91,02 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,1955 do 1,2060 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 25,82 EURCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 25,79 až 25,96 EURCZK, ve dvojici s dolarem zase od 21,41 až 21,66 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. odpovědnost.