Zatímco mnoho investorů začleňuje ESG faktory do svých portfolií, nesprávně nastavené referenční indexy a pasivní integrace ESG faktorů mohou způsobit potíže při analýze podobných skupin nebo odhalit nezamýšlená rizika. Tým Fidelity ETF zkoumá dopad, který mají faktory udržitelnosti na ETF fondy s lepším výzkumem, a proč portfolio manažeři potřebují nové přístupy vzhledem k současnému tržnímu prostředí.

Faktory ESG vyžadují nové srovnání

Vzhledem k tomu, že investoři nadále vnímají aktivní ETF jako část svých alokačních strategií, je třeba přehodnotit tradiční přístupy k analýze a benchmarkingu. Vzhledem k tomu, že velká část trhu ETF se tradičně skládala z čistě pasivních indexových fondů, bylo vhodné provádět srovnání s běžnými benchmarky. Nové trendy, které zahrnují různé faktory, jako je udržitelnost, však znamenají, že nyní pozorujeme větší rozdíly ve výkonnosti mezi strategiemi založenými na výzkumu a pasivními benchmarky.

Mnoho benchmarků pro strategie ESG je obvykle zařazeno do určité kategorie, zatímco strategie ESG je sama o sobě v kategorii jiné. Porovnání fondů pak nepochybně povede k chybným výsledkům, zejména s ohledem na výkonnost sektorů jako je obrana, v posledních třech letech. To zase může způsobit problémy portfolio manažerům, kteří analyzují výkonnost srovnatelných skupin, protože mohou porovnávat fondy s fundamentálně odlišnými investičními prostory. My se domníváme, že jsou oprávněná spíše srovnání podobných produktů.

Pasivní ESG indexy mohou vytvářet nechtěná rizika

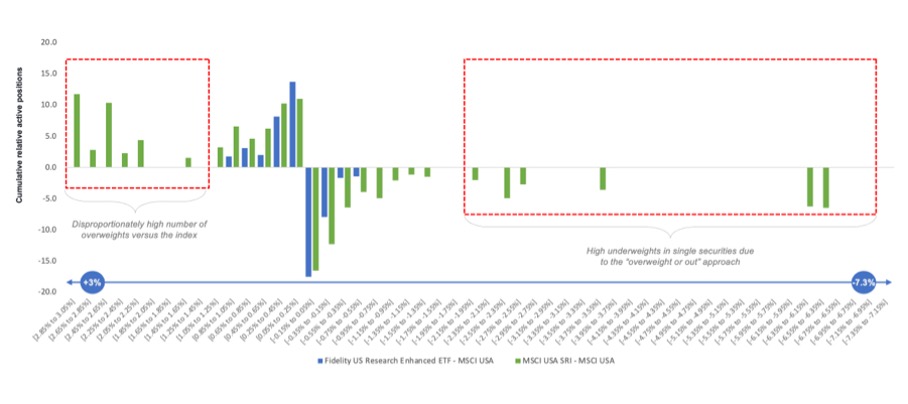

Čistě ESG indexy jsou obvykle sestavovány na základě restriktivních a normativních pravidel, která většinou vylučují akcie s nejhorším ESG ratingem, a zaujímají relativně černobílý přístup k tomu, zda jednotlivé akcie zahrnout, či nikoli. Vzhledem k přístupu „nadváha nebo vyloučení“ k alokacím těchto indexů často dochází k nepřiměřeně vysokému počtu nadvážených i podvážených pozic. To může pro investory, kteří zaujímají pasivní přístup, vytvářet nežádoucí koncentrační rizika.

Aktivní přístupy podporované výzkumem však mohou zaujmout opatrnější postoj, který se snaží minimalizovat rizika prostřednictvím výzkumu. Tyto poznatky mohou kompenzovat rizika u vyvážení, jak na úrovni jednotlivých akcií, tak na úrovni sektorů – pasivní přístupy ESG ze své podstaty vyvolávají zkreslení u „zelenějších“ odvětví, a to i v situacích, kdy to není zcela vhodné.

Graf 1: Aktivní (Fidelity) a pasivní nadvážení/podvážení jednotlivých cenných papírů oproti benchmarku

Toto zkreslení pasivních ETF může také způsobit problémy na druhém konci „zeleného“ spektra. Podniky, které mohou získat vysoké hodnocení ESG na určité úrovni emisí jako je například Nvidia, jsou v důsledku toho v těchto indexech často nadhodnoceny. Aktivní analýza však může jít dále a zahrnout do hodnocení akcií poskytovatele i další faktory, jako jsou emise hodnotového řetězce. To pak může poskytnout ještě více ESG-uvědomělý přístup.

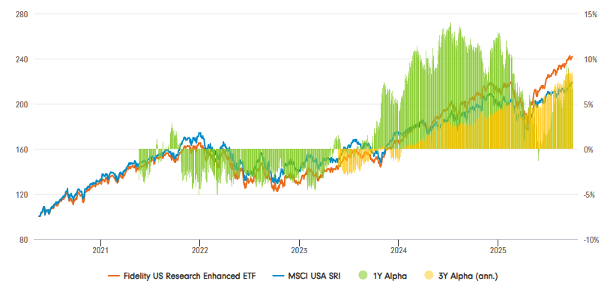

Pasivní přístup k ESG často vede k velké odchylce od výkonnosti ve srovnání s indexem váženým tržní kapitalizací. Při těchto vyšších počtech chyb sledování mohou investoři vidět větší výhodu v aktivním přístupu, kdy může správce hodnotit rizika akcií nebo sektorů s menšími omezeními. Pro ty, kteří hledají ETF zohledňující ESG, však může být zajímavým prostředkem přístup založený na výzkumu, protože je zde menší odchylka od výkonnosti.

Vlastní analýza může přinést lepší výsledky v oblasti udržitelnosti a investic

Zatímco konstrukce indexu ESG obvykle využívá zpětně orientovaná hodnocení ESG od třetích stran, aktivní udržitelné ETF mohou zaujmout méně normativní přístup. Například řada Fidelity Equity Research Enhanced ETF zahrnuje výhledová ESG ratingová hodnocení založená na faktorech, jako je udržitelnost společností nebo vývoj jejich řízení, a kombinuje je s vlastními fundamentálními ratingovými hodnoceními analytiků Fidelity International. To umožňuje vytvářet kombinovaná ratingová hodnocení akcií a integrovat ESG a finanční aspekty do procesu sestavování portfolia hned v několika dimenzích.

Tento přístup pomohl této řadě překonat ESG benchmarky a zároveň dosáhnout nižší odchylky ve výkonnosti než širší benchmarky, což investorům poskytuje udržitelnou alfu. Ve srovnání s podobnými produkty se tato řada trvale umisťuje v horních kvartilech, což svědčí o schopnosti týmu Fideilty implementovat fundamentální a udržitelné poznatky z rozsáhlého výzkumu globálního týmu odborníků.

Graf 2: Aktivní (Fidelity) versus pasivní index a implikovaná anualizovaná alfa za 1 rok a 3 roky

Podobně jako v případě výše uvedených srovnání podle článku 8-6 si uvědomujeme, že někteří investoři požadují ještě vyšší úroveň integrace ESG. Za tímto účelem jsme nedávno rozšířili naši řadu ETF s vylepšeným akciovým výzkumem o novou sadu ETF v souladu s pařížskými cíli, které investorům poskytují stejný přístup vylepšený fundamentálním výzkumem, ale z „tmavší zelené“ perspektivy ESG.

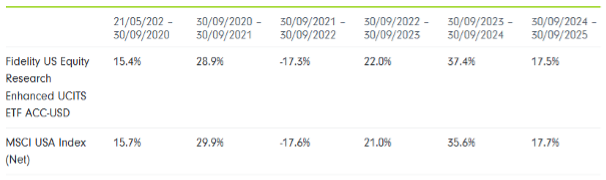

Výkonnost za období 12 měsíců

Zdroj: Fidelity International

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.