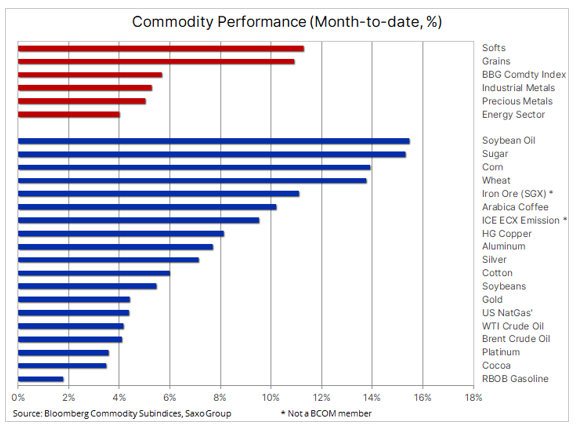

Ceny komodit již druhým týdnem rostou. Bloomberg Commodity Spot Index se postupně vyšplhal nad hodnotu, kterou měl před březnovou korekcí, a dosáhl nového devítiletého maxima. Za všeobecným oživením stojí oslabený dolar a nižší výnosy z dluhopisů. Nejvíce se na něm podílí pokračující vzestup klíčových zemědělských komodit, ať už jde o sojový olej, pšenici, cukr či kukuřici.

Tento vývoj dál přilévá olej do ohně, takže je čím dál pravděpodobnější, že centrální banky podcení krátko- až střednědobou trajektorii a úroveň inflace. V reakci na to došlo k obnovení investiční poptávky po finančních instrumentech, které nabízejí expozici v komoditách. Kromě značně volatilního zemědělského sektoru jde i o měď a zlato. Oba tyto kovy totiž dokázaly zúročit svůj nedávný technický průlom.

Energetický sektor zatím zaostává. Indii zasáhla smrtící druhá vlna COVID-19, a tak je čím dál pravděpodobnější, že to s růstem světové poptávky po energiích nebude nijak slavné. Některé země se už sice z pandemie téměř vzpamatovaly, ale nové problémy na různých místech Asie vyvolávají obavy. Zvlášť když od května očekáváme růst nabídky zemí OPEC+. K oficiální schůzce ministrů těchto zemí má dojít 28. dubna, a s případným zhoršením situace by se objevily spekulace, zda nebude nutné znovu přibrzdit.

Evropské emisní povolenky v posledním týdnu den co den trhaly nové rekordy a ve čtvrtek dosáhly rekordní výše 47,36 €/t. To znamená, že v letošním roce podražily už o 60 %. Jejich nepřetržitý vzestup nastartoval poté, co se evropští zákonodárci ještě před zahájením virtuálního klimatického summitu pořádaného Spojenými státy dohodli na přísnějších limitech. Fakt, že ceny povolenek stouply ještě před zavedením nových předpisů o omezení emisí z veřejných služeb a výrobních provozů, jasně ukazuje zvýšený investiční a spekulační apetit na trhu, který vykazuje silné momentum již od listopadu, kdy Bidenovo vítězství v prezidentských volbách přineslo změnu amerického přístupu k boji s klimatickou změnou.

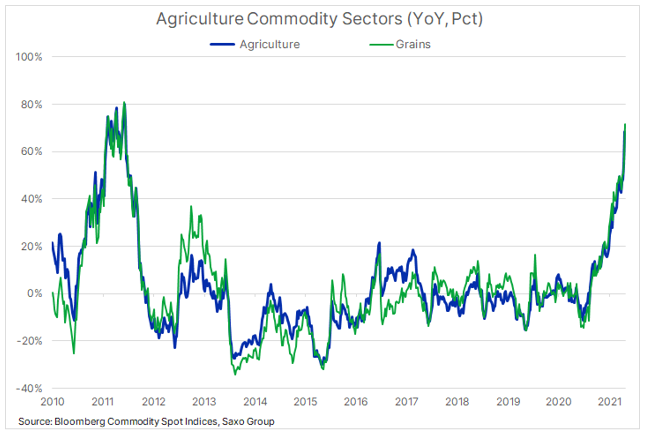

Ceny obilnin dál stoupají rostoucím tempem. Bloomberg Grains Index tento týden poskočil o dalších 8 % na nové osmileté maximum. Svých několikaletých maxim dosáhly i všechny významné plodinové futures obchodované v Chicagu. Kukuřice se obchodovala nad 6 dolary za bušl, sójové boby nad 15 dolary a pšenice nad 7 dolary. Za takto vysokými hodnotami nestojí jen nízká úroveň zásob kvůli nenasytné čínské poptávce, ale i náhlé rekordní ochlazení, které způsobilo odložení setby v USA a na některých místech spálilo ozimou pšenici. A jako by to nestačilo, Brazílie hlásí horší úrodu kvůli suchu.

Pekingská kancelář amerického ministerstva zemědělství ve středu oznámila, že Čína doveze v průběhu této sezóny rekordních 28 milionů tun kukuřice. S nedostatkem zásob se země potýká od chvíle, kdy obnovila chovy vepřového po smrtící epidemii afrického moru prasat. Ve sklizňové sezóně 2021-22 pak ministerstvo očekává propad poptávky na 15 milionů tun. Čína se totiž bude snažit svou závislost na zahraničních obilovinách omezit a zároveň doporučuje snížit podíl kukuřice a sójového šrotu v krmivu.

Vzhledem k tomu a také proto, že dá-li počasí, očekáváme v létě na severní polokouli rekordní úrodu, jsou ceny nové úrody v porovnání s tou starou čím dál nižší. Jak kukuřice, tak sójové boby s dodávkou později v tomto roce se obchodují zhruba 12 % pod cenou, kterou nabízí trh za tytéž plodiny dostupné ihned.

Podle indexu Bloomberg Agriculture Spot Index, který sleduje ceny futures na řadu významných potravinářských komodit, ať už se jedná o obilniny, měkké komodity, či hospodářská zvířata, je v současnosti meziroční míra růstu zhruba 70 %. Jak se tento (velkoobchodní) nárůst promítá do globálních spotřebitelských (maloobchodních) cen, vidíme na měsíčních údajích Organizace pro výživu a zemědělství (UN FAO). Podle jejího globálního indexu cen potravin, který vychází z více než 90 různých cenových kotací, byl meziroční nárůst světových cen potravin v březnu 24,6 %.

Ceny zemědělských komodit dál rostou, a tak se zdá, že bude i tento významný ukazatel v nadcházejících měsících stoupat a dál umocňovat obavy z inflace, zejména v těch zemích, které si to mohou dovolit nejméně.

Jak už jsme zmínili, zlato i měď dokázaly využít nedávného průlomu. Poté, co se měď vymanila z konsolidačního pásma mezi 4 a 4,2 dolary za libru, pokračovala až na 4,32 dolarů za libru, takže se obchodovala jen necelých 1,5 % pod nejvyšší cenou za posledních deset let. Měď patří mezi takzvané „zelené“ či ekologické kovy, u nichž se v nadcházejících letech očekává značný růst poptávky spojený s rostoucím tempem zelené transformace a dekarbonizace. Společnost Goldman Sachs v jednom nedávném článku předpovídá, že její cena může do roku 2025 stoupnout o víc než 60 %. Pokud totiž prudký vzestup cen nevyvolá růst nabídky, bude v příštích pár letech na trhu „zoufalý“ nedostatek mědi.

Zlato, coby komodita nejcitlivější na úrokové sazby a kurz dolaru, dál stoupá. Nedávno došlo k průlomu nad 1765 dolarů za unci, což je klíčová technická hladina, která spolu s dvojitým dnem pod 1680 dolary za unci zvyšuje šance na další růst. K tomuto průlomu přispěla rostoucí inflační očekávání, stabilní výnosy z dluhopisů a oslabení dolaru.

Kromě toho našel trh podporu v datech, která ukazují zotavení fyzické poptávky ze strany největších světových spotřebitelů, Číny a Indie, a objem zlata drženého ETF fondy se po měsících odprodejů znovu stabilizoval. Celkově však zatím zlato od loňského srpna drží sestupný trend, takže ještě nedochází k rozsáhlejšímu uzavírání krátkých pozic fondů, které se řídí dlouhodobými trendy. K tomu je nejspíš potřeba, aby se zlato dostalo aspoň nad 1815 dolarů.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.