Naše týdenní zpráva COT (Commitment of Traders) se věnuje pozicím, které drželi hedgeové fondy a další spekulanti ve futures na různé komodity, cizí měny a dluhopisy, a jejich změnám v týdnu končícím úterým 28. listopadu. V týdnu, kdy další oživení trhu s dluhopisy a oslabený dolar podpořily ochotu riskovat na všech trzích s výjimkou sektoru komodit. Tam došlo zejména v oblasti energií a obilovin ke značným ztrátám, které byly víc než dostatečnou protiváhou pokračujících nákupů zlata a stříbra.

My se zaměřujeme zejména na chování spekulantů, jako jsou hedgeové fondy a CTA řídící se trendy, protože:

- Mívají pevné cenové hranice a žádné skryté expozice, proti nimž by se museli zajišťovat.

- Díky tomu rychle reagují na změny fundamentálních či technických cenových faktorů.

- Z toho lze vyvodit hlavní trendy a současně zjistit, zda nehrozí náhlý zvrat.

Je třeba si uvědomit, že tato skupina obchodníků má tendenci předjímat, urychlovat a umocňovat změny cen, k nimž dochází kvůli změnám fundamentálních ukazatelů. Protože se jejich strategie řídí tím, jaké je právě momentum, zpravidla nakupují při posilování a prodávají při oslabení, což znamená, že často drží největší dlouhé pozice, když se blíží vrchol cyklu, a největší krátké pozice těsně předtím, než trh dosáhne svého dna.

Toto shrnutí se věnuje pozicím, které hedgeové fondy držely ve futures na komodity, cizí měny a dluhopisy, a změnám, které v nich prováděly v týdnu končícím úterým 28. listopadu. V týdnu, kdy jeden z guvernérů Fedu, obvykle spolehlivý jestřáb Waller, náhle přešel do holubičího tábora, čímž ještě podpořil největší oživení dluhopisového trhu za celé roky. Trh dospěl k závěru, že by k tak významné změně postoje nemohlo dojít, kdyby to Waller neměl schválené od předsedy Fedu Powella. Světové akciové trhy pokračovaly ve svém předvánočním vzestupu, v němž je ještě podpořil již zmiňovaný propad výnosů amerických státních dluhopisů i rostoucí očekávání snížení sazeb, dolar oslabil a komoditní sektor se obchodoval níž. Největší ztráty zaznamenaly energie, měď, obiloviny a hospodářská zvířata.

Komodity

Komodity se obchodovaly níž. Konkrétně šlo o 18 ze 24 námi sledovaných významných komoditních futures a Bloomberg Commodity Index utrpěl 1% ztrátu. Nejhůř si vedly zemní plyn, ropa, obiloviny a hospodářská zvířata. Naopak posílilo zlato a stříbro, ale také kakao a káva. Čistý výprodej ze strany spekulantů se soustředil hlavně na zemní plyn, kukuřici, sójové boby, pšenici, cukr a vepře.

Poznámka ke zlatu

Zlato od minulého úterý, kdy uzavíralo na 2040 USD, pokračovalo ve svém vzestupu, podpořeno oživením dluhopisů i propadem dolaru po Wallerových holubičích komentářích. Předseda Fedu Powell se v pátek pokusil býčí očekávání mírnit, ale zpočátku mu to moc nešlo. Výsledkem bylo nové maximum při uzavření, které pak vedlo k nočnímu nakupování v Asii a k novému rekordu nad 2030 USD. Jak je patrné z níže uvedené tabulky, zůstávají klíčovou hybnou silou, která stojí za zatím posledním vzepjetím zlata, spekulující hedgeové fondy a CTA. Investiční manažeři specializovaní na dlouhé pozice i další ETF investoři při oživení prodávají. Všichni už počítají s tím, že v roce 2024 dojde postupně k pěti poklesům sazeb, takže je v nejbližší době prostor pro chyby minimální. Stoupá tak riziko zklamání, pokud by nové ekonomické údaje nepodporovaly současný býčí narativ kolem zlata. Spekulanti nejsou svými pozicemi nijak vázaní, a pokud se technické nebo fundamentální faktory změní, přizpůsobí se.

My očekáváme, že si zlato povede dobře i v roce 2024, a jsme pevně přesvědčeni, že sazby dosáhly vrcholu a základní úroková sazba i reálné výnosy už budou jen klesat. Ovšem vzhledem k tomu, že trh počítá se značným uvolněním, není nepřerušovaný vzestup zlata příliš pravděpodobný, takže jak stříbro, tak zlato zažijí období, kdy důvěra v ně oslabí. Za zmínku stojí také fakt, že pořád neroste poptávka ze strany ETF investorů, zejména investičních manažerů, kteří se dál drží stranou a jenom sledují velký rozdíl mezi zlatem a reálnými výnosy z amerických obligací i vysoké aktuální náklady carry obchodování, které neklesnou, dokud nezačne Fed snižovat sazby.

Z technického hlediska dosáhlo spotové zlato přes noc Fibonacciho úrovně na 2130 USD, a i když „zlatý kříž“, který získáme zkřížením 50denního a 200denního klouzavého průměru, napovídá, že bude vzestup pokračovat, nelze v nejbližší době vyloučit ani propad zpátky k 2057 USD (38,8% Fibo) nebo dokonce 2033 USD (50% Fibo).

Energetika

Před odloženou schůzkou OPEC+, k níž došlo minulý týden, se prodávala ropa WTI a nakupovala ropa Brent. Celkově se důvěra v opětovný vzestup cen nijak nezvýšila a kombinované dlouhé pozice se na 265k přiblížily minimu za poslední rok. Kvůli prodloužené sezónní údržbě rafinérií se nakupovaly produkty a obchodníci spekulující na pokles zvýšili objem krátkých pozic v zemním plynu.

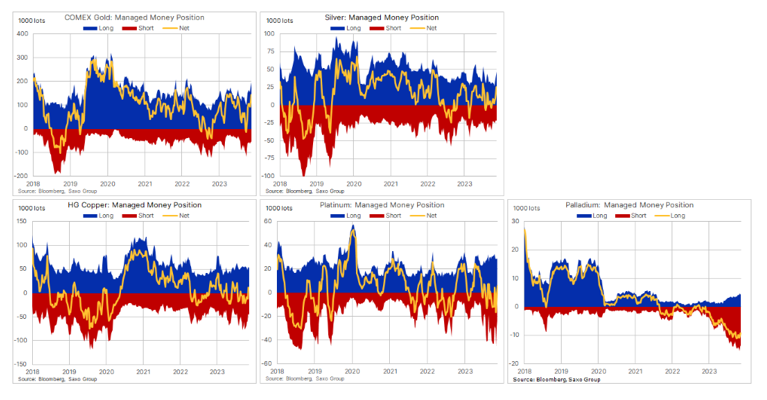

Kovy

Dlouhé pozice ve zlatě poskočily o 26 % na 144k lotů, tedy na šestiměsíční maximum, u stříbra o 55 % na 26k a platina se přiblížila ročnímu maximu kolem 30k a vrátila se zpět do čistých dlouhých pozic. U mědi se dlouhé pozice nejdřív uzavíraly a pak začaly stoupat.

Obiloviny

Na 206k byly čisté krátké pozice v kukuřici nejvyšší od června 2020. Jde o historicky nejvyšší krátké pozice držené koncem listopadu. Celkově docházelo v celém sektoru k všeobecnému výprodeji a obilný index BCOM zaznamenal v tomto týdnu propad o 2,4 %.

V oblasti měkkých komodit se čisté dlouhé pozice v kávě před rychlým vzestupem způsobeným nízkou nabídkou neměnily a čisté dlouhé pozice v cukru se propadly na tříměsíční minimum. U hospodářských zvířat se dlouhé pozice ve skotu propadly na 13měsíční minimum a vepři se vrátili zpátky do čistých krátkých pozic.

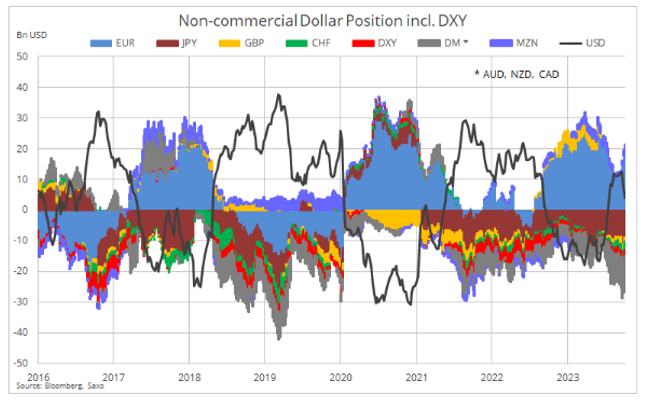

Forex

Pokračoval výprodej dolaru a hrubé dlouhé pozice proti osmi IMM futures a DXY spadly na polovinu, tedy na 3,8 miliardy USD. To je za pouhé dva týdny dvoutřetinový propad. Může za něj hlavně poptávka po EUR (v přepočtu 1,9 miliardy USD), GBP (1,4 miliardy USD) a AUD (0,4 miliardy USD). Částečnou kompenzaci přinesl menší výprodej JPY, CHF a NZD.

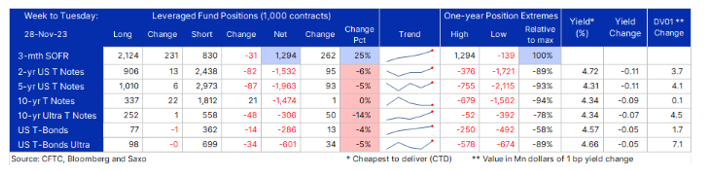

V oblasti dluhopisů následoval po holubičích komentářích guvernéra Fedu Wallera tzv. bull steepener a kapitálové fondy zaujímaly krátké pozice po celé křivce, nejagresivněji u 2letých a 5letých dluhopisů. Čisté dlouhé pozice na SOFR dosáhly nového rekordního maxima. Celkově už klesla DV01 (hodnota změny o 1 bp) o 21 milionů USD na -429 milionů a investiční manažeři a další sledované subjekty drží odpovídající dlouhé pozice.

Zpráva Commitment of Traders

Zprávy COT vydávají dvě organizace: americká Komise pro obchodování s komoditními futures (CFTC) a v případě topných olejů a ropy Brent také ICE Exchange Europe. Vycházejí každý pátek po uzavření americké burzy a obsahují údaje za týden končící předcházejícím úterým. Otevřené pozice na trzích s futures dělí do různých skupin v závislosti na třídách aktiv.

Zdroj: Saxo Bank, Bloomberg, CFTC

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.