Evropské i americké akcie minulý týden výrazně rostly. Stalo se tak po týdnu předtím, který byl například pro americký index S&P 500 nejhorší od první výprodejní vlny po vypuknutí pandemie. Důvodem byla silná poptávka po dluhopisech, která zvýšila jejich ceny a srazila jejich výnosy. I přesto, že vliv na akcie byl pozitivní, příběh stojící za tímto pohybem má do happy endu hodně daleko.

Předminulý týden se nesl v duchu zacenění výrazného zvyšování úrokových sazeb napříč celým světem. Razantní zásahy ze strany centrálních bank vyžaduje současná inflace a její výhled, který se v naprosté většině ekonomik vymyká nastaveným inflačním cílům. Zacenění vysoké inflace a navyšování sazeb se projevilo v silném výprodeji na dluhopisových trzích. Nárůst globální tržních sazeb pak rozpoutal globální akciový výprodej.

Poté, co americký Fed v červnu zvýšil sazby o 75 bodů, tedy nejvíce od roku 1994, přišel obrat. I přesto, že Fed, ECB a mnohé další měnové autority přislíbily pokračující proces navyšování úroků, a to v mnoha případech nadstandardním tempem, evropské i americké výnosy začaly postupně klesat. Americký desetiletý dluhopis klesl z letošních maxim kolem 3,5 % pod 3,15 %. Německý bund o stejné splatnosti pak v závěru minulého týdne během dvou dnů odepsal více než 30 bodů, což byl největší pokles výnosu od krizového roku 2008.

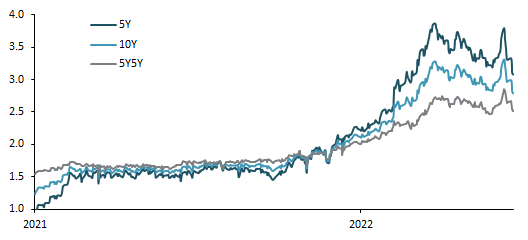

Pokud bychom šli například u amerických dluhopisů více do detailu, hlavní složkou, která stála za poklesem výnosů, byla breakeven inflace. Klesly sice i reálné tržní sazby, například u desetiletých proti inflačních dluhopisů z hodnot nad 0,8 % zpět pod 0,6 %, největší podíl ale stál za tzv. breakeven rates v tenorech od pěti do deseti let a dále (viz graf níže). Breakeven rates přitom reprezentují inflační rizikovou prémii nominálních sazeb nad těmi reálnými.

Níže se posunuly i tržní očekávání ohledně dalšího postupu centrálních bank. Zatímco eurové peněžní trhy v polovině června očekávaly zvýšení úroků ECB o 190 bodů do konce letošního roku, na konci minulého týdne jsme viděli více než 40bodový pokles mírně pod 150 bodů. Futures sazeb Fedu si rovněž prošly korekcí směrem dolů, když se odhadovaný vrchol sazeb v aktuálním úrokovém cyklu posunul z hodnot těsně pod 4 % do pásma 3,25-3,5 %, tedy pod výhled samotného Fedu. Eurodolarové futures dokonce naznačují snížení sazeb k prosinci příštího roku.

Výhled nižších sazeb souvisí s představou, že se hlavní centrální banky svou úpravou úroků „prozvyšují“ až do recese. Zhoršení makroekonomického výhledu přitom v posledních dnech potvrdilo hned několik předstihových indikátorů napříč celým světem, od důvěry firem a domácností až po indexy PMI sektorů služeb i průmyslu.

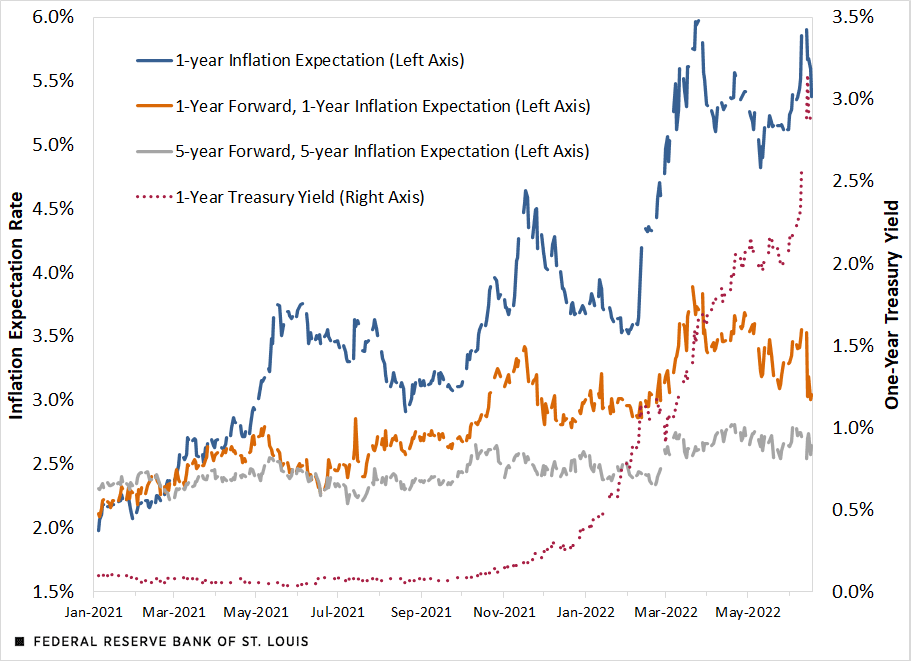

S ohledem na představu citelného ekonomického zpomalení, i vinou rostoucích sazeb, klesly tržní výhledy inflace. Pobočka Fed v St. Louis minulý týden představila stručnou studii mapující posun krátkých i delších tržních inflačních očekávání směrem dolů. Za využití inflačních swapů Fed došel k závěru, že s delším horizontem roste představa trhu o návratu inflace k cíli. A právě to potvrzuje, že dlouhodobá inflační očekávání zůstávají relativně nízko a ukotvená, což zároveň podtrhuje kredibilitu centrální banky a její politiky.

Z nejbližšího pohledu na další vývoj sazeb jsme toho názoru, že stěžejní bude třetí kvartál. ECB v červenci doručí zvýšení o minimálně 25 bodů a v září o 50 bodů. Fed se bude za měsíc opětovně rozhodovat mezi 50 a 75 body. Pokud se měnový výbor shodne na 75 bodech, dostaneme se na úroveň odhadované neutrální sazby. A od ní, jak již dříve naznačil guvernér Powell, je možné debatovat o pomalejší úrokové úpravě.

Na základě toho si můžeme položit otázku, zda nastal čas dluhopisových nákupů. Odpověď nebude jednoznačná, a už vůbec ne jednoduchá. Dynamika ekonomického růstu evidentně zpomaluje. Je velkou neznámou, zda se Fedu podaří dosáhnout tzv. hladkého přistání. Rétorika guvernéra Powella se v tomto ohledu zhoršila, avšak stále nedošlo na potvrzení tolik spekulované recese. Její pravděpodobnost však nepochybně vzrostla.

Nejistotu ohledně růstu potvrzuje i pokles cen komodit, zejména průmyslových kovů jako je měď. Právě ta bývá označována jako indikátor ekonomické aktivity, jelikož je používána snad ve všech odvětvích. Cena mědi přitom od letošního maxima ze začátku dubna klesla o více než 20 %, a dostala se tak do medvědího trhu.

A nakonec tu máme již zmiňovaná inflační očekávání. Pokud se v dlouhodobém rámci ustálí na úrovni inflačního cíle, můžeme předpokládat, že se vrátí i negativní korelace mezi dluhopisy a akciemi.

V souhrnu se tedy objevují relativně silné signály ohledně možného zeílení poptávky po dluhopisech. Na druhou stranu, potenciální pokles výnosů zejména delších splatností nebude v tuto chvíli žádaný z pohledu centrálních bank hodnotících podmínky financování. Jakmile však z jejich strany přijde první signál o blížícím se konci zvyšování sazeb v kombinaci s výše zmíněným, silná dluhopisová rally bude mít na pomyslném semaforu maximální zelenou.

V tomto směru bude záležet na tom, jak moc a jak dlouho budou chtít měnové autority udržet nominální úrokové sazby v restriktivních úrovních, tedy nad odhadovanými neutrálními úrovněmi. A to v tuto chvíli můžeme jen velmi těžko hodnotit, zejména u amerického Fedu. Ten by se na odhadovaný neutrál mohl dostat již v červenci. Úroky bude patrně dále navyšovat, přičemž klíčový bude čtvrtý kvartál a příchozí data. Právě ta určí, zda se sazby dostanou až k prognózovaným hodnotám těsně pod 4 % v příštím roce, či nikoliv. Pokud ne, bude to signál směrem k nižším tržním sazbám a k potenciálně slabšímu dolaru.

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx aktuálně obchoduje za středový kurz 1,0557 EURUSD, dolarový index se pak nachází na hodnotě 104,09 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,0460 do 1,0587 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 24,72 EURCZK, vůči dolaru za středový kurz 23,42 USDCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 24,66 až 24,77 EURCZK, ve dvojici s dolarem od 23,34 do 23,65 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Zdroj info: RoklenFx, ECB, Fed, ČNB, COT, TradingView, Statistic