Minulý týden se nesl ve znamení rostoucích tržních sazeb napříč většinou vyspělých ekonomik. Nejvyšších hodnot od června jsme byli svědky jak u výnosu amerického desetiletého dluhopisu, tak u německého instrumentu. Rostoucí tržní sazby mají na svědomí nepolevující globální proinflační tlaky, u nichž se množí pochybnosti o předpokladu tranzitornosti. Spekulace přitom živí i některé největší centrální banky pozvolna se přiklánějící k výhledu dřívějšího začátku striktnější měnové politiky.

Do této skupiny měnových autorit se řadí především britská Bank of England či americký Fed, u nichž jsme byli svědky přehodnocení tržního výhledu směrem k více jestřábí politice. V domácím prostředí pak „úřadovala“ Česká národní banka, která vzhledem k vlivu současných proinflačních tlaků na dlouhodobá inflační očekávání zvýšila hlavní úrokovou sazbu nejvíce od roku 1997, a to o 75 bodů.

Fakt, že aktuální prostředí nahrává vyšším tržním sazbám, potvrzuje naprostá většina dotázaných analytiků a ekonomů odpovídajících v posledním kvartálním průzkumu agentury Reuters. Během příštího roku budeme podle dotázaných svědky obratu od záchranné měnové politiky k politice odpovídající na silnější proinflační tlaky. Nárůst tržních výnosů však bude spíše mírný. Zásadní otázkou bude intenzita úrokové normalizace napříč celým světem.

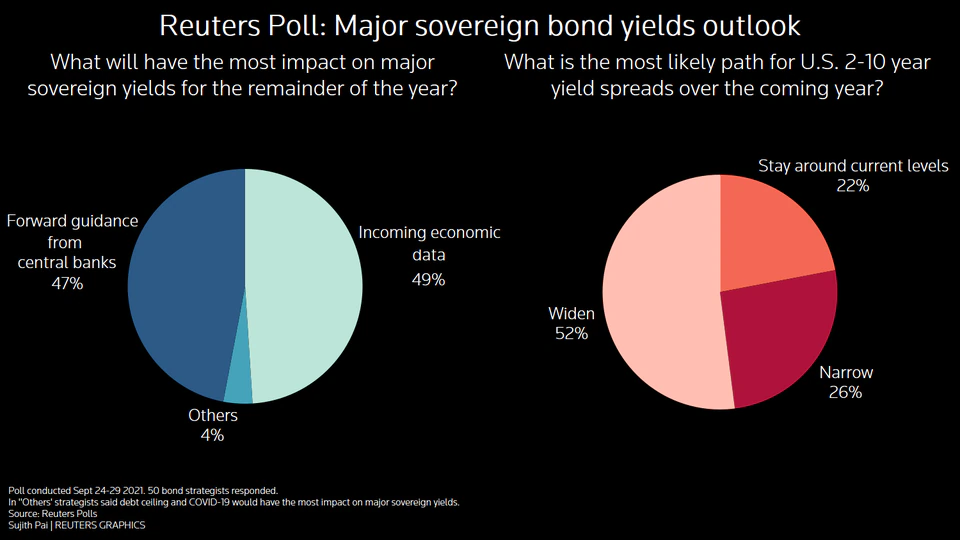

Celkem 49 % dotázaných uvedlo, že největší dopad na vyšší tržní sazby ve vyspělých ekonomikách budou mít příchozí ekonomická data. Druhým nejsilnějším faktorem, ke kterému se přihlásilo 47 % respondentů, pak bude forward guidance centrálních bank.

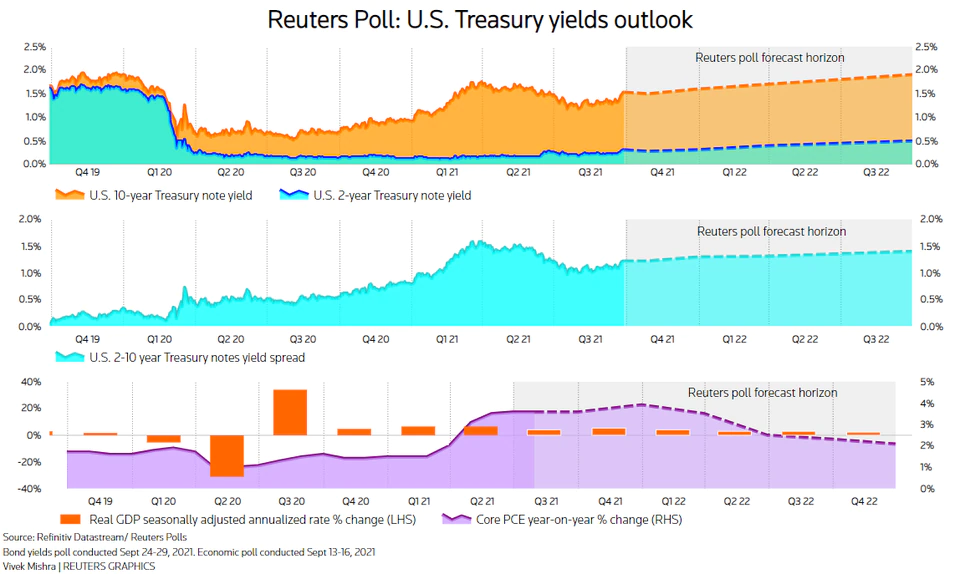

Nadpoloviční většina, konkrétně 52 %, pak předpovídá rozšiřující se výnosový spread mezi americkým dvouletým a desetiletým dluhopisem. Výnos druhého zmiňovaného instrumentu by se během 12 měsíců měl posunout na 1,9 %, tedy o více než 40 bodů nad současné hodnoty. U německého, britského a japonského bondu o stejné splatnosti by se výnosy měly zvýšit o zhruba 10 až 20 bodů za stejnou dobu.

Krátkodobý výhled je mnohem více nejistý. My jsme minulý týden upozornili na to, že nárůst amerických tržních sazeb, zejména na delším konci výnosové křivky, není ani tak spjat s výhledem vyšší inflace, který by výraznými změnami reflektovala například break-even inflace, ale s vyšší časovou/rizikovou prémií. K tomu se navíc mohou přidat „technikálie“ jako convexity hedging, a následné úpravy pozic. To potvrdil report CFTC k 28. září, který ukázal citelný nárůst čistých bondových short pozic u desetiletých instrumentů ze strany správců aktiv odpovídající zkracování důrace portfolií. Vedle toho se na trzích může projevovat i nervozita spojená s dluhovým stropem.

Hlavním tahounem růstu US výnosů byly v minulém týdnu reálné tržní sazby reprezentované o inflaci ochráněné bondy, tzv. TIPS. Desetiletý instrument se vyšplhal na nejvyšší hodnoty od června pod -0,9 %, avšak v pátek se vrátil zpět pod tuto hranici. Korekce patrně přispěla k tomu, že americké akcie ukončily páteční obchodování v plusu. Co se týče dolaru, ten se udržel pod hranicí 1,1600 EURUSD, přičemž nejsilnější hodnoty z minulého týdne odpovídaly úrovním z loňského léta.

V nadcházejících dnech bude pro dolar klíčový tržní sentiment, u něhož platí, že čím větší rizikově averzní nálada, tím lépe pro zelené bankovky a hůře pro rizikové měny. Vedle toho se dočkáme klíčových dat z amerického trhu práce, a to především v pátek zveřejněných non-farm payrolls. Tvorba nových pracovních míst mimo zemědělství bude trhem sledována ve spojitosti se zahájením snižování tempa nákupů aktiv ze strany Fedu. Tržní konsensus je nastaven na vytvoření 500 tisíc nových míst za září. My předpokládáme, že by i menší číslo nemělo změnit plán oznámení tzv. taperingu na listopadovém zasedání Fedu. To ostatně potvrdil sám guvernér Powell, podle kterého není potřeba už kdovíjak vysokých čísel, nutné je potvrzení pokračujícícho trendu obnovy.

Při pohledu na domácí korunových trh budeme sledovat, zda si kurz udrží hodnoty dosažené po čtvrtečním rozhodnutí ČNB. V tomto směru spatřujeme největší riziko v podobě posunu amerických tržních sazeb dále směrem vzhůru s dopadem na procyklické a rizikové měny. Jestliže ale budeme svědky relativně příznivého tržního sentimentu bez výraznějších pohybů zmiňovaných sazeb, zaměříme se na to, zda kurz nalezne nějaké další fundamenty dostačující k tomu, aby překonal hranici 25,30 za euro. A to včetně výhledu zaceňování úrokové strategie centrální banky s důrazem na v pátek zveřejněný zápis ze zářijového zasedání.

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx obchoduje za středový kurz 1,1596 EURUSD, dolarový index se pak nachází na hodnotě 93,29 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,1565 do 1,1634 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 25,32 EURCZK, vůči dolaru za středový kurz 21,83 USDCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 25,23 až 25,41 EURCZK, ve dvojici s dolarem od 21,71 až 21,91 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.